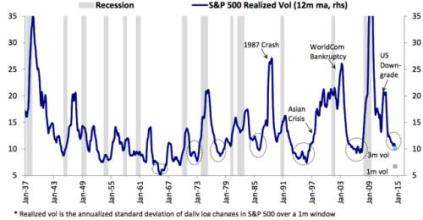

目前国外对股票市场价格波动率问题的研究主要基于它的理论假设和实证结果之间的矛盾进行。大量的实证研究结果表明,股票收益率不服从正态分布,因此股票价格波动率并不像理论假设的那么简单,即价格波动率和时间的平方根成正比,而是表现为一种更为复杂的过程。国外的实证研究结果表明,股票市场的价格波动率具有几个特征:过度波动率(excess volatility)、集群波动率(volatility clustering)、波动率的杠杆效应(leverage effect)、以及长久记忆过程(long memory process)等。为了对这些问题进行研究和预测,发展出了许多模型和研究方法,如自回归条件异方差模型(ARCH)、随机波动模型(SV)、马尔科夫机制转换模型(MRS)以及阀值模型(T)等。其中ARCH模型和SV模型是最经常使用的两个模型。由于这些模型是针对不同的价格波动率特征而提出的,无法对所有的波动率特征进行一个比较完整的描述和概括,所以近年来又出现了这些模型互相结合的趋势,如马尔科夫机制转换模型和自回归条件异方差模型(SWARCH)相结合等,以便能够利用一个模型对波动率问题进行全面、深入的研究。

目前,国内还没有人对股票价格波动率进行过专门的研究,本文则是在这方面的尝试。笔者选取了我国股票市场的实际数据对我国的股票市场波动率问题进行实证研究。研究结果表明:马尔科夫机制转换模型可以较好地拟合于我国的股票市场,而ARCH模型和SV模型却缺乏应用所需的条件。

(1)价格波动率的理论分析。可从“投资分析方法”的角度对股票价格波动率的特征进行理论分析。理论分析表明,在比较成熟稳定的股票市场上,上述股票市场波动率特征的出现有其必然性和现实基础;同时由于我国股票市场发展的特殊阶段,股票市场的波动率不可避免的具有某种特殊性。 (2)我国股票市场价格波动率的实证检验。总的来说,我国的股票市场价格波动率呈现出一种杂乱无章的态势,不能用固定机制条件下的ARCH模型和SV模型进行分析,而只能使用马尔科夫转化机制模型。实证结果在证实我国市场化程度不断加强的同时也可验证我国股票市场上操纵行为的存在。 (3)我国股票市场价格波动率的“波动源分析”。从我国股票市场上不同投资者的力量对比入手,显示我国股票市场价格波动具有两种形式——散户投资者的”散户波动”和主力交易者的”主力波动”。在此基础上可利用马尔科夫机制转换模型将两种波动形式分开,并可选取上海综合指数和深圳成分指数进行实证检验。检验结果表明,经过马尔科夫机制转换模型处理之后,两种波动所体现出来的特征能够较为客观的表明我国股票市场的现实特征,表明我国股票市场存在操纵行为。 根据前面几部分的研究结果,笔者认为我国股票市场应注意以下两个方面的发展 ,即大力培育发展机构投资者和大力发展衍生证券市场。

爱华网

爱华网