与神华签约,锁定成本优势

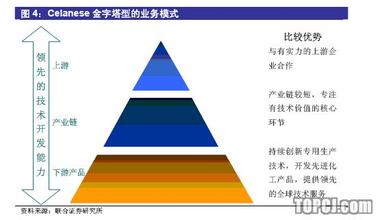

行业有望触底反弹,公司竞争力明显 长期估值处于合理水平,维持“增持”评级 当前股价: 今日投资个股安全诊断星级:★★★★ 华鲁恒升(600426) 煤炭降价巩固成本优势 潘波 肖晖 上周,公司落实了与神华的09年度粉煤供应合同,采购价格从760元/吨大幅下降至590元/吨(含税)。这在很大程度上降低了公司生产成本,有利于提升公司盈利能力。 粉煤降幅高于预期 公司每年与神华签订粉煤年度合同。08下半年,由于合同以及神华定价等原因,公司粉煤采购价一直维持在较高水平(含税760元/吨)。与此同时,块煤价格跌幅较大,山东地区块煤到厂价从年中最高1300-1400元/吨下降到1000元/吨以下(含税)。粉煤、块煤差价收窄至200元/吨水平,创历年新低,公司成本控制能力也受到制约。从历史上看,粉煤、块煤的合理差价在350元/吨左右,神华的粉煤价格相对高估,有降价压力。不过此次降幅高达165元/吨,与块煤价差达到400元/吨左右,仍显著高于市场预期。 国产水煤浆气化装置的优势 国产水煤浆气化装置是公司最大的优势。它可以以烟混煤取代无烟煤作为制气原料,大大的降低了尿素的生产成本,使得华鲁恒升在同周边尿素生产企业的竞争中成本领先。它更像一把通往有机化工领域的钥匙,掌握了它,公司就可以以较低的成本制得两大关键的有机中间体——甲醇和氨,并以此为出发点,合成一系列有机化工深加工产品,这一点已经在DMF上得到体现。公司半年报中DMF的毛利率比另一家上市公司江山化工高15个百分点。公司新建的醋酸、醋酸酐项目是对国产水煤浆气化装置的进一步利用,醋酸碳链更长、单价更高,相应的附加值也就更高。公司丰富产品线以后,在各产品之间的配比上将有更大的调节空间,即如果有一种产品的需求下降以后,公司可以通过减少该产品的产量将原料(甲醇和氨)更多的投向其他产品来化解个别产品的周期性,是公司的经营和业绩有更强的稳定性。 成本同行业最低 以尿素为例,公司水煤浆系统尿素生产成本大概为1450元/吨,与行业普通煤头企业相比,差距拉大到约200元/吨。其他产品如DMF也有类似成本竞争力。由于公司优秀的技术能力和管理水平,这一领先水平是可以持续的。 尿素产品单价小,具有明显的运输半径。公司的尿素产品除在山东省内销售外,主要销往东北、江苏等地,其中本省销售占50%。山东是我国的农业大省,尿素消费大省,同时也是尿素生产大省。2007年,山东省尿素产量为429万吨,占全国产量的17.6%。 山东省的大型尿素企业有26家尿素企业,在德州地区除了华鲁恒升还有3家尿素企业,他们是德齐龙集团(原平原县化肥厂)、禹城中农润田公司(原禹城化肥厂)及宁津永兴化工,产能分别是110万吨、30万吨和30万吨,总产能达到270万吨。尽管产能较多,但部分装置成本较高,竞争力弱。下半年尿素价格下跌以后,许多生产企业难以为继,至少已经有12家山东省内尿素企业采取了停产、减产的措施,停产减产企业家数占比为46%。华鲁恒升“友谊”牌尿素在当地有一定知名度和美誉度,今年下半年以来尿素行业整体状况不景气,价格下跌,但华鲁恒升一直满负荷生产,尿素产品保持零库存,而且产品销售价格比市场平均价格还要高50元左右。公司的销售半径可覆盖东北地区、河北、江苏等地区,这些地区的氮肥施用量占全国的23.2%,同期的产量为全国产量的14.4%,存在较大供需缺口,从比率上来说与山东省的供需缺口刚好对接。 很显然,成本降低有助于公司更大范围的实现扩张,这是其竞争对手无法具备的优势。 优秀的抗风险品种 08年化工行业景气下滑,华鲁恒升无疑是防御性最强的投资品种。我们认为,公司的抗风险能力来源于三方面: 1、可持续的成本控制能力。公司成本优势来自于技术、运营和管理等诸方面,至少在未来3年内,不会有明显威胁。低成本保证了即使行业低潮也有合理利润,更可贵的是保持高开工率和企业良好的运行状态。 2、多行业、多品种的产业链优势。醋酸项目投产后,公司主要产品将有尿素、DMF、醋酸、甲胺等,产业链的一体化优势为国内煤化工最佳水平。下游行业既有稳定的粮食,也有周期性的服装、饲料等,整体经营风险较低。

3、稳健的财务水平。在行业低潮、盈利能力下降的化工周期,快扩张、高杠杆的冒进型企业风险最大。 长期估值处于合理水平 维持“增持”评级 由于新增产能的大量投放以及需求的萎靡,08年中化工行业景气下滑。未来几年,尿素需求较为稳定,产能释放速度加快,行业平均盈利水平降低,华鲁恒升作为低成本企业具备风险抵御能力,调低09年毛利率至17%。这一毛利率水平为02年以来新低,以反映我们对行业的谨慎态度。 DMF行业寡头竞争格局稳定,华鲁恒升龙头地位明显,少数二线企业无论规模、成本和整体实力差距较大,但甲醇等原料价格的下跌削弱了华鲁恒升的成本优势,毛利率预测降低到16%。 醋酸项目已经建成,并进入设备调试和分段试车,预计1月份将投料试车,整体试车时间3个月左右,09年产量预计20万吨,达产率57%。由于甲醇降价、需求不振等因素,醋酸价格不如预期,目前价格在3000元/吨左右,调低毛利率预测至14%。预计08、09、10年EPS分别为0.82、0.75、0.86元,PE处在12-14倍之间的合理水平,维持“增持”评级。 作者单位:联合证券 盈利预测(元) 基本面诊断88分 EPS增长率 华鲁恒升 行业 销售收入增长率 华鲁恒升 行业 技术面诊断30分 市场强度 华鲁恒升 行业 机构认同度91分 分析师情绪指数 主力关注度

爱华网

爱华网