作者:杨练/文

目前,大银行以传统网点和客户为根基,延展中间业务能力更胜一筹,其发展更具有稳健性,小银行单凭业务模式创新一“技”之力,暂时还难以撼动大银行的王者地位。

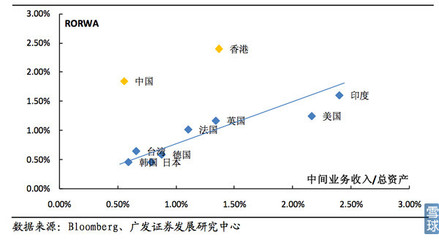

目前银行的手续费和佣金收入业务大致可以分为三大类:一是依托银行传统网络和基础性客户的传统渠道性业务,主要业务有清算结算、银行卡业务等;二是代理类销售业务,如代销基金、保险产品等;三是与资金相关的增值业务,如投行收入、顾问咨询费用、信贷承诺等。 两条路径 2008年上半年,14家上市银行手续费及佣金净收入同比增长平均值约为103.5%,其中增速超过平均值的有5家银行,分别是民生、兴业、中信和宁波银行、南京银行,均为股份制银行和城商行,最高的民生为211.88%,最低的中信也有128.26%。 相比而言,工行、中行、建行、交行四大银行的增幅要明显低于中小银行,最高的建行增幅仅为59.3%。 但大银行与中小银行在中间业务收入的结构以及对其增速的拉动方面却表现不尽相同,中小银行的中间业务收入主要来源于上述第三类业务,而大银行集中在第一类业务。 例如,上半年民生银行融资顾问收入增幅最大,达222.7%,兴业银行该项业务收入增长195%;中信银行咨询顾问等投资银行业务收入增幅为320%,直接拉动了这些银行中间业务收入的高增长率。 而大银行的中间业务收入则相对集中,由于其具备网络和客户的先发优势,使得它们的中间业务收入更多依靠传统渠道性业务。以该业务中的银行卡业务为例,上半年4大银行在银行卡手续费上的总收入为97.74亿元,约占所有上市银行银行卡手续费收入的80%,而其他10家银行该业务的总收入仅为29.05亿元,还不及建行一家。 据了解,目前上述三类业务在银行中间业务收入的占比大概为33.3%、28%和22%。 由于与资金相关的增值业务与信贷业务关联度较大,今年上半年出现了一个爆发式发展阶段,同比增长150%左右,占比自去年同期的13%上升至今年中期的 22%,但这类收入一般与风险资产关联度较高,甚至与信贷收入之间分界模糊,是未来银行混业经营中风险管理的重点区域。这类业务增长较快的银行,其在中间业务发展上可能并不具有持续性。 而大银行倚重的传统渠道性业务,增速稳定,与其中间业务整体增速基本持平,是中间业务收入增长中最稳定的部分,也是基本上不占用风险资产的纯粹收费业务。这种稳健性主要表现在大银行中间业务收入与营业收入占比一直比较稳定。 例如,深发展、浦发银行、南京银行、北京银行的中间业务发展虽然很快,2008年上半年的同比增幅分别达到81.6%、99.06%、155.69%、92.26%,但因基数太小,高速发展之后占营业收入的比重依然只在4%到6%之间。 而工行、建行、交行等都在12%以上,分别为15.8%、14.92%、12.36%,而中行凭借其中银香港在外汇业务和混业经营的优势,中间业务收入占营业收入的比重较上年同期提升了10.52个百分点,达到31.54%。 如果扣除由子公司中银香港的非利息收入所贡献的13.46%,中行的中间业务收入占比仍然达到18.08%,优于其他所有上市银行。 严控成本 各家银行的总成本收入比基本都维持在30%上下,基本难分高低。但如果单从中间业务考量,则差距巨大。 对照成本收入比,才能看出谁的经营最节约,以最小的投入获得了最大的回报,在这一点上,与大银行比较,中小银行同样不容乐观。 除宁波银行外,2008年上半年,各银行的中间业务成本收入比(手续费及佣金成本收入比)呈同比下降态势,14家上市银行的手续费及佣金成本收入比的算数平均值为11.02%。大银行中的建行、工行、中行和中小银行中的民生、南京、兴业、招行都已经将该比例控制在10%以内。交行虽然略高,为10.52%,但还是低于平均值。 根据计算,四大银行的成本收入比平均值为6.32%,其他10家银行的平均值为12.9%,是大银行的两倍多,宁波银行、北京银行、深发展、浦发和华夏不仅高于14家上市银行的平均水平,而且也高于12.9%的平均值,这说明股份制商业银行及地方性城商行在中间业务成本控制上比大型国有银行更难。 数据显示,上半年南京银行将手续费及佣金成本收入比控制在4.72%,而上年同期为23.42%,同比下降了82%。这和南京银行独特的资产结构及中间业务主要来源于债券投资有关。 2007年上半年,南京银行手续费及佣金净收入为2812万元,同比2007年减少了24%,而同期大多数银行实现手续费100%左右的增长,但南京银行的净手续费收入不升反降,主要是国债业务与结算业务收入均减少所致。 而今年上半年,债券市场节节走高,这使得南京银行取得了手续费和佣金净收入同比增幅高达155.69%的增速,占比略微上升至4.90%。 但这种增长并受外界因素影响颇大,因此决定其中间业务收入增长的波动性很大,从2006年上半年到2008年上半年的大起大落就充分说明了南京银行这种中间业务发展模式并不具有持续性。 此外,南京银行手续费和佣金收入为0.75亿元,而其银行卡手续费仅为2.6万元,这还是在增速高达145.5%的前提下取得的,可见南京银行的中间业务收入是极端不均衡的。 显然,在紧缩环境和资源有限情况下,低风险的中间业务收入增长才是合理的扩张路径,只有走集约型扩张的银行在混业经营和中间业务上更具有可持续发展前景。

爱华网

爱华网