周四早盘市场低开后就展开了窄幅震荡的格局,但重组板块却成为市场关注的焦点,尤其是ST股大面积涨停更昭示了在大盘缺乏业绩与成长支撑的背景下,游资热钱希望通过重组题材打开股市上涨的想象空间。

12月10日闭幕的中央经济工作会议确定明年经济工作的重点任务共五条,其中第三条提出,要以提高自主创新能力和增强三次产业协调性为重点,优化产业结构。着力突破制约产业转型升级的重要关键技术,精心培育一批战略性产业,加快企业兼并重组、支持重点企业技术改造,加快发展生产型服务业和生活型服务业,加强铁路、水利等基础设施建设。要全面加强节能、节水、节地、节材和资源综合利用工作,突出抓好节能减排、生态环境保护重点工程建设。这里,明确提到要加快企业兼并重组。

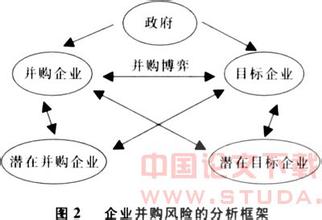

经济工作会议提出了大致的并购路线包括五个方向。第一,可以通过并购实行产业结构优化和优胜劣汰;第二,有助于增强自主创新能力和产业竞争力,在国际分工中具有长期竞争优势的企业;第三,有助于增强大企业战略地位;第四,铁路、水利等基础设施公司;第五,环保、节能和高科技企业;第六,可以带动最终消费需求、带动中间需求,内部治理结构完善、就业容量大的劳动密集型企业。 而在此前一天,12月9日,媒体披露了银监会发布的《商业银行并购贷款风险管理指引》,允许符合条件的商业银行开办并购贷款业务。12年禁令一朝解除,之前法规明令禁止银行为股权投资提供贷款。 并购重组是市场永恒的题材,但因此前的宏观紧缩政策,受制于紧绷的资金链,重组方也面临巧妇难为无米之炊的尴尬。时过境迁,当前适度宽松的货币政策的贯彻落实有望帮助企业打破资金瓶颈,积极有效地快速推进并购重组工作。 英大证券研究所所长李大霄认为,银监会的《指引》对银行、证券业,对收购方与被收购方,对上市公司重组兼并是重大利好。过去十年里,发达国家上演了一出又一出巨额并购、兼并重组,加快了产业调整,形成了一批世界级的巨无霸企业,与银行、银团、财团的支持是密不可分的。中国企业这些年兼并重组不多,第一是资金短缺,靠自有资金规模难以扩大,第二是股权分置改革没有完成,并购的动力不足。现在全流通正在进行中,提供并购贷款,使得并购从政府主导变为市场主导,市场化程度更高。李大霄同时指出,未来两年到三年,上市公司兼并重组的案例会明显增加,这还能减缓大小非减持对股市的冲击 虽然银监会给贷款银行与并购企业设立了高门槛,但毕竟是打开了一道闸门,大型企业与大型银行又多了一条并购贷款的合作渠道。让人感兴趣的是,债权、股权收购将成为并购重要手段,一级市场、二级市场、大宗交易市场的并购将颇具看点。 所谓“并购”,是指境内并购方企业通过受让现有股权、认购新增股权,或收购资产、承接债务等方式以实现合并或实际控制已设立并持续经营的目标企业的交易行为。根据中央经济会议的精神,哪些企业最有可能步入首批并购重组行列呢?一些分析师提出钢铁、电力等行业的机会相对很大,投资者可以关注。 煤电一体化带来机会 近日国家开发投资公司旗下的国投电力和国投新集同时停牌,宣布实际控制人国家开发投资公司(国投公司)正在筹划重大无先例资产重组事例,并开始向相关部门进行政策咨询及方案论证,因此开始停牌。有市场人士表示,国投公司作为我国最大的国有投资控股公司,旗下拥有上亿元的资产,国投电力和国投新集两家公司的停牌,似乎也显露出并购整合开始提速的信号。 今年8月国投公司的总裁兼首席执行官王会生在接受媒体采访时表示,国投公司打算把上游煤矿企业和交通运输线、港口设施及下游发电厂合并起来,组成一体化的能源生产企业,这样就能更好地应对煤炭价格的上涨。在国投电力停牌前,东北证券行业分析师吴江涛10月底到公司调研后表示,短期内资产注入似乎没有可能,因为公司在风电、水电等再生能源建设开发方面不断加大力度。在更早的2007年12月国投新集上市时,日信证券的分析师任宪功劳就预计,实际控制人可能进行资产注入,国投公司通过国投煤炭公司(国投新集大股东)还控制12家从事煤炭生产和经营的企业,其中7家为在产企业,4家还处于探矿或建设期,1家为煤炭销售公司。 国投公司公司目前的资产总规模达到1664亿元,2007年实现净利润48亿元。旗下的业务领域涵盖了能源、交通、基础设施建设、矿产和农业等,包括4家控股上市公司:国投电力、国投新集、国投中鲁、中纺投资。 产业资本频频出手 在中央经济会议闭幕当天,证监会召开会议表示要积极推动市场并购重组,促进资本市场稳定发展。近年来,国家通过采取一系列宏观调控措施,推动我国产业升级,行业重组不断深化,国有大中型企业、地方性国有企业和民营企业并购重组活动日趋活跃。攀钢系和上海电气之后,目前因央企整合或重大资产重组而停牌的上市公司已达22家,产业资本频频出手,央企整合悄然提速。 回顾攀钢钢钒、攀渝钛业、长城股份三家公司的整合进程,以及市场对上述三只股票和钢钒GFC1中明显套利机会的反复质疑,最终的结果对证券市场各类投资者来说可谓较为圆满。攀钢系的重大资产重组始于2007年8月份,攀钢钢钒、攀渝钛业、长城股份集体停牌,11月7日重组方案揭晓,三家公司复牌,于是市场各方围绕该重组方案能否获得股东大会通过、能否获得国资委批准、能否在证监会获批展开了持续的博弈。即使在上述三大悬念均被破解后,攀钢钢钒还一度出现极端的高达50%的套利空间,而市场对此似乎无动于衷。甚至鞍钢集团出资从二级市场增持攀钢钢钒的股票后,攀钢钢钒还存在显著的套利机会。 由于市场对于攀钢钢钒套利机会都存在显著的质疑,对于其衍生产品钢钒GFC1更是疑虑重重,其主要矛盾在于,如果钢钒GFC1持有人能够参与重组,享受现金选择权,鞍钢集团需要多付出数十亿人民币的现金,这对于金融风暴下的任何一家公司,都不是一个小数目。而且,这笔“额外支出”鞍钢集团是完全可以回避掉的。但最终,钢钒GFC1的持有人也获得了意想不到的收获。此次攀钢系的重组,也让很多不相信“天上会掉馅饼”的投资者后悔不已。 把握两条投资主线 并购重组给市场带来了大量的机会和财富效应,不过,有观点认为,重组板块具有极强的信息不对称性,即大股东或掌握内部信息的投资者拥有一定的信息优势,对重组信息具有极强的优势。但广大中小投资者则处于信息劣势状态,难以把握其间的信息趋势。但是,一方面由于重组信息往往在二级市场率先反映出来,有一定的资金活动的迹象,另一方面则由于重组也有一定的公开信息可推测的逻辑推理因素。所以,重组板块的投资机会仍可以把握。 从目前A股市场关于并购重组的形势来看,已经形成两条路线图,一是集团内部的整合赋"系"的投资机会,即对于拥有同一集团旗下的上市公司拥有一定的重组机会,在解决关联交易、同业竞争等方面,在近期已成为监管机构着力解决的焦点问题;二是业绩较差的重组,主要体现在保壳重组中,也主要体现在ST股中,ST股在年底是重组的主角,近期的市场表现也非常抢眼。循此思路,在实际操作中,投资者可以关注两类个股机会,一是同一集团旗下的上市公司的重组机会系,比如太极系的太极集团(600129)、西南药业(600666)、桐君阁(000591)。二是ST股,主要是指ST阿继、*ST迈亚等个股,存在着一定的重组机会。另外,对于泰山石油、S上石化、S仪化等中石化系的个股也可跟踪。

爱华网

爱华网