作者:饶婷婷/文

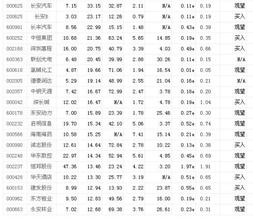

在钢钒GFC1的投资者为现金选择权而战的时候,攀钢钢钒的现有股东也要经历一场有趣的“游戏”,这源于二次现金选择权的设计。“如果权证持有人最终没有获得现金选择权,那么在行权之后,持有的攀钢股票便是不包含任何权利的,而对那些放弃了第一次现金选择权的投资人来说,他们持有的股票还包含第二次现金选择权,这样一来,流通中的攀钢股票就有含权、不含权两种,而两者之间并无区分,会造成市场的混乱。”一位投资者曾经明确提出这一问题。 实际上,这一问题不仅仅存在于权证持有人获得的不含权股票和原攀钢投资人持有的含二次现金选择权的股票之间,即使同样获得二次现金选择权的投资人之间也存在这一问题。由于原攀钢钢钒的持有者行使现金选择权的价格是10.55元,而原长城股份和攀渝钛业的持有者,由于在换股时已经有了20.79%的风险溢价作为补偿,其未来现金选择权的价格要扣除这一部分,为8.73元。

如此一来,市场上可能存在3种不同的攀钢股票,如果它们混杂在同一代码下交易,根本无法区分。 “与大众的认识不同,第一次现金选择权申报过后,市场上的攀钢股票都是不含权的。”申银万国分析师杨国平强调。他认为,为了避免出现上述情况,攀钢一定会采取将股票与权利分离的方式来处置,也就是说,将二次现金选择权与股票持有人绑定,而非与股票绑定,这样就确保了交易中股票的同质性。 如此一来,投资者手中相当于握有了一份不可转让的认沽权证,只要确保在行权期之前留有攀钢正股,就可以按照既定的行权价卖给鞍钢集团,而在行权期内则可以自由买卖攀钢股票。 当前,攀钢的股票在现金保护价的支撑下,已经远远超出了钢铁行业的平均估值,更何况,由于长城股份和攀渝钛业的现金选择价分别为6.5元和14.14元,如果在这两个价位买入并按照1:0.82和1:1.78的换股比例换股,相当于以7.93元和7.94元买入攀钢钢钒,也就是说,当股价高于7.93元时,原长城股份和攀渝钛业的股东抛出攀钢便会有盈利。因此,拥有认沽权利的投资者会倾向于在高位抛出手中的股票,日后再在低点买入用作行权。 不过,国泰君安分析师崔婧怡也指出:“由于二次现金选择权的设计,攀钢未来两年股价已不能按照行业市盈率进行估值,股价走势也很可能脱离基本面。”也就是说,在这种情形下,攀钢的股价虽然会下跌,但并不会跌至行业平均估值水平,市场需求和各方博弈成为决定攀钢走势的决定因素。 “在攀钢当前的股价水平下,投资者有做空的动力,但如果多数人都在两年后的行权期之前买回,就会推高股价至行权价附近,考虑到这一点,必定有人提前在低点买入,从而形成对攀钢股价的支撑。因此对投资者来说,如果股价出现较大幅度下跌,也可能是一次不错的套利机会。”一位业内人士表示。

爱华网

爱华网