证监会终于宣布启动融资融券试点工作,融资融券将真正出现在市场上。对于众多的散户投资者而言,在没有掌握操作规则之前,不要冒然尝试融资融券业务。

文/王原

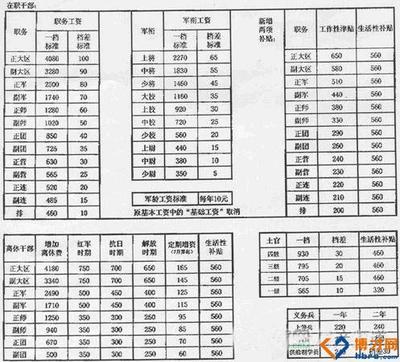

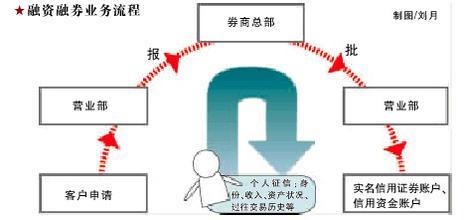

10月5日,证监会终于宣布启动融资融券试点工作,融资融券将真正出现在我们的股票市场上,成为市场的一部分,也成为影响市场走势的一项重要因素。 其实早在2006年6月30日,证监会就发布《证券公司融资融券试点管理办法》,但是,这一管理办法的出台当时并未引起普通投资者的广泛关注。 在之后两年多的时间里,A股市场经历了刷新历史的牛市行情,也经受了前所未有的暴跌的洗礼。从6124点的历史新高到1802点,不足一年的时间里,市场已经大幅缩水70%。每次市场大幅波动时,总会不断地听到“融资融券推出已有时间表”、“相关部门调研融资融券”、“融资融券试点工作即将启动”等等一系列猜测,以及随后相关部门出面澄清的消息,而相关板块的表现也随着这一系列消息像坐上了过山车一样。那么究竟什么是融资融券?融资融券将如何影响市场,如果影响我们的投资行为呢?我们又该怎样参与融资融券呢? 初识“融资融券” 融资融券又称“证券信用交易”,是指投资者向具有深圳证券交易所会员资格的证券公司提供担保物,借入资金买入本所上市证券或借入本所上市证券并卖出的行为。包括券商对投资者的融资、融券和金融机构对券商的融资、融券。 从以上的定义我们可以看到这项业务实际上分为融资和融券两部分。具体地说,融资业务方面,客户以其信用账户的资金或证券作为担保,向证券公司申请融资买入。证券公司在与结算公司结算时,用其“证券公司融资专用账户”中的自有资金为客户垫付资金。客户融资买入的证券作为向证券公司融资的担保,登记到“客户信用证券汇总账户”,同时记增相应的客户二级明细账户。 客户偿还融资款时,可采用直接还款或卖券还款两种方式。直接还款的,客户将资金划入“证券公司融资专用账户”用以偿还该客户的部分或全部融资款,卖券还款的,所得款项先偿还证券公司融资款和融资费用,剩余资金进入“客户信用资金汇总账户”,同时记增相应的客户二级明细账户。 而融券业务方面,客户以其信用账户中的资金或证券作为担保,向证券公司申请融券卖出,证券公司在与结算公司交收时,用其“证券公司融券专用账户”中的自有证券为客户垫付证券;客户融券卖出所得资金作为向证券公司融券的担保,记入“客户信用资金汇总账户”,同时记增相应的客户二级明细账户。客户可采用买券还券的方式偿还融入证券。客户通过“客户信用证券账户”申报买券,买入证券从“客户信用证券汇总账户”划入“证券公司融券专用账户”,完成还券。 如何参与融资融券 在成熟的金融市场上,融资融券交易的基本做法有三大类型:一是以美国和欧美等西方发达国家为代表的市场化信用交易模式,二是以日本和韩国为代表的集中授信交易模式,三是以我国台湾地区为代表的中间型信用交易模式。而我国目前设计模式与以上三种模式都不太一样,从下面的图中我们可以一目了然地发现,我国的模式相对而言比较简单,在我们目前的股票市场上,这种设计可能更易于被投资者所接受。 “融资融券” 影响几何? 不知道从什么时候开始,我国股票市场的波动在很大程度上被各种想象中的利多题材所左右,某位相关人士无意间的一句话就可能使得市场跌宕起伏,市场对各种消息已经到了过度反应的地步。在这种背景下,各方人士又盯上了融资融券。市场的心理预期是,如果这个题材得以兑现,将会有更多的增量资金入市,后市将走强。面对人们的预期,面对将真正进入投资者视线的融资融券,我们应该更客观的分析融资融券对市场的影响。实际上,融资融券并不具备对市场利多的支持,它只是一种涨时助涨、跌时助跌的工具,是一把双刃剑! 融资融券业务,对市场有四种正面影响。第一,发挥价格稳定器的作用。在完善的市场体系下,信用交易制度能发挥价格稳定器的作用,当市场过度投机或者机构的恶意炒作导致某一股票价格暴涨时,投资者可通过融券卖出方式沽出股票,从而促使股价下跌;反之,当某一股票价值低估时,投资者可通过融资买进方式购入股票,从而促使股价上涨。第二,在一定程度上缓解市场的资金压力,对于证券公司的融资渠道现在可以有基金等多种方式,所以融资的放开和银行资金的入市也会分两步走。在股市低迷时期,对于基金这类需要资金调节的机构来说,融资融券不仅能解燃眉之急,也会带来相当不错的投资收益。第三,有效的刺激A股市场的活跃程度。融资融券业务有利于市场交投的活跃,有利于增加股票市场的流动性。场内存量资金放大效应也是刺激A股市场活跃的一种方式。第四,改善券商生存环境。融资融券业务除了可以为券商带来数量不菲的佣金收入和息差收益外,还可以衍生出很多产品创新机会,并为自营业务降低成本和套期保值提供可能。 而融资融券的负面影响也不容小觑。融资融券可能助涨助跌,增大市场波动。融资融券和做空机制、股指期货等措施,都将会同时为资金规模和市场风险带来巨大的放大效应。在不完善的市场体系下,信用交易不仅不会起到价格稳定器的作用,反而会进一步加剧市场波动。风险表现在两方面,其一,透支比例过大,一旦股价下跌,其损失会加倍;其二,当大盘指数走熊时,信用交易有助跌作用。同时,它也可能在一定程度上增大金融体系的系统性风险。

对于众多的散户投资者而言,在没有掌握操作规则之前,不要冒然尝试融资融券业务。由于杠杆作用的存在,在办理融资融券后,一旦股价的走势与预期方向相反时,投资者将面临巨大的风险。同时,融资融券需要向券商支付利息,即使股票不涨也不跌,此时投资者依然在亏钱,因此,参与融资融券一定要慎之又慎。 王原 中天嘉华理财高级研究员

爱华网

爱华网