《每日经济新闻》9月5

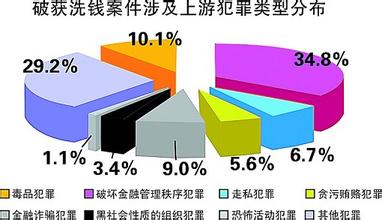

日报道,中国反洗钱工作的阶段性战果昨日出炉:2007年全年,央行共对4533家金融机构进行了反洗钱现场检查,对350家违规金融机构实施了行政处罚,罚金共计2652.42万元;共协助侦查机关破获涉嫌洗钱案件89起,涉案金额折合人民币约288亿元。 农村金融机构被罚比例显升。央行昨天发布的《2007年中国反洗钱报告》显示,国有和股份制商业银行被处罚机构数占全部被处罚机构的比例最高,为54.55%;农村信用社和农村商业银行被处罚的比例明显上升,显示这两类金融机构反洗钱工作合规程度亟待提高。报告指出,2007年,公安机关会同央行和国家外汇管理局等部门共组织50多次行动,破获43起重大地下钱庄案件,抓获犯罪嫌疑人180余名,涉案金额折合人民币114亿元。据央行统计,2007年央行向侦查机关报案554起,占全部调查线索数量的36.11%,涉及金额折合人民币约2295亿元。一年来共协助侦查机关破获涉嫌洗钱案件89起,涉案金额折合人民币约288亿元。 监测范围扩至证券期货保险。报告显示,反洗钱资金监测范围已从银行业扩大到证券期货业和保险业。去年,央行共检查96家证券期货业金融机构,共对4家证券公司采取责令限期改正等处罚措施。此外,央行共检查了528家保险公司,处罚了5家保险公司。 检查发现的违规问题主要有:未按规定识别客户身份,未报告大额交易和可疑交易,未按规定保存客户身份资料和交易记录,所有被查机构均不同程度地存在反洗钱内部控制制度不健全的问题。检查中发现,在客户身份识别和记录保存方面的违规问题中,大多数是由于基金管理公司无法从代销基金产品的银行取得客户身份资料信息造成的。 点评 反洗钱不可忽视薄弱环节 当前洗钱活动的途径是多种多样的。从正规金融途径来看,国有和股份制商业银行经营网点多,被犯罪分子利用的几率相对较高。同时,洗钱有许多是在基层和县域一些经济主体完成,而农村信用社和农村商业银行恰恰多处基层和县域一级中,其管理机制亦较城市商业银行薄弱,遂给犯罪分子提供更多可乘之机。然而,央行报告的反洗钱调查涉及金额仅有2295亿元,很可能只是洗钱活动的冰山一角。因为,除通过正规金融机构以外,最难以治理的其实是通过钱庄等地下金融方式进行的洗钱活动。地下金融活动具有松散性、不规范性、隐蔽性等特点。其运作活动基本上处于当前的监管体系的盲区,是反洗钱活动的最薄弱环节。特别随着正规金融机构反洗钱工作力度增大,洗钱活动有日益依仗地下金融的趋势。 对于反洗钱活动的工作重点,一方面要继续加强正规金融机构反洗钱工作,提高监测水平和技术手段,加大对相关违法违规行为的查处力度,加强监管协调。另一方面更重要的是要加强对地下金融活动的治理,将民间金融活动纳入到监管体系之中。地下钱庄之所以有其生存的土壤,无法彻底根除根绝,是因为当前的正规机构偏好于服务大客户,民间经济主体例如许多中小企业或者是个人资金需求难以得到满足。正是这种"市场需求"使得地下金融的存在具有了合理性。因此,对地下金融的治理仅仅依靠严厉打击是治标不治本。最有效的途径是"堵疏结合",在打击的同时,积极引导民间资本向合法、正规渠道流动,压缩地下金融的生存空间。例如当前批准成立的小额贷款公司就是一种很好方式。通过设立能够吸引原本存在于地下钱庄的资金转向正规金融机构,将更多的资金活动置于有效监管下之下。 (点评人:中央财经大学中国银行业研究中心主任郭田勇) 招行股价暴跌引发危机公关反思

《北京青年报》9月13日报道,9月1日,招商银行股票在一条"乌龙"消息的打击下,更显得异常脆弱,当日A股股价暴跌8.89%。昨天,证监会表示,已提请新闻出版总署查处。 9月11日,某媒体刊发了一篇题为《招商银行:投资永隆银行浮亏逾百亿港元》的300多字报道。文中称,“招行将要完成收购的永隆银行股价一路下跌至72.15港元……据昨天永隆的收盘价计算,此次收购将给招行带来约101亿港元的浮亏,超过其投资本金193亿港元的一半”。但事实上,永隆银行周三收盘价是144港元,当天股价波动不大,以144.2港元报收,相比招行最初提出的收购价156.5港元/股下跌不多。倒是与永隆一字之差的永亨银行周三是以72.15港元报收,与报道中的收盘价相吻合。该报道成为招商银行当日股价暴跌的诱因之一,并带动银行板块下跌,当日招行A股流通市值就损失了127.5亿元,同日招行H股跌5.161%。虽然昨天该媒体在版面上对这一失实报道进行了更正,但招商银行的股价并没有被予以相应的修正。昨天,招行A股继续下跌,跌幅1.053%,H股跌2.268%。针对市场发生的剧烈波动,证监会昨表示,已关注这一事件,并已提请新闻出版总署查处。但是,一条消息导致招行股价暴跌之事件,也值得商业银行对危机管理进行反思。 点评 银行快速危机公关能力须加强 一条300字的"乌龙"消息导致了招商银行的股票暴跌,一方面说明资本市场对新闻报道的敏感与快速反应,另一方面说明新闻记者要恪守职业道德的必要性。不要道听途说,用一些未经核实的虚假报道,以给企业和投资者造成重大损失为代价来追求所谓的新闻独家性和社会关注度。但是,这一事件更重要的是提醒商业银行,一定要时刻保持危机意识,提高快速危机公关和危机管理能力。 市场复杂多变,各种突发情况和事件会随时出现在商业银行的面前,要求商业银行快速进行危机公关,晚一步,偏一分,就会错失良机,甚至带来巨大损失。央行行长周小川曾强调,要尽快建立银行危机管理机制。那么,何谓商业银行危机公关?简言之,就是对因内、外因素所引起的一种对商业银行的利益、生存具有立即且严重威胁性的情境或事件,进行损失和负面影响最小化的处理。当今的社会,商业银行的危机出现了许多新特点,一是危机的突发性增强,处理危机的最佳时间缩短。二是危机的爆发点增多,比如产权危机、市场危机、竞争危机、合作危机、人力资源危机、企业发展战略危机和声誉危机等等。上述的虚假报道,就给招商银行造成了的声誉危机。三是危机的致损性增强。像这场声誉危机,迅速导致招行股价暴跌,给招行和广大投资者造成了巨大的经济损失。这些都说明,商业银行需要提高快速危机公关能力,一旦突发危机,能尽快地将危机转移、减轻或化解,以最大限度地减少负面影响,减小损失。这已成为银行风险管理的重要课题。而要加强商业银行快速危机公关能力,至少要具备三个条件,首先是必须保持危机意识和高度警觉性,其次是要建立各种危机公关预案,第三,还要有一支具有专业知识和经验、善于处理危机的队伍。这样,才能使商业银行在突遭危机时,从容处置,以四两拨千斤的巧劲化解危机和风险。 (点评人:本刊记者何谐)

爱华网

爱华网