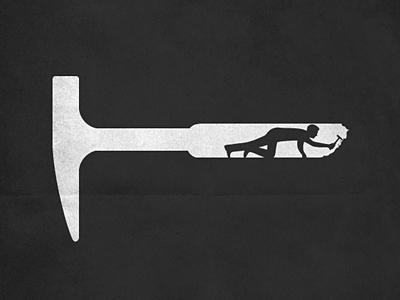

一笔钱,要么由政府用于投资或其他开支,要么退还给纳税人。但不管怎么花,都可能助长通货膨胀。应该如何选择?

撰稿·汪伟(记者)衣薇

前些日子,小齐收到了上海市地方税务局寄给他的个人所得税税单。一个薄薄的信封,拆开一看,他忍不住嘀咕了一声:“这么多?” 3年来,这是小齐头一回收到税单。上海税务机关开始给纳税人寄税单,也不过是这几年的事情。2007年之前,小齐一直经营自己的小公司,会计就是齐太太,他们自己给自己开工资,每个月从来没有超出过个税起征点——小齐自己也不讳言,这是为了避税。二人世界的日常开支,统统算进公司成本,夫妻俩因此从来没有见过个税的税单。 公司存在一天,小齐夫妻就不用交个税。到了2007年年初,勉力维持了几年的公司还是关了张,小齐找了一份工作,重新穿上西装,上班去了。一年后,税单如期而至,小齐撕开信封,翻看着那个数字,又新鲜,又心痛。 信封里头就一张纸:中华人民共和国个人所得税完税证明。下面用粗粗的隶书打着一行字:感谢您为祖国繁荣昌盛做出的贡献。 以前小齐也要缴税。每月一次,到税务局缴营业税和企业所得税。计算方式很简便,税率是根据行业和企业规模核定好的,乘以主营业务收入也就是开出去的发票上的数字,就是他应缴的税款。 但个税征收是通过代扣代缴的方式进行的。除了得到这一纸通知,除了那个颇为可观的数字,纳税全程的细节,小齐一无所知。 “这就完了?”交出去的钱,仿佛也是泼出去的水,税单上的数字再大,似乎也和纳税人没有关系了。然而,税单上的数字还是让小齐念念不忘。回家忍不住跟齐太太抱怨,说,现如今物价上涨,百物昂贵,什么时候能有退税就好啦。 在外企当会计的齐太太逗着他们几个月大的儿子,说,你还不知道么?个税起征点上调到2000元啦。 小齐的税痛 收到税单后,像小齐这样看在眼里、痛在心头的大有人在。他们是工薪阶层中的收入较高的一群人,常常被称作“中等收入者”。 “中等收入者”这个词很新,很正式,刚刚出现在中共十七大的报告里。中共总书记胡锦涛在报告中说,要建设一个“中等收入者占多数”的社会。 “税痛”和“心痛”一样,对小齐这样的中等收入者,是一种不折不扣的痛苦。当物价持续上涨的时候,这种痛苦变得剧烈了。但是,常常把“税痛”挂在嘴边的经济学家,随着行业收入普遍上升,“税痛”反而从他们中大多数人的实际经验中消失了。这正如研究物价的经济学家往往对物价上涨没有切肤之痛一样。对复旦大学经济学院副院长韦森来说,物价上涨和个税税单带来的,毋宁是一种抽象的和学术层面的“痛苦”:物价、税收、财政收支、宏观调控、政治体制改革,这些复杂的问题纠结在一起,造成了一种困难重重的局面。 他的谈话是围绕着这几个关键词汇展开的。而作为目前经济形势下的阶段性的结论,韦森说了四个字: “应当减税”。 退税与减税 不止一个人在谈减税和退税,因为CPI升幅正在吞噬大多数人的税后收入。与此同时政府的财政收入以前所未有的速度增长,2007年突破了5万亿元大关。 2007年全年CPI增幅达到4.8%,2008年头两个月的CPI升幅又连续创下10多年来的新高,通胀对国民福利的损害,已经引起了许多人的关注。 1月24日,有人向上海市政协提交了一份大胆的提案,提案说,国家应该考虑向每个国民发放1000元钱,作为通货膨胀时期的补贴,也让国民分享中国财政高速增长的成果。此人名叫邢普,是上海市政协第十和第十一届委员,也是上海大众汽车有限公司的经理,一位学习经济学的“海归”。他的提案很短,只有1559个字,摆事实,讲道理,证明向每个国民发一个1000元的大红包并非他一时的心血来潮,相反,可以作为一项多目标的经济政策,进行严肃的研究。 在接通邢普的电话之前,不少人听说要找他,都说这人异想天开。这是一般人对邢普的提案的评价。很多人听说了他那个“人均发放1000元”的观点,觉得不可思议;说得难听一点的,就指斥他“炒作”,或者“哗众取宠”。然而,读过提案全文的人少之又少。其实,如果将提案中的两段话拎出来发表,也许邢普会得到更多的是掌声,而不是奚落。他说, 在新加坡,广大人民直接从政府获得金钱,分享国家财富增长的成果。香港也有通过退税让人民直接分享经济高速增长的事例。而美国政府在经济衰退时多运用退税直接刺激经济。 另一段文字则说: 通货膨胀最大的害处之一,在于改变分配,使底层百姓受到伤害。但给每个国民发放1000元的计划,将舒缓这种道义压力。而且可以形成制度,根据CPI值,定期发放补助。 实际上,在邢普的提案前后,通胀压力已经使得普通人和专业人士关于补贴、减税和退税的提议越来越多。 美国明尼苏达大学教授王一江认为,个人所得税实行退税合情合理合法,技术简便可行,好处也很明显:至少,可以避免“十七大”报告中提到的“中等收入者”因为通胀而人数缩水。 政府收上来的税款又退还给纳税人,这样的事情因为没有发生过,让很多人担心退税的连锁效应。王一江说,不用杞人忧天,“美国退税的项目无穷多,政府仍然运作良好,没有破产”。 财政专家把减免税收当作政府在通胀时期的责任。由于政府掌握了发行货币的权力,一旦货币因为发行过多而贬值,引起通货膨胀,“等于是变相提高了税率”,全国政协委员、上海财经大学教授蒋洪说,通胀时期理应减税——尤其是减免个人所得税。 2007年12月底,十届全国人大常委会第三十一次会议决定,个人所得税起征点自2008年3月1日起由1600元提高到2000元。调整的主要原因,还是炙热的物价因素。 “上调个税起征点,就是减税。”北京大学税法研究中心刘剑文教授说。 2005年,个税起征点从执行了25年的800元调整为1600元,媒体上激起了马拉松式的辩论。这次辩论使得中国个人所得税的制度、功能和弊端都为人所知,几乎成了一堂纳税人权利的启蒙课。这次起征点意外地从1600元上调到2000元,要求减税的呼声仍然没有因此而停止。 在3月的全国“两会”上,人大代表柳传志和宗庆后说,应该把个税起征点从2000元提高到5000元,以抵消通胀对国民收入的影响。 通胀主要影响中低收入家庭的福利,但中国的高收入阶层也开始嫌个税税负太重,提出了减税的要求。德意志银行中国有限公司董事长张红力和“女首富”张茵这两位全国政协委员分别提交提案说,中国的个人所得税税率过高,高收入人群税负过重,建议修改税制,降低税负,以吸引人才。 个人所得税被称作是“劫富济贫”的税种,采取累进税制,也就是说,收入越高,边际税率越高,税负越重。在现行税制下,最高边际税率可以达到45%。 与两位人大代表提高起征点的呼声博得掌声不同,“为富人减税”的提案引起了争议。3月8日的大会发言中,即有政协委员提出,应该强化累进,提高边际税率,向富人征更多的税,以调节社会收入差距,维护社会公平。双方针锋相对,分歧严重。 “有争议不奇怪”,蒋洪说,“争议不仅中国有,外国也有;不仅现在有,过去就有。”作为财政和税法方面的专家,蒋洪与刘剑文认为,当务之急不是降低税率,而是建立与CPI联动的税收机制,让起征点根据物价变化,实时做出调整。 退税还是限价 通胀带来了纳税人要求减税和退税的呼声。而财政收入大幅增长,达到了历史最高水平,不禁给人一种合理的预期:中国政府有能力(当然也有义务)弥补通胀给国民带来的损失。 中央政府的确提高了个人所得税起征点,为了控制物价,甚至还采取了更加强硬的措施,比如说限价。但是,到底哪种手段应该成为政府面对通胀时的优选项,一直存在激烈的争议。 从春节前开始实施的临时限价措施并没有解除,一些重要的生活必需品和生产资料的价格,仍然处在中央政府的管制或者密切关注之下。随着限价政策实施时间越拖越长,这一政策可能产生的后果开始让人感到担忧。 耶鲁大学教授陈志武认为,限价可能导致未来的物价上涨更多。因为限价政策会导致供应不足,只要需求不变,当供应越来越少,物价上涨的压力就越来越大;通胀的压力并没有消失,充其量只是往后推迟罢了。以石油为例,由于发改委限制汽油涨价,等于鼓励石油消费,长期看来必然会压制供应,将导致供求关系进一步失衡,最后推动油价上涨。 和退税相比,限价通常被看作是一种有倾向性的政策。蒋洪认为,下调税率会使得所有纳税人受益,但限价却使特定行业的投资者和企业不得不蒙受损失。 对王一江和陈志武要求退税和降低税率的坚定立场,有些国内学者并不赞同。刘剑文教授认为,由于已经降低了利息税,并且上调了个税起征点,中国没有必要继续减税。 2005年全国人大就个人所得税起征点举行听证会的时候,刘剑文曾是公众陈述人之一。他当时提出以1600元作为个税起征点,认为这个数字已经足以满足三口之家一个月的基本生活所需,还有一定的余钱可以留作机动所需。 刘剑文接受采访时说,中国的个人所得税税率并不高,纳税人之所以普遍感到“税痛”,主要是纳税人纳税意识不强所致。

刘剑文认为,现阶段中央政府有必要继续掌握强大的财政。他也因此反对邢普的方案:“每人发放1000元,意味着国家要拿出1万多个亿。这笔钱能干多少事啊!” 韦森的看法与刘剑文相反。他担心强大的财政不仅对解决通胀没有帮助,反而会使通胀的局面更加复杂。他援引一份材料说,2007年各级政府财政收入与其他收入相加,总量达到9万亿元,再加上政府发行债券10万亿,一共19万亿,大都用于政府投资和开支——这种扩张性的财政政策很可能助长了通胀。 花钱的困境 财政收入激增和物价高企同时发生,一笔钱,要么由政府用于投资或其他开支,要么退还给纳税人。但不管怎么花,都可能助长通货膨胀。应该如何选择? 经济学上的“囚徒困境”显露无遗:如果两种选择处于非合作状态,那很难避免损害的发生。而每个选择都对应着一种价值倾向。如果选择不可避免,最终的政策意味着给这些价值排序。 韦森的第一选择是补贴低收入家庭。绳从细处断,通胀一旦发生,低收入家庭抵御通胀的能力最弱,福利受损最厉害,因此补贴给他们的钱所能发挥的边际效益也最高。 第二选择是退税。征收个人所得税是调节社会财富分配状况的一个措施,但这个措施也有误区。社会收入差距拉大的两个主要原因,其一是高收入人群和低收入人群之间的收入差距过大,其二是地区间收入差异,个税征收的主要对象是中等收入者,属于工薪阶层,在韦森看来,社会贫富分化不是由这一部分人的收入过高造成的,导致个税的手段与目标不完全匹配。通胀增加了中等收入者的生活成本,影响了他们的生活质量,降低他们的生活水平,针对生活成本上升而向他们退税,有助于维持这个阶层的信心和生活方式,稳定对经济前景的预期。 给全民派红包,在邢普本人看来,也只是“大胆的假设”。除了改善民生的愿望之外,邢普还有更复杂的设想,比如,以此举改变外界对人民币升值的预期,抵制热钱流入——实质上是通过人民币贬值抵制热钱。这无异于以通胀抵制通胀,自相矛盾,属于自残战术,没有虑及国民财富长远可能遭受的损失,实不可取。 作为金融专家,陈志武担心退税和“派红包”都会对通胀局势产生火上浇油的效应。他认为症结在于政府目前收税太多,财政过于庞大——这庞大的财政投资驱动的中国经济,虽然增长迅速,但长远看来,却未必健康。他因此力主减税,提倡釜底抽薪。 韦森赞成减税。在通胀时期,多数经济学人把目光集中在个税上,但韦森却呼吁要减轻中小企业的税负。 “由于人民币升值和税负过重,中小企业尤其是从事制造加工的中小企业,已经面临艰难局面。”韦森说,珠三角制造企业出现了外流,这是一个危险的迹象,意味着中国经济的出口引擎在减速。 在发达国家,经济萧条的标志是经济负增长,但对劳动力密集型产业主导的中国经济来说,要保证国民财富增长,必须让GDP维持在高位运行。韦森估计,如果中国GDP增长低于7%,就会出现大量失业,农民收入将停滞不前甚至下降,情况会变得危险。 中国的中小企业吸纳了数以亿计的劳动力,为解决中国的就业问题做出了决定性的贡献,并且培育了一个中小企业主阶层。王一江认为,中小企业主和高技能劳动者将是中国“中等收入者”的主要成分,因此,降低个税与降低企业税率,才真正有可能实现中共“十七大”的设想,把中国建成一个“中等收入者占多数”的社会。

爱华网

爱华网