作者:张龙清/文 这么干,是完全绕过银行系统而直接向某个具体市场注入资金,与日本央行推升银行借贷水平的做法存在“关键区别”。

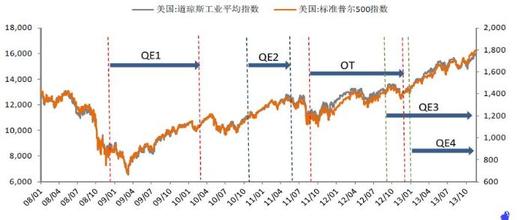

史无前例货币政策 美国经济数据急剧恶化。如何确保经济增长,扭转经济衰退格局,已经成了伯南克的首要任务。 12月16日,美联储将联邦基金利率下调至0~0.25%这一区间。这已达到了美国史无前例的最低水平,而且也是美联储首次将联邦基金利率单一值设定为区间值,显示联储对利率水平控制能力大为削弱。 这一举措大大超出市场预期,美元兑欧元大跌,欧元升穿1.39美元,10年期国债收益率跌穿2.44%,创50年新低;股市出现大涨。 除降息外,美联储还表示准备扩大购买大量政府支持抵押贷款机构发行或担保的债券的计划。并称正考虑可能购买美国长期公债,还将考虑通过其他方式利用不断膨胀的资产负债表来支撑经济。 正如联邦公开委员会(FOMC)在声明中所述,美联储将动用所有可得工具,促使经济恢复持续增长,并确保物价稳定。特别是,委员会预计疲弱的经济状况可能令联邦基金利率目标保持在异常低的水准一段时间。 显然,FOMC发表的声明表明,未来美联储政策的焦点将是支撑金融市场功能,透过公开市场运作和其他措施来刺激经济,而通货膨胀将不再是近期美联储所关心的问题。 美联储下一步 联邦基金利率趋近于零,显然美联储利率政策已经弹尽粮绝,但这不意味着将无所作为,还尚有一方宝剑:“定量宽松货币政策”。 所谓定量宽松货币政策,就是央行通过公开市场操作,从二级市场大量买入各种债券,提高商业银行在央行的超额储备。由于超额储备不付利息,商业银行会尽量提取这些超额储备用于放贷。 相对来说,零利率货币政策提供了没有成本的资金,而定量宽松货币政策则提供了随手可得的资金,通过这种方式可向金融系统注入大量资金以刺激借贷和提振经济。 最早采用该政策的是日本央行,从2001年3月起便通过向银行系统注入超额准备金试图启动经济,但实际效果并不尽如人意,仅在2005年GDP增长0.3%。其原因在于,企业先前负债过多,金融机构先前亏损过多,市场对于经济前景的悲观预期没有改善,导致信贷市场没有出现预期的增长。 美联储在12月16日声明表明,将可能更多借助非传统手段来刺激经济和激活信贷市场,这些措施可能包括直接购买各期限国债。市场普遍认为,这是美联储准备效仿当年日本央行,采用“定量宽松货币政策”的明确信号。 但一位美联储高官对美联储行动与日本模式做出了区分。该官员称,美联储不是追求针对资产负债表中资产部分的具体目标,而是买入证券和发放贷款以改善抵押贷款和信贷市场状况,这些措施恰恰会扩大资产负债表规模。美国经济面临的一个问题是极低的公债收益率和普通民众借款利率之差很大。 因此,美联储的一些非常规政策重点就是完全绕过阻塞的银行系统而直接向具体的某个市场注入资金。实际上,这正是美联储目前采取的行动与日本央行着重推升银行借贷水准做法之间的“关键区别”。 (作者为中国工商银行金融市场分析师)

爱华网

爱华网