危机中常常孕育着希望,当前全球金融海啸之下,中国俨然成为承载这种希望的诺亚方舟

文/苏培科

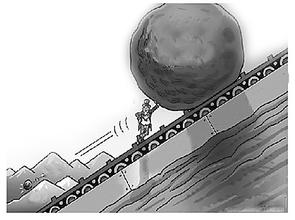

此次席卷全球的金融危机很快显现出其巨大的“黑洞效应”,近日美国爆出7000亿美金仅剩600亿美元的消息,促使美国不得已重新考量救市方式问题,几乎整个世界都在关注着中国,期待中国奇迹给不断后退的全球经济防线带来新的希望。 正是在这个时候,中国4万亿人民币的救市计划浮出水面,计划三年内投入9000亿人民币改善低收入阶层的住房问题,引起全球的一致关注,与欧美各国宣布救市措施后各国股市恐慌性惨跌截然相反的是,在中国政府宣布4万亿的刺激经济方案后,中国股市全线持续飘红。 全球救市的潜在风险与机遇 往往在熊市中现金为王,很多救市资金入市后都会观望和沉淀,尤其是很多商业银行为了应付挤兑和防范贷款风险而“惜贷”,拼命提高资本充足率使得货币供给的乘数效应不但显现不出来,反而救市资金也“蛰伏”了起来,从而在全市场甚至在全球范围内呈现出资金“窖藏”的情况,“注资救市”效果大打折扣也就成为必然,在这种情况下只能以数倍资金缺口的货币注入来缓解危机,一旦新注入的资金将市场信心托起来之后,商业银行的资金和社会“窖藏”资金将会全部涌向市场,而且大都以乘数效应出现,尤其是央行前期注入的货币资金便以5倍的乘数效应放大出来,到时全球的通货膨胀可能会更加厉害。

同时,美元作为国际支付货币,很多国家都以美元作为外汇储备,当本国面临金融危机时大多国家自身的货币缺乏信任,于是各大央行在救市时使用美元储备来注资,从而美元的离岸乘数效应也被放大,又进一步加剧美元的泡沫。 一旦货币泛滥和通货膨胀加剧后,低质量的投资虽然刺激了经济增长,但大量货币投入产生的过热又会袭来,为了抑制经济过热,央行再提高利率,当一些行业的投资收益率低于市场基准利率后,项目亏损又开始蔓延,银行的不良资产会更大规模地涌现,金融机构会再一次陷入危机,从而导致恶性的金融危机和经济危机不断循环。由于美元泡沫的全球化放大,金融危机的影响力会越来越大,日后更为复杂的通货膨胀、通货紧缩和金融危机爆发的频率也会进一步加剧。 危机中往往孕育着新的希望,在这场百年罕见的金融风暴之下,全球金融格局的调整势将难以避免,在这个过程中,关键要看谁战略得当,谁能够审时度势、能够化危为机,谁就是“剩者之王”。目前,一些大国已经跃跃欲试,都在角逐全球金融新秩序中的新角色。 中国须重新调整金融战略 这对中国而言无疑是一个重大的历史机遇。从在北京召开的亚欧峰会来看,中国正在积极地参与国际金融新秩序的重构,在努力争取各大国际金融组织的话语权,无疑给国人提振了信心。 在这场金融海啸之前,对于中美互相渗透的金融利益关系,有人曾高度赞扬此举是“中国战车”傍上了“华尔街发动机”,但是现在“发动机”出问题了,“战车”自然唇亡齿寒。若再让华尔街的这场危机诱发美国的信贷危机和经济危机后,大量依靠美国消费市场维持高增长的中国出口贸易将面临严峻挑战。 不难看出,美国的金融海啸和中国的股市暴跌已经开始影响中国实体经济的健康与稳定。当务之急,除了紧密关注当下的全球金融动荡格局,还须及时反思和调整自己的金融管理策略,被动地“相机抉择”显然不能适应 当下的中国经济发展和大国金融战略,尤其是在目前全球金融动荡的时局下切勿因噎废食,应该积极地改善市场环境和完善市场规则,制定长期金融发展战略,并适当地将危机变机遇。因为,每一轮金融危机都是一次大洗牌,有时强者会变弱、弱者会变强,有时会让强者越强、弱者越弱。如果一味地采取跟随策略,显然会出现“共振”,也就很难扭转现有的格局。 对此,笔者建议中国应该采取如下措施:一、中国政府应该通过中美高层对话来呼吁美国政府对美元负起相应的责任,对美联储滥发货币拯救美国本土经济的行为应该加以限制,避免更大的风险再次向全球转移;二、中国应该继续加大科技创新和新能源开发领域的投入,争取在下一轮经济革命中占有一席之地;三、中国应该积极改革现有的金融体制,加速农村金融改革的步伐,加大金融监管的力度,完善法制化的市场环境,对外则应该积极拓展中国金融全球协调的能力,尽快成为全球金融新秩序的制定者,而非随从者;四、对跨境资本流动的监管应该进一步加强,防止输入型的通货膨胀危害中国经济。 当务之急除了慎用货币政策、管好金融机构、看好钱袋,还必须尽快利用财政收入来为全民建立社保体系,以防御下一轮更大的泡沫和危机。 维持资本市场的持久健康发展至关重要 中国股市的跌跌不休,不但蒸发掉了24万亿元市值,也蒸发了中国居民的投资信心和消费信心,从而使启动内需的计划更加困难。但是24万亿财富的蒸发不但抑制了当前的消费,也严重压缩了人们对未来的消费和支出,于是房地产和汽车等支柱产业下滑也就成了必然。接着,房地产和汽车低迷之后又会影响至钢铁、水泥等行业,再经过层层传导,从而就彻底地进入了实体经济的循环圈。 目前困扰中国股市的核心矛盾是大小非和限售股,他们的规模远远大于市场中的流通股数量,对二级市场的冲击和威胁是显而易见的,我们不能再对这个问题继续回避和拖延,否则误国误民。既然股改已将风险后置、“新老划断”已经带来了规模相当于大小非1.51倍的限售股,那么就得面对这个现实,应该按照历史遗留问题来处理,当市场承接能力差、信心不足时,对大小非和限售股应该进行及时的“管制”,否则中国股市在未来几年仍然很难有出头之日;其次,应该及时叫停沪市的新股发行和再融资,及时“停车修理”、休养生息,等市场信心恢复后再开通;再次,将支持超大国有企业发展的战略调整为支持创新型中小企业的发展。对此,国家可以通过对中小企业减免税、优先安排融资、优先贷款,从金融政策等方面给予倾斜。 中国救市新思维值得肯定 此次中国宣布高达4万亿人民币的救市计划,标志着中国政府企图采取直接入手干预股市和楼市的思维悄然转变,转而从实体经济入手,刺激消费、扩大就业、提升消费者信心,从而实现间接拯救资本市场和维持中国经济持续发展的目的,显示了中国政府救市的思维走向更加深化和务实,对经济形势低迷的长期化做好了心理准备。计划宣布后我国股市全线持续飘红,可以认为是资本市场给予的最好回答。 正如温家宝总理多次强调的那样,在当前情况之下,最为难得的是信心。从实体经济出发,着眼大局,提振消费者的信心与消费预期,才是拯救当前中国资本市场窘境的最佳着眼点,也是维持中国经济健康持续发展的基石。

爱华网

爱华网