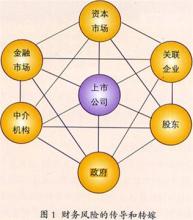

上市公司的企业管理层为了达成某种目的,通常会选择最有利的会计政策,控制应计科目,掩盖企业真实经营成果,使会计利润达到某种期望水准

口述/陆正飞 整理/本刊记者 王晓慧

经常有人问我,上市公司为什么要操纵财务报表?我认为,动机主要有以下几种。 第一种,为了获取贷款。 企业为了从银行获得贷款,或者在得到第一笔贷款之后能顺利获得第二笔贷款,往往会在财务报表上动手脚。比如,银行规定,企业从银行贷了第一笔款以后,如果想继续贷款,企业的负债率不得超过65%。如果超过65%,银行就会要求提前收回贷款或增加利息等。企业为了在不增加成本的前提下贷到第二笔款,就要想办法使负债率保持在65%以下。财务经理们都很清楚,如果企业的负债率已经高达80%,要操纵到65%以下是非常困难的;但如果企业的负债率本来是66%、67%,那么,将数据做到65%以下还是很容易的。所以,许多行长在看企业报表时经常挠头,不看报表心里不踏实,看了报表可能更不踏实。

第二种,政治动机。 企业操纵报表可能为了降低政治成本。什么叫政治成本?如果一个企业的账面利润过高,特别是连续多年都很高,那么,这类企业的利润迟早会被社会剥夺掉一部分。比如石油、天然气等行业,因为利润太高,国家就开征了一个暴利税。再如通信行业,总是招致诟病,一个重要原因就是企业垄断经营,利润过高。这类企业不上市的时候,大家不知道它赚了多少钱,一旦上市,隐瞒利润就不那么容易了。但是,出于降低政治成本的考虑,企业总会尽可能把利润压低。 第三种,税收问题。 这个很容易理解,但事实上,对于上市公司来讲,税收动机往往显得微不足道,因为很多上市公司为了其他目的甚至宁愿多交一些税。 第四种,管理层变更。 一个企业的管理层变动以后,它的财务报表往往会有变化。 第五种,企业为了IPO(首次公开发行股票)或者SEO(股权再融资),也有可能操纵利润。 很多上市公司在IPO或者在融资之后效益水平会逐年下降,大约会持续五六年时间。为什么会出现这种情况?原因之一便是它们上市之初的报表很可能是操纵的结果。上市之后,脸上化的妆一下子被暴雨冲掉了。 第六种,避亏和扭亏。 一个企业连续亏损两三年,会怎么样?停牌、退市……。这是很严重的问题。就像学生上大学,四门课考试不及格,就没有学位证书,如果一个人已经有三门课不及格,为了避免第四门考试不及格,他作弊的动机就会非常强烈。 第七种,产权转让。 主要是指国有股转为非国有股。在交易之前,把企业报表做得差一点,净资产算得低一点,转让价格就会便宜一点。 陆正飞 北京大学光华管理学院副院长

爱华网

爱华网