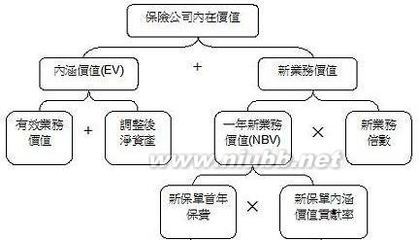

大幅降息为寿险保单资金成本的下调提供了较大空间,非常有助于缓解寿险公司目前的利差损困境。同时,股市可能随着大幅降息出现反弹,保险公司股票投资浮亏压力也将有所减轻。因此寿险公司可能存在短期交易性投资机会。 大幅降息将为寿险公司万能险结算利率的下调提供更大空间,非常有助于缓解目前的利差损困境作为寿险投保人最直接和最重要的机会成本,三年期和五年期定期存款利率出人意料的大幅下降为万能险结算利率的下调提供了更大空间,有助于缓解寿险公司目前仍持续存在的利差损困境。 此次降息前,各主要寿险公司万能险结算利率已随着之前的小幅降息连续微调,总体仍保持在略高于三年期定期存款利率的水平上,下调空间已经有限。 而伴随着此次大幅降息带来的机会成本的降低,我们预计,各主要寿险公司也将大幅下调将于下月初公布的11 月万能险结算利率,市场主流的结算利率水平可能由目前的4.5%-5%回落到4%左右。 在强烈降息预期的驱动下,中长期债券收益率在10 月底到11 月初出现又一轮大幅下挫,并使得当时寿险公司的利差倒挂问题更趋严峻。随着此次降息带来的资金成本压力明显减轻,我们认为,尽管中长期债券收益率仍可能继续走低,但降幅应已大不如前,寿险公司近几个月以来日益恶化的利差倒挂问题有望得到一定程度的缓解,这成为寿险公司短期内显而易见的利好因素。 同时,股市可能随着大幅降息出现短期反弹,保险公司股票投资浮亏压力也将有所减轻。 基于上述因素的影响,短期内每次大幅降息均可能为上市寿险公司提供交易性投资机会。 —摘自中金公司周光《快速大幅降息为寿险公司提供短期交易性投资机会》 保险估值泡沫 内涵价值估值方法平滑了周期性波动,给周期性股票赋予了非周期股票的估值水平。即使采用相当谨慎的假设,内涵价值估值仍然可能得出很高的相对估值倍数。保险股估值应该回到ROE。 保险股估值的困惑在于:即使按很谨慎的假设前提,包括降低投资收益率和新业务价值利润率、下调保费增长速度等,用内涵价值方法进行估值的结果都支持较高的相对估值倍数。一个值得深思的问题是:内涵价值估值方法可能给一个周期性的行业赋予了非周期行业的估值水平。 内涵价值估值的主要逻辑是:保险是一种长期业务,其长期盈利能力相当稳定,因而其估值应该建立在稳定的长期投资回报率基础上。严格来说,对于期缴的长期业务,如果按资产负债久期匹配的要求进行稳健投资,这一方法是适用的。但遗憾的是,无论保费、投资收益还是ROE水平,波动性都很大。 支持保险股相对高估值的另一个理由是:我国的保险密度和保险深度都远低于国际平均水平,发展空间还很大。这是事实,但这种增长潜力并不会理所当然地转化为公司的盈利能力。首先,最大的保险潜力在于养老保险,而商业养老保险在我国养老保险体系中的地位并不突出;其次,即使行业的空间很大,但不存在明显的壁垒,竞争将使得ROE的水平只能维持在平均水平。 —摘自国泰君安彭玉龙《进入降息的冬天,但严寒已提前来过—2009年保险行业投资策略》 油价与政策的博弈 金融溢价导致的高油价在金融危机背景下,正在逐步远离原油市场,供求基本面成为决定油价走势的关键。油价走势在40-50美元区间形成底部区域,未来将逐步回升。 实际上,开采成本逐年提升,全球原油将回到供给偏紧的弱平衡中。在供需双方的共同作用下,油价长期运行的合理区间为60-80美元/桶,2008年WTI原油期货均价将落在100美元/桶左右;2009年全年均价在70美元/桶附近。 综合性油气公司:2008年,受高油价和国内政策的影响,中国石油和中国石化经历了炼油大幅亏损的艰难时期。随着原油价格的回落,两公司盈利状况已恢复正常化,业绩环比明显上升。未来两大公司的经营将受到国内成品油价格政策和全球行业景气状况的影响。而天然气行业将成为能源领域的“避风港”,国内天然气行业下游拥有旺盛的需求,定价稳定,企业的盈利稳定,成为防御的投资品种。

油田服务行业:2009年后,油价下行可能使油公司上游勘探生产资本支出增速放缓,影响油田服务公司的业务量。在国内,由于中海油肩负着我国海上油气开发战略重任,公司上游资本支出不会大量减少,为中海油服和海油工程未来工作量提供保障。我国油田服务业在全球行业景气波动中将表现出较强的抵抗能力。 —摘自中信证券殷孝东《石油石化行业2009年投资策略》 三条主线寻找纺织业投资标的 市场普遍认为品牌型服装周期性不明显,即使在经济下滑的情况下,仍然能够作为避风港。美国、韩国、中国(1998年)衣着类消费情况却表明:衣着类消费是有周期的,只是弹性小于旅游、珠宝手饰,但大于医药、食品饮料。 欧美部分服装品牌上市公司业绩和经济增速之间的关系表明:大多数品牌服装类上市公司的业绩和经济周期有一定关系,但公司战略和品牌运营团队决策正确与否对品牌服装业绩影响更大;INDITEX、H&M等大众时尚品牌服装与经济周期关系不密切,业绩波动主要来自于气候因素及公司的扩张战略。 鉴于外需不景气及兑欧元升值提速,2009年生产型企业业绩普遍不乐观;受国内经济增速下滑、居民可支配收入增速降低等预期影响,预计2009年品牌型企业单店内生性增速难以维持。不过,鉴于政府对就业问题的担心,再次上调出口退税率等利好政策在2009年可能会成为现实。这些政策虽难改变纺织业发展趋势,但短期内常会成为股价催化剂。 生产型企业潜在风险主要来自于外需不确定性。2006年和2007年良好的经济环境是内需快速增长的基础,但受经济增速下滑预期影响,2009年品牌型企业面临一定风险:(1)出口转内销,加剧国内市场衣着类价格竞争,品牌类衣着提价难以成为现实,从而影响单店内生性增速;(2)为吸引消费者人气,商场折扣、优惠活动高于以前,影响品牌衣着平均价格和渠道商毛利率水平。 —摘自银河证券马莉《2009年纺织行业报告:三条主线寻找投资标的》 汽车行业:先导行业先复苏 近期,政府启动内需对于“防止经济硬着陆”具有重要意义,在此过程中,房地产、汽车作为先导产业将发挥重要作用。 用什么政策振兴汽车业?政策1:鼓励自主品牌和新能源汽车。 如果国家单独出“振兴汽车业”方面的一系列政策,必然包含“鼓励自主品牌和新能源汽车”,预计将以税收优惠、研发费用超额抵税等形式进行。 政策2:通过税收减免刺激国内终端轿车需求,对应的政策组合是“推出燃油税取消购置税”。2008年末如果取消车辆购置税,第一,国家税收将减少920亿元左右;第二,2009年轿车销量增速将从“微幅负增长或零增长”变为8%左右的正增长,即增加轿车销量41万辆;第三,拉动轿车消费410亿元(假设10 万元/辆),带动上下游相关产业需求达到2000亿元左右。 政策3:燃油税改革?答案是否定的。从长期看,燃油税推出将增加汽车的用车成本,对行业有一定负面影响;开征之初,预计燃油税增加费用与油价下调和取消养路费等减少的费用大致相当,对汽车行业影响偏中性。 —摘自国信证券赵雪桂、左涛《汽车行业:先导行业先复苏》

爱华网

爱华网