这是一宗被称为全球钢铁史上最显赫的并购案

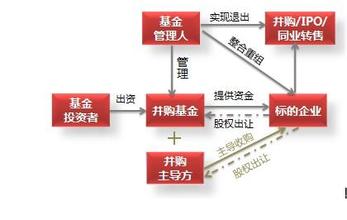

全球钢企排名第一的米塔尔并购了位居第二的阿塞洛文/朱武祥

第一战役 1997年,米塔尔拿出旗下LNM集团的子公司“伊斯帕特国际”16%的资产在阿姆斯特丹和纽约上市,为集团的资本化进程打开了窗口。2004年,为了进一步利用资本市场,LNM集团借“伊斯帕特国际”整体上市,由已上市的伊斯帕特向LNM公司定向发行5.25亿股新股以反向收购LNM公司,整体上市后的新公司—米塔尔钢铁公司,市值约为163亿美元。 第二战役 三个月后,米塔尔宣布以“现金+股票”的方式收购美国国际钢铁集团(ISG),总收购价45亿美元,其中,22.5亿美元以现金支付,22.5亿美元以新的米塔尔钢铁公司股票支付。由于整体上市后公司股价大幅上涨,收购美国国际钢铁公司后总市值突破200亿美元。 因此,在此次交易中米塔尔只出让了9%的股权就换取了美国国际钢铁公司50%的股权,合并后米塔尔家族仍保留着对米塔尔公司88%的绝对控股。此次收购与之前在新兴市场的收购不同,它不仅发生在钢铁行业的周期性高峰,而且是在美国这个成熟市场。 由此看来,被收购公司美国国际钢铁公司的价值并没有被低估—并购溢价超过40%。在此背景下,米塔尔选择了“现金+换股”的并购方式,不仅减低了纯现金并购的高估风险,而且还释放了米塔尔庞大资产的市值力量。合并后的新公司钢铁年产量达到7000万吨,营业收入320亿美元,2004年利润预计超过68亿美元,从而超越“阿塞洛”成为全球第一大钢铁企业,其下属钢厂遍布全球四大洲、15个国家。

第三战役 2006年1月,米塔尔再做惊人之举,以每股27欧元的报价向全球第二大钢铁企业“阿塞洛”发起了进攻。 尽管欧盟对此次并购曾一度表示坚决反对,但经过近半年的艰苦谈判,6月底,“阿塞洛”最终接受了米塔尔提出的每股40.4欧元、总价258亿欧元(325亿美元)的收购要约。合并后的“米塔尔—阿塞洛”年产能将达到1.2亿吨,是全球第三大钢铁公司“新日铁”的四倍,股票市值达到460亿美元。 (作者为清华大学经济管理学院金融系公司金融教授)

爱华网

爱华网