从根本上说,券商的强大靠的是人们的利令智昏。只要人们的贪婪不变,券商还是会卷土重来。

撰稿·朱伟一 中国社科院法学所兼职教授

金融危机中美国券商遭受重创。雷曼倒闭,贝尔斯登和美林嫁入商业银行,摩根士丹利和高盛干脆直接把自己变成了商业银行。今后券商老大是否会有所收敛?券商的经营模式是否会有大变化?这些问题不好回答。券商中也有不甘心失败的,他们人还在,心不死。摩根士丹利的共同总裁詹姆斯·戈尔曼就是一位。一提到券商这个行业他就信心百倍地指出:“这个行业充满活力,过去30年的发展方式出人意料,创造了前所未有的收入。” 华尔街生命力顽强,经常改头换面重新登场。券商老大早已安全转移。花旗银行的潘迪就是券商出身,美林的第一把手塞恩也将出任美洲银行第十一位重要高管,甚至还有可能成为刘易斯的接班人。 券商向何处去?一种是美林模式,借助商业银行的强大资本,以期重回资本市场兴风作浪。 改旗易帜也是券商自保的方式。1999年,美国国会允许商业银行与投资银行重新合流,被券商巧加妙用。2008年9月21日,经美联储批准,高盛和摩根士丹利摇身一变为银行控股公司,实际上就是商业银行,可以直接吸收储蓄、在任何时候获得美联储的贷款。作为交换条件,美联储将对两家公司进行监管,公司的资本和负责率也将受到严格控制。高盛和摩根士丹利两家券商的策略就是就地卧倒,保存实力,以退为进。再就是自我瘦身,变相成为对冲基金和私人股权基金。 赌局正盛的时候,大小券商们以六位数、七位数或八位数往家中搬钱,赌局被揭穿之后玩不下去了,券商又从美联储处得到低息贷款。这还不够,政府还动用纳税人的钱,直接向券商收购它们卖不出去的有毒金融创新产品。在券商领头羊的高盛中还有人直接参加了收购计划。《伟大的崩盘》作者,哈佛大学经济学教授约翰·肯尼斯·加布雷斯有一个著名论断:美国唯有一种社会主义受到推崇,那就是有利于富人的社会主义。 无论美国人自己如何看,日本人认为券商行业是大有希望的。上世纪80年代,日本在美国搞过一次大收购,结果是大败而归。20年之后,日本又卷土重来。2008年9月29日,三菱决定以90亿美元收购摩根士丹利21%的股份。野村控股公司筹集了56亿美元,收购雷曼在亚洲、欧洲和中东的业务。 醉翁之意不在酒。日本投资美国券商,意在通过美国券商问津中国等亚洲新兴市场国家。经济学家预测,今后若干年中,日本的GDP的增长速度平均每年不过2%,而新兴市场经济国家的GDP的增长速度要比日本的快3倍。美国券商在亚洲已经开设的网点为日本银行走出国内市场提供了机会。至于日本是否能够因此而成功则是另说。 股圣巴菲特对券商也很有信心,投资高盛50亿美元,而且称赞“高盛是非同寻常的机构”(“非同寻常”一词对应的英文是“exceptional”,几个月前奥委会主席赞扬北京奥运时用的也是这个单词)。巴菲特的信心并非毫无根据。据预测,倒闭了的券商的原有业务,可供高盛和摩根士丹利瓜分一部分,大约可以使两家券商的业务在今后几年中分别增长6%和4%。

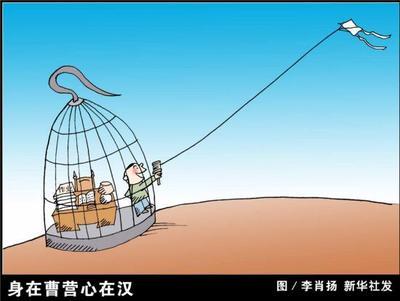

美国券商虽然受到了重大挫折,中国券商仍然是昂首阔步地走在大道上,最近又有融资融券助威。这也从另一方面证明,券商这个行业真是野火烧不尽,春风吹又生。 美国券商还会卷土重来吗?这个问题本身就有问题——美国券商根本没有走。券商出身的美国财政部长保尔森,现在正在指挥政府对资本市场以及资本市场的券商展开援救工作。房利美和房地由美国财政部接管,但接管后的财务顾问则是摩根士丹利。次贷危机中摩根士丹利自己的业务搞得一塌糊涂,但现在又为同样是一塌糊涂的两房出谋划策。 有些人不这样看。他们不仅认为美国券商不行,而且美国金融都将失去其主导地位。俄罗斯总统梅德韦杰夫就断言:“一个经济和一个国家主宰的时代已经一去不复返了。”我以为这位俄国领导人至少是一厢情愿。从根本上说,券商的强大靠的是人们的利令智昏。只要人们的贪婪不变,券商还是会卷土重来。

爱华网

爱华网