《管理办法》的出发点是加强对投资者的保护,体现了监管部门顺应市场化的趋势

文/孙杰

资产重组是应对市场形势的变化和改善经营状况的有效途径,是维持上市公司质量,保证资本市场持续发展的手段(2007年我国通过并购重组注入上市公司的资产总计超过700亿元,平均每股收益提高约70%)。在美国,重组甚至是企业在面临破产的情况下受到法律鼓励的措施,并且被视为保护投资者的有效途径。 1993年9月,深宝安举牌延中实业开创了中国上市公司收购的先河。从1997年开始,一批上海本地股经过几年的重组,上市公司和投资者获得双赢,资产重组开始被市场重视。1999年以后,随着网络高科技产业的兴起,资产重组得到了空前发展。上市公司资产重组披露数量从1997年的33起上升到2001年的119起。一时间泥沙俱下,有时成了点石成金的魔棒,有时却成了瞒天过海的遮羞布。因此,中国证监会2001年12月发布105号文件,即《关于上市公司重大购买、出售、置换资产若干问题的通知》,对重大资产重组作了较具体的规定。但是通知中监管规则停留在规范性政策层面,在执行效力上与《公司法》、《证券法》等法律之间层级跨度过大。 在股权分置改革后的全流通时代,上市公司资产重组的利益博弈机制发生了很大变化,并购重组的动力加大,方式创新,数量增多。为了配合《公司法》、《证券法》、《上市公司收购管理办法》、《上市公司信息披露管理办法》及企业会计准则修订、颁布后的实施和执行,在新形势下更好地规范和引导并购重组,2008年4月16日,中国证监会发布了《上市公司重大资产重组管理办法》(以下简称《管理办法》),是首次以行政规章的形式对上市公司重大资产重组进行系统规定。 《管理办法》相对105号文件的新看点 《管理办法》将105号文件中的20条规定细化为7章53条规定,在适用范围、信息披露、再融资、监管措施、资产定价、违规举证、内幕交易惩治等方面都有细化和发展,并且规范了一些新现象,以便更好地达到保护投资者的目的。这些变化包括但不限于: ●针对一些小上市公司的情况,在原有重大重组的标准上增加了交易金额超过5000万元的规定,同时将上市公司新设公司或与控股子公司所进行的资产交易纳入监管范围(出售和购买资产金额同时达到最近一个会计年度合并财务报表中资产总额70%以上),以减少监管盲点。 ●对未达到重大重组标准、但可能损害上市公司或者投资者合法权益或者蓄意规避监管的资产交易,证监会有权要求公司补充披露相关信息、延期召开股东大会或者责令其暂停交易。 ●上市公司按照经审核的发行证券文件披露的募集资金用途使用募集资金购买资产、对外投资的行为无须进行申报。但特定对象以现金或资产认购上市公司非公开发行的股份后,上市公司用此次非公开发行所募集的资金向该特定对象购买资产的,仍视同上市公司以发行股份作为支付方式购买资产,须提交新设立的并购重组委审核。 ●上市公司在重组公告前,如相关信息出现在媒体上或公司股票交易出现异常波动,上市公司应立即将有关计划、方案、现状和风险因素等予以公告。还专设一章对重组事项筹划决策中的信息披露、保密、澄清、记录保存、申请停牌以及相关方的刑事责任进行规定。 ●根据《公司法》将股东大会审议通过重大资产重组方案的比例由1/2以上修改为2/3以上,关联股东须回避表决。 ●加强对资产评估和盈利预测的后续监管,中介机构应对实现盈利与原报告的差异出具审计意见,交易对方应承诺对盈利预测的未实现部分进行补偿或进行说明。 ●对上市公司重组后的非公开发行不设时间间隔要求,但在重组前不符合公开发行条件或者重组导致上市公司控股股东或实际控制人发生变化的,在重组后申请公开发行新股或者公司债券,距重组交易完成的时间应不少于一个完整会计年度。 ●尽管合规重大资产重组预案不需再报证监会沟通,但是拟进行重大资产重组的上市公司须在第一时间披露重大资产重组预案,充分披露对投资者敏感的信息,并确保信息披露的公平公正,以强化对内幕交易的防范和惩治的立法意图。

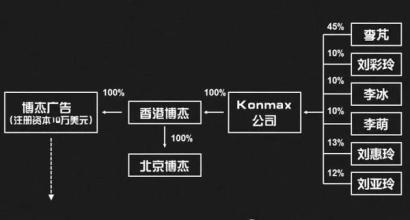

《管理办法》有待完善的四方面 与成熟的资本市场监管相比,《管理办法》依然存在需进一步明确和完善之处。这些问题至少包括: ●第一,资产重组(包括资本运作)还不是一个国际通用的概念。境外与资产重组相关的概念包括合并、收购、联合、取得控制权、要约收购等。从2006年颁布的《上市公司收购管理办法》来看,《管理办法》中的(重大)资产重组概念似乎应该包括合并、联合、取得控制权和要约收购等内容。但是,境外与资产重组相关的这些概念之间尽管存在关联和类同,差异还是非常明显的,试图用资产重组一个概念来统揽,多少体现了一种模糊的认识。 ●第二,当前市场管理层对上市公司的关联交易监管已经有了比较充分的重视,但是在当前资本市场热捧整体上市概念的时候,如何规范关联重组是一个非常现实的课题。如果说在前几年,关联重组有一些就是大股东“掏空”上市公司,实现利益输送的手段(如当年的德隆系公司),或者通过虚假重组进行盈余操纵和二级市场炒作(如亿安科技和蓝田股份等),那么近几年的关联重组又反其道而行之,催肥上市公司、抬高股价,最终在股权分置改革获增发新股中获益为目的。对此,尽管《管理办法》在第29条第1款,第36条和第38条,基于审慎监管原则有所规定和防范,但是对与此密切相关的价格操纵、恶意重组和虚假重组及其对投资者和利益相关者的损害却没有专门的惩处规定。 ●第三,有关董事会反收购/重组的法律问题。《管理办法》主要规范了公司的主动重组,但是在另一方面,对由于代理问题或控制权问题出现可能使投资者利益受到潜在损害的董事会反外部收购/重组,或反要约收购行为却没有相关规制。这不能不说是一种缺憾。在内部人控制严重的上市公司,董事会对抵制收购行为几乎是一种本能的反应。他们是否有权采取反收购/重组措施(如毒丸术)?法律应该禁止、限制还是在什么情况下允许董事会的反收购/重组?应该给董事会在反收购问题上多大空间?在保证充分信息条件下如何保证股东行使抗董事权等?这些都是规范资产重组行为中不可回避的问题。国内不乏相关的案例。如华建电子收购重组济南百货、方正科技(爱股,行情,资讯)对北京金裕兴的收购阻击、广西斯壮和深发展的公司章程都有明确的体现。在此问题上,国外存在英国(严格限制董事会擅自采取反收购/重组措施)和美国(赋予董事会很大的自由裁量权)两种截然不同的法律规制模式。 ●第四,随着我国资本市场的开放和金融自由化的发展,跨境收购难免出现监管法律的冲突,是采取单方面域外适用或域内适用原则?还是采取双边协调,还是通过国际组织进行协调,也是上市公司收购/重组过程中迟早要面对的现实问题,应该预先做好规范。 总之,《管理办法》的出发点是加强对投资者的保护,而其具体内容则体现了监管部门顺应市场化的趋势,减少了一些不必要的行政管理。但是权利和义务从来都是对等的。解除部分管制不仅要求市场参与者更强的自律,同时也意味着承担着更多的法律责任,这与海外成熟市场监管原则是吻合的。 作者为中国社科院研究员

爱华网

爱华网