美元的强劲反弹,是在美国巨额“双赤字”没有发生根本变化的背景下出现的,这一基本面不改变,美元中期反弹趋势也难以确立

□本刊评论员 倪金节/文

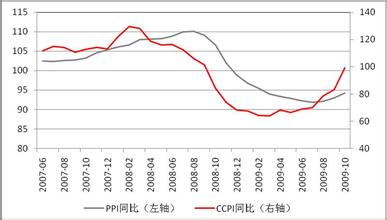

市场风云真是变幻莫测,永远都让人头晕目眩。在全球经济形势剧变的同时,国际金融市场也已悄然生变。伴随着美元的急升,商品价格的暴跌,8月份的全球金融市场一片狼藉,在跌宕起伏中度过了一个月。 大宗商品或将续跌 过去的一个月,全球经济形势骤然变得严峻起来。尽管美国经济大幅降温早在市场预期之中,但日本、欧元区以及一些之前被看好的新兴经济体,也都公布经济增长罕见放缓甚至是多年以来首次出现负增长的数据。这着实让上半年急速上涨的商品市场措手不及,不得不以暴跌的价格走势来迎接可能将至的全球经济需求的大幅减少。 自7月中旬至今的一个月时间里,国际大宗商品市场集体暴跌行情已经进入到第六周,过去的一个多月时间,商品价格的变化可以用“飞流直下三千尺”来形容。原油、黄金、金属、农产品等大宗商品价格均从6月和7月份的高点跌落20%以上,有的甚至达到30%。 上半年曾经暴涨的油价和金价目前遭遇重大的上行阻力,呈现出高位大幅回落的走势。2008年8月20日,NYMEX原油期货9月合约收于114.5美元/桶,较7月11日的147.1美元/桶的历史最高价下跌了22.1%;伦敦黄金期货价格收于815.8美元/盎司,较7月22日的944.3下跌了13.6%;LME综合铜收于7602美元/吨,较7月份的8940美元/吨的高点跌幅达14.9%。现如今,由于美元走强的力度仍未减弱,商品市场的下跌势头也仍未减弱。CRB指数更是呈现急剧向下的走势,正如本栏上期所担忧的那样,本月CRB指数果然跌破400点,一路朝着350点而去。 难道引领全球通胀的商品价格就此止步,200美元的原油、10000美元的伦铜、2000美元的黄金就此宣告只会是神话?上半年一直被全球通胀压制的全球股市就此开始走牛?本栏认为,要想弄清楚商品市场和全球股市的走向,我们首先必须分析清楚美元的中期反弹趋势是否已经确立。 美元“七年之痒” 就在人们对美元前景普遍看淡之时,近期外汇市场上美元却是一路飙升,非美货币一路狂跌。2008年8月可能将成为美元具有里程碑意义的一个时点。 自7月中旬以来,美元突然持续走强,8月8日更创下8年来最大单日涨幅(对欧元),涨幅接近2%。8月的前半个月,美元指数出现了连续11个交易日的上涨,创下8个月以来最高收盘价77.26,8月19日美元指数再创77.41的新高。欧元对美元也跌至半年来低点,20日收盘,欧元对美元报1.48附近,而7月中旬还曾突破1.60。英镑对美元则连跌11天,在跌至近两年低点的同时,也创下至少37年来最长连续下跌纪录。 对于美元的长期走势,本栏甚是赞成瑞士信贷陶冬先生的“七年之痒”论。自从上世纪70年代中期美元脱离布雷顿森林体系之后,美元几乎每隔7年就会有一轮大涨大跌。美元的上一轮顶部出现在2001年底到2002年初,按此推算,美元在今年底或是明年初出现大反弹的可能性完全存在。目前,美元如果要不是已经见底,就是会在未来几个月中真正见底,开始一轮长达几年的全面反弹。 但同时我们必须注意到,尽管7月份美国的贸易赤字因为出口额创出近四年半来最大涨幅,而使贸易逆差缩减4.1%,至567.7亿美元。但是财政赤字仍在高位,为1028亿美元,同比上升182%。这组贸易与财政双赤字唤起投资者对美国经济的关注及担忧。所以,整体来看,美元的强劲反弹,是在美国巨额“双赤字”没有发生根本变化的背景下出现的,这一基本面不改变,决定了美元仍会不断地下跌,当前的美元反弹或许只是美元不断贬值中的插曲。 目前,美国的政界和学术界甚是担忧美国经济增长的前景,这就决定了美联储短期内难以果断加息。尽管美国劳工部8月19日的报告显示,因能源成本飙升已经累及包括汽车、处方药和资本设备在内的其他产品价格,7月PPI年率上升9.8%,意外刷新27年最高,CPI年率大增5.6%,远高于美联储1.5%~2%的目标上限。但是,对经济前景的担忧更让美联储难以果断加息。目前市场普遍预计美联储将维持2%的利率水平至2009年。所以,从中期与长期的角度来看,美元仍将维持下跌的趋势。综合各方面因素来看,本栏认为美元的中期趋势不一定已经完全确立,其后续走势仍具有相当大的不确定性。 美股熊市难结束

伴随着全球商品市场的哀鸿遍野和美元的急速反弹,美国股市受全球通胀压力减缓,国际资本可能回流欧美市场的利好刺激,美国股市走出了一波像样的反弹行情。7月15日到8月20日,就在以原油为代表的大宗商品价格急跌之际,道琼斯工业指数却从10828的历史低点,最高反弹至11866,涨幅接近10%。 但这并不意味着美股熊市结束,开始新一轮的上升行情。本栏上期指出的次贷危机和全球通胀的双重利空其实并未有根本性的变化。7月份美国新建房屋的数量比前一个月下降了7%,比去年7月份则下降了近30%。美国新建房屋数量的减少显示了美国房屋市场的困境。有传闻说,美国政府可能会给房地美和房利美提供更多的财政援助,“双房”危机或许比现在已经披露的公开信息要严重,这势必导致美股的进一步下滑。 而全球通胀的形势更是不能因为商品市场的暂时性回调而断言物价上行压力不复存在。实际上,这一轮全球性通胀的深层次原因,是10多年来经济全球化和以美元为主导的国际货币体系矛盾未能彻底解决的必然结果,是世界经济发展不平衡的表现。简单讲,是全球化因素和美元因素。这与上世纪七八十年代纯粹由石油供给短缺引起的全球物价上涨原因不完全相同。在全球化红利濒临终结、美元中期反转趋势并未确立的情况下,全球通胀也不可能就此消失。因此,全球股市仍将整体维持弱势格局。 港股回归原形 理论上,香港的联汇制以及高度市场化的运作方式,应该会使得港股出现类似美股反弹的行情。但是,香港股市却没能与美股同步出现反弹行情,8月份的港股仍旧“跌跌不休”,“港股直通车”一周年之际,恒指也基本被打回原形。从月初的23000点下跌至20000点附近,20000点整数关口岌岌可危。 从经济基本面来看,香港第二季度GDP增长4.2%,远不及第一季度7.3%的经济增速。同时,这也是自2003年以来香港第一次出现季度经济收缩的现象,经济放缓股市难免受压。香港经济正面临内需和外需一齐转弱的困扰,市民已自发地开始收紧开支。如果影响到商业投资及劳工就业,消费则会进一步转弱,经济前景更为悲观。总的来看,香港2003年后的经济复苏和繁荣或将在2008年终结。 目前的港股正处于1997年之后的第5次熊市,而按照历史经验,一般熊市市盈率在12倍以下。而以港股预测市盈率12倍左右计算,恒指对应的点位在18000点至18400点水平,接近2000年高位18398点。若以18000点计算,那么恒指还将有2000点以上的潜在跌幅。 (完稿日:8月20日)

爱华网

爱华网