回归A股不到一年,融资382亿元之后,又推出前所未闻的超级增发计划,中国平安目的何在?

文/本刊记者 刘亮

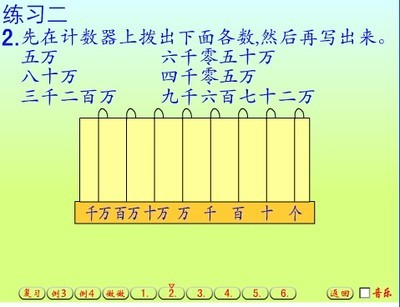

“前面是地雷阵还是万丈深渊?”在中国平安保险(集团)股份有限公司(简称:平安)抛出前所未闻的超级再融资计划后,几乎每一个市场参与者都不得不认真思考这一问题。 而思考的结果就是夺路而逃,因为不论是地雷阵还是万丈深渊,继续前行都将是粉身碎骨万劫不复。接二连三的增发传闻,让脆弱的股市做出了向下突破的选择。 3月21日,上证指数在连续两日小幅反弹之后,再度调头向下,报收于3796.58点,继续笼罩于熊市的阴影之下。而平安当日报收于56.06元,其漂亮的年报仍然无法抵消超级增发计划带来的影响。 巧设的连环局? 1月21日,回归A股不到一年的平安公布了自中国证券市场诞生以来规模最大的再融资计划,拟公开增发不超过12亿股A股,同时拟发行不超过412亿元的分离交易可转债,以“补充资本金、营运资金以及有关监管部门批准的投资项目”。 公告当天,沪深股市暴跌,两市市值蒸发1.8万亿元。第二天,两个市场再次有超过千家股票跌停,沪指在短短两天时间内下跌了700点。如此巨大的跌幅不仅在中国证券史上罕见,也超过了“9·11”对股市的打击。以平安公告前一交易日的98.21元的收盘价计算,这项再融资计划接近1600亿元,比全国财政每年用于医疗卫生的支出还要高出近30%,数额之大令市场瞠目。 紧接着,真假难辨的上市公司融资传闻不断传出。2月20日,浦发银行(爱股,行情,资讯)传出再融资400亿元消息,带动大盘再度向下,浦发银行也因此遭遇了7年来的首度跌停。其后,在大秦铁路(爱股,行情,资讯)、中国石化(爱股,行情,资讯)、中国联通(爱股,行情,资讯)等一系列上市公司的融资传闻影响下,股市一次又一次创下新低。 3月5日,平安临时股东大会如期召开,并不出所料地通过了平安再融资计划,支持率高达90%以上。股东大会的日期被安排在了“小非”解禁之后,则显示出平安对此次增发势在必得。3月3日,31.22亿股平安“小非”解禁,大大超过平安原有的8.05亿流通股,这些“小非”的持有者,此前大多与平安有某种利益上的联系,因此也就确保了增发计划通过所必须达到的三分之二以上多数。 在3月5日的股东大会上,共有3.85亿股投了反对票加弃权票;其中,包括诺安基金和大成基金。大成基金管理公司副总经理周一烽告诉《环球财经》记者,在平安股东大会上,大成从维护基金持有人利益以及对股市所产生的负面影响角度考虑,坚决投了反对票。 但如此罕见的高赞成票,并没有维持住平安的股价,相反又开始了新一轮大跌。从股东大会过后的3月6日、7日的K线图上看,明显有放量出货的迹象,市场表现与股东大会结果截然相反。“平安是多家基金的持有人,‘小非’的成本又极低,大家出于某种顾虑必须要在股东大会上赞成,但减仓也是必然的,至于谁参与增发就不管了。”一位基金经理如此解释这一现象。3月6日,平安的收盘价为72.38元。 费解的增发 平安成立于1988年。平安3月20日公布的2007年年报显示,截至2007年12月31日,平安的总资产达到了6511.04亿元。其两个最大股东分别是汇丰保险控股有限公司和香港上海汇丰银行有限公司,二者均隶属于汇丰控股。他们分别持有8.43%和8.36%的股份。截至2007年年底,汇丰控股在美国次贷危机中的损失已经高达172亿美元。因此在3月5日的股东大会上,一位股东直截了当地问平安董事长马明哲:“平安超级再融资是不是为救汇丰控股?” 马明哲否认了这种说法。他说,这次再融资主要考虑到在金融行业快速发展的大背景下,中国平安需要增加资本;另外一方面,在考虑确保公司核心主营业务发展之外,用于经监管部门批准的投资项目,且这些项目仍然围绕中国平安的主营业务,也是为了加快主营业务的发展。 但马明哲没有详细解释此次增发的用途。由于此前平安在A股已经融资382亿元,不到一年时间又推出如此规模巨大的融资计划自然令人狐疑。市场人士猜测,平安此次超级增发与其谋求的海外并购有关。东方证券保险分析师王小罡说,平安目前的资本金充足,足够其在未来3年内快速发展的需要,平安此次再融资,很明显是想开展大规模的兼并收购活动。其理由是,平安已经累计获得了1000亿人民币的QDII投资额度,目前已对外投资仅为400亿元,现在还有600亿额度未使用。

如果涉及海外并购,那么马明哲不肯详细说明其再融资用途也有苦衷,因为一旦公开其商业计划,则可能付出更高的代价,甚至导致其计划流产。事实上,英国保险公司保诚集团已经因为平安收购传闻而股价上涨。“平安力排众议大规模再融资,是因为平安对自己的经营业绩和投资能力有信心。”平安新闻发言人盛瑞生只能用这样含糊的话语回答公众的疑问。 不过,即便用于海外收购,巨大的并购风险也足以令市场胆寒。在平安公布了再融资计划后,高盛2月11日下调了平安的投资评级,并将其A股和H股的目标价“腰斩”,理由是“不确定的筹资计划以及对欧美保险公司潜在收购带来的增长稀释”。 此外,虽然平安2007年的业绩取得了大幅增长,但其经营业绩和投资能力也并不能完全让投资者放心。有消息称,2007年10月,平安以18.1亿欧元(约合200亿元人民币)收购的欧洲富通集团4.18%股份,已出现40亿元的浮亏。 “平安的快速发展主要得益于三点:一是股市火爆致使投资收益率快速上升;二是保费收入的快速增加;三是不断加息导致保险公司利差益的扩大。”国泰君保险行业分析师伍永刚如此说。这一看法与平安自身的说法接近。平安2007年年报显示,受投资收益的提升、保险业务持续增长以及银行、证券和其他资产管理业务利润贡献大幅增加的影响,2007年该公司实现净利润155.81亿元,较2006年增长了107.9%。 千亿包袱之患 但随着股市走熊、中国加息空间日益趋小,其利润增长明显会受到限制,未来业绩大幅增长缺乏保障不说,甚至还有可能反受其累。 平安曾在1999年推出过投连险产品,由于恰逢上一轮牛市,因此该险种一度热销。然而随着2001年开始的五年熊市,遭受损失客户一波又一波的退保潮,让平安遇到不小的麻烦,并在2004年才完成相关退保工作。 本轮大牛市的出现,让平安投连险也卷土重来,不过股市再一次走熊,使与股市挂钩、具有投资功能的寿险产品再次蒙上了不确定性,而平安此类业务在各公司中所占比例最多。 另一个无法让人放心的是,数额如此巨大的超级增发计划是否与其历史包袱有关,平安方面没有做出明确解释。1990年代中后期,为争夺市场,平安向保户提供了高利率保单,但中国随后数次降息,让平安当年争来的保单变成了一笔巨大的“负资产”。 中国平安2007年报显示,平安在1995年到1999年期间对该公司的寿险产品提供了等于或超过5%的较高定价利率。截至2007年12月31日,按中国会计准则计算的高定价利率寿险保单的寿险责任准备金,占本公司寿险责任准备金总额的35.1%。而平安回归A股的招股说明书则显示,在1995至1999年间,平安为50多个险种提供了5%~9%的保证收益率。并称市场利率和定价利率之间的重大差异已经导致平安出现了利差损,截至2006年9月30日,高定价利率保单准备金总额约为990亿元,该有效业务价值为-212.63亿元。 这近千亿元的巨大包袱一直是平安的心头之患,其也一直寻求增加资本来减少风险。2002年引入汇丰控股作为战略投资者,2004年在H股上市,2007年又回归A股上市,累计筹集资金已超过1000亿元。 “A股市场估值水平过高,是上市公司纷纷推出再融资计划的主要动力。”中国社科院金融研究所金融市场研究室副主任尹中立说:“在A股市场融资,成本低,资金使用自主权大,上市公司是想趁着高估值的机会,低成本地获取扩张的资本。” 这也是市场最为担忧的问题,在A股市场上,大股东恶意圈钱的例子屡见不鲜,而且都先推高股价,然后放出业绩大增之类的利好,这些特征在平安身上都有显现。但融资过后,大都会股价下滑、业绩下降,与融资前截然相反。 因而不论是海外并购或是充实平安资本金,对投资者来说都存在着很大的风险和不确定性,而平安超级增发计划虽然获得了股东大会的通过,但能否通过监管部门的审核也尚存变数。 中国证监会新闻处处长刘辅华在接受《环球财经》记者采访时表示,无论哪家公司申报再融资计划,证监会都会按照《上市公司证券发行管理办法》等相关法律法规严格审核,但证监会依据的是相关规则,而不是市场情绪来做决定。“中国证监会副主席范福春也曾经说过,投资者对一件事情看法不一的时候,可以通过用脚投票的方式,来达到制衡的目的。”他说。

爱华网

爱华网