“没有只涨不跌的市场,也没有只跌不涨的市场;股市永远是淘汰散户的……”类似的声音随着股市共同震荡。选股怕跌,选基金担心眼光不行。那不炒股票,不买基金,如何分享中国牛市的增长?收益与风险并存,投连险为风险上保险,让收益更安全。

文/王建京

中国牛市分享不易 股票市场是经济发展的晴雨表,中国的国民经济从改革开放以来,一直高速增长,但在2006年上半年以前中国股市曾经历了近六年的熊市。进入07年,股指竟以众股民始料未及的速度迅速攀升。股市并非顺风顺水,在经历了2月27日的暴跌之后,5月30日由于交易印花税上调,两市再次暴跌,市值损失1.2万亿;6月4日更是跌停991只,上证下降330.34点,创有史以来上证指数最大单日下跌点数。众股民一时间不知所措:继续留在市场,怕再碰上暴跌;离开市场,又怕踏空。

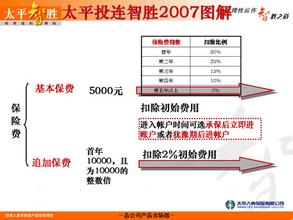

尽管近期股市反复震荡,但是大多数股民已经形成了对大牛市的认同,同时又担心在震荡中不容易把握行情。中国经济以每年8%以上的速度高速增长,如果不买股票,但却渴望分享这8%。于是很多股民开始买基金,大家开始寄希望于专家理财。买基金是买一堆股票,是专家帮你挑的,专家会帮你看公司、看产品。但新问题又产生了:如何选基金团队?是选整齐的基金团队还是选明星的基金经理。有人说投资经理要经历过两三轮牛熊循环才能轻松驰骋于股市,能满足这个条件的基金经理在中国又有几个呢?还有一个重要的规律值得注意:上一年排名在前25%的基金,下一年继续排在前25%的概率只有25%。也就是说,过去的业绩不能构成对未来业绩的预期。面对众多的基金,要选哪一只呢?能否让投资人永远买到表现最好的基金呢? 股市大盘的K线图、基金净值的刷新让投资者们一次次感受“玩的就是心跳”。选股怕跌,选基金担心眼光不行。那不炒股票,不买基金,如何分享中国股市的增长呢? 投连险优势尽显 本文要给读者介绍的一个八年前就已经登陆中国市场却还没有引起很多投资人重视的投资产品——投资连结保险。投资连结保险是优选的基金组合。那么为什么是保险公司而不是基金管理公司来经营呢?中国证监会规定:基金公司自己不能买入其他基金公司的基金。纵观全球最大的“基金中的基金”产品供应商,都是保险机构。其中最著名的是瑞典斯堪的亚保险公司,在中国的合资公司叫瑞泰人寿保险公司。 要完整了解一个产品,就要对它产生的历史有所了解。美国《1986年国税法改革修正案(TaxReformActof1986)》,给共同基金投资者带来重重一击。其规定:共同基金的投资收益(利息、股息和资本利得)不论投资人是否取用都要以收入对待计入当年的个人所得缴税,这对长期的投资者很是不利,于是保险公司和投资领域的精英们很快就研究出了合理合法的应对措施。美国税法IRC—7702条款对人寿保险中的获利部分给予了可以延税、免税的优惠。于是,两个行业巨头携手,造就了保险业与证券、共同基金业的划时代合作,投连险由此产生。 更重要的是,在这样的投资方式里,完整地体现了风险保障在投资理财中的不可替代性。如果一个财务规划的序篇不是风险控制规划,这个财务规划根本就不成立。前些天中央电视台有一个短片,介绍了在莫斯科阿尔巴特大街上卖艺的苏珊娜。这个女孩看上去有25岁了,自己有生存能力,但是由于父母车祸双亡,没有留下什么财产,自己又一时很难找到合适的工作,为了维持最基本的生活,只好上街卖艺。我们都觉得自己不会摊上这么倒霉的事,但同时我们更应该未雨绸缪,万一让我摊上了,我们的女儿不必去街头卖艺。于是我们会考虑投资一个一举两得的理财产品。以光大永明公司的风险保障费举例,一个30岁的男性在投资连结保险中选择100万的寿险保额,当年的保障成本只有1059元。从财务安全保障和投资长期性的观点来看,确实没有任何其它的投资工具能和投连险相提并论。但遗憾的是,市场上许多需要这类产品的人并不知道投连险这种“新式理财工具”的存在。 依据1999年美国权威的共同基金评估机构(MorningStar)的统计资料显示,投连险成长型共同基金超过10年的有近200只,其过去5年平均年回报率小于12%的只有2只,为11.3%及11.09%;10年小于10%的只有一只,为9.22%。而这近200只成长型基金的10年平均年回报率是12%左右。在中国,2006年一月以来,瑞泰人寿进取型帐户的回报更是达到了150%,光大永明公司的回报也超过了100%。以一年回报率12%计算,一个人如果在30岁时存入10万元,因为是复利,那么到他60岁的时候,其现金值帐户将有320万元,扣除掉通货膨胀因素,这笔钱也足够他养老了。 投连险的风险有多大呢?众所周知,美国最大的退休资产账户401k、403b、IRA等,多是在共同基金中投资。千万百姓的退休生活依赖于它,如果它会在一夜之间赔掉老本,政府是否会让这种危险的产品存在下去?让它们去不断制造麻烦,去培养、发展一个无法收拾的社会问题?答案当然是否定的。中国政府现在也开始鼓励老百姓借助商业保险解决养老问题,美国的做法很值得借鉴。 (本文作者为光大永明保险公司高级业务主任,理财规划师。有意为自己家庭制定理财规划的读者可与建京联系:13910190976、010-51661299)

爱华网

爱华网