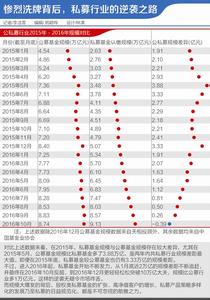

作者:李小宁 没有人清楚,中国市场在历经30年的渐进改革后累积了多少财富;在这一轮价值发现到价值变现的大潮中,私募基金(PE)无疑是主力军,外有凯雷、KKR、华平等外资巨头,内有弘毅等生力军。 他们能否成为中国价值变现市场的野蛮人?这是个问题。至少政府还是心有警戒,不论是凯雷收购徐工的不断搁置,还是外资进入的“潜规则”的增多。 根据法国投行ADV统计,2007年一季度,新设立的17支可投资于中国大陆地区的亚洲私募基金,募集总额达到76亿美元,超过2006年全年募集的142亿美元的一半。而近几年募集的资金合计起来,专门针对亚洲市场(主要针对中国大陆地区)投资的私募基金管理的可投资额超过500亿美元。预计2007年全年中国大陆的私募投资额将在100亿美元以上。 专做市场调研的清科集团总裁倪正东指出,“虽然当前中国私募基金投资的政策环境还面临不确定性,但活跃的资本市场依然在不断提升私募基金的热忱。2007年是外资私募基金大举进入中国的一年,私募基金投资将更加活跃。”凯雷集团亚洲公司新闻发言人佩恩(TimPayne)说,“凯雷对于中国市场仍然非常关注,适合的项目都会跟进。”随后还与记者探讨了国内一家钻头类企业的上市进展。 在今年美国经济走软之下,中国经济仍然高速发展,私募基金很难不在这个全球资本避风港上靠岸。 钱往哪里投? 根据清科集团《2006年中国私募股权投资年度研究报告》统计,截至2006年底,有40支投资中国大陆地区的私募基金,成功募集142亿美元资金,同期私募基金投资机构在中国大陆地区共投资129个案例,参与投资的机构数量达77家,整体投资规模达130亿美元。 据清科统计,2006年下半年针对中国的募集资金高达96亿美元,比上半年增长106%。在本年度新募基金中,有21支属于成长基金(GrowthCapital),占新募基金数量的52%,有8支并购基金(BuyoutFund)成功募集,占新募基金数量的20%。就募资金额而言,并购基金以64亿美元的募资金额高居榜首,占整体募资额的45%;成长基金共募集44亿美元资金,占整体募资额的31%,另外,6支“基金的基金”(FundofFunds)募集资金达16亿美元,3支夹层基金(MezzanineFund)的募资金额为6亿美元,还有2支不良债权基金募集了10亿美元。 进退

中国人民大学金融研究所的研究表明,2006年传统行业仍然是私募资金投资的重点领域。2006年传统行业共发生73起私募基金投资案例,占年度投资案例总数的56%;该行业投资金额为65亿美元,占年度总投资额的50%。2006年,服务业吸引了私募基金投资机构46亿美元的投资,占年度总投资额的18%;私募基金乐意于为服务业少数的公司投入更多的资金,巨额的资金被投入到23家公司中,占年度投资案例数的17%。 中国人民大学金融研究所所长吴晓求分析,私募基金是一种对价值低估极为敏感的企业动物,为了更好的实现价值增值变现,私募基金最为重视的就是进退:进入市场的策略和退出路径。 投资即将上市的成长型企业仍然是私募基金在中国市场的首选。2006年,私募基金对11家即将上市(Pre-IPO)企业投入了29亿美元过桥资金,占年度投资额的22%,投资金额位居第一位。属于成长资本的投资共有66起,投资金额达28亿美元,占年度投资额的22%;私募基金为获得12家未上市企业的控制权投入收购资金高达23亿美元,占年度投资额的18%。 法国投行ADV投资经理、也是合格财务会计师的郑新刚认为,中国私募基金市场仍然不够开放,凯雷事件对私募基金的影响很大,如果没有各方面的反弹,在投资策略上私募基金投资上市或者未上市企业的控制权的比例应该最大。这也是整个私募基金行业的精华所在。 在基金退出方面,清科的数据显示,2006年共有53笔私募基金退出交易案例,股票上市(IPO)是私募基金退出的主要方式,全年共有23家私募基金支持的企业成功实现IPO。 变形记 随着中国私募基金市场的升温,人民币升值预期越来越强烈,越来越多的外资陆续涌进。在这种背景下,一些国际私募基金加速进军中国,也推升人民币升值。政府对于外资已经开始改变立场,从来者不拒变成态度中立。如何在政策变化下继续淘金,正成为外资私募基金的必修课。 第一种变形就是中外机构共同发起的合资私募基金。进入2007年合资私募基金兴起,第一季度有3家中国本土机构与外资机构共同发起设立合资私募基金,募集金额达到14亿美元,占第一季度基金募资总额的18%,平均每支合资基金的募资额达到4亿美元。 郑新刚认为,“中外合资基金能够将外资的资金优势与本土机构的资源优势相结合,同时避开各种可能的政策限制,合资私募基金可能成为今后中国本土私募股权基金的主要发展方向。” 第二种变形是“特殊目的并购公司”(SpecialPurposeAcquisitionCorporation,SPAC)。 美国投行马凯集团合伙人李震说:“以操作策略而言,SPAC公司管理人先募集到管理资金,随后在OTCBB(场外柜台交易系统)上市交易,成为一家‘纯现金’公司,然后再在规定的时间内收购重组目标企业,从而达到合并上市的目的。SPAC汇合了私募资金、上市、合并、反向收购、私募投资等特征于一体,其实是将私募基金和上市流程反过来做。” 李震认为,对于美国庞大的共同基金而言,无论从风险偏好,还是资产组合,都产生了投资中国私募基金市场的巨大需求,但是许多美国基金在寻找管理团队与进入中国都需要花费许多时间,而SPAC相对于单独成立私募基金而言,要方便与快捷很多。 中国第一起SPAC上市是北京奥瑞金种子公司通过美国公司ChardanChinaAcquisition在OTCBB上市,2005年11月,奥瑞金与ChardanChinaAcquisition公司完成合并,获得2,400万美元融资并同时在纳斯达克交易。2006年1月,奥瑞金发行认股权证,融资4,000万美元。原有的包括对冲基金在内的投资者回报达700%。 本土选手 在整个私募基金大潮中,鲜见中国本土选手。不过弘毅投资是其中的佼佼者。 弘毅投资是联想创办人柳传志打通资本与实业界限的一招,而弘毅要成为中国本土私募基金领先者的定位,也使其一面世就吸引了各界关注。济南汽配厂收购项目、中国玻璃闪电般的价值发现,更成就了弘毅投资的名头。 弘毅投资CEO赵令欢曾对媒体表示,一般投资周期都在3-5年以上,如果需要持有5-10年,他们也会毫不犹豫地坚持。为股东谋利注定他们不是产业投资,基本上都会找到退出机制。并购投资需要收购控制权,之所以要控制权,就是为了获得创造价值的主动权。中国玻璃就是例子。经由收购宿迁国资、苏玻集团的控股权,在弘毅的操作下,完成国企改制,实现盈利,快速增长,成功上市,然后退出,投资才有了获得价格实现的机会。 但是并非所有本土私募基金都有弘毅这样的机会。“温州一些实业投资基金失败过,现在股市好了,都从地下钱庄出来投资到股市了,没有人再做私募股权投资了。其根源在于中国产权制度建设还比较落后,市场还不能有效保护,所以做私募股权投资很艰难,只有柳传志这样长袖善舞的人,才能有条件做。”李震说。 不过在中国市场上,外资私募基金遭遇的是民族情绪和外资局限的双重打压,本土私募基金遭遇的是国资流失和制度缺失的限制,谁能够先走出成功的路径,都需要关注。 别忘了,KKR和黑石还在中国市场按兵不动呢。

爱华网

爱华网