用本币升值抵御输入型通胀的政策取向将会进一步降低制造业的利润率,从而使得制造业投资再次遭到打击

作者:本刊特约作者 石磊/文

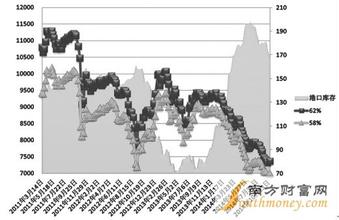

美国经济在2008年二季度曾有好转迹象,这让一些投资者乐观地预计美国经济最黑暗的时候已经过去。但实际上,美国的退税政策对消费起的短暂促进作用很快过去,6月份当多个与房贷有关的金融机构出现严重困难时,国际金融市场才再次紧张起来,道琼斯指数也下跌至2006年9月以来的低点。 从目前全球经济体的情况看,笔者预计欧洲和美国的2008年三季度的宏观经济数据都将十分难看,那么中国未来能否与世界经济的下滑中脱钩呢? 中国经济难以独善其身 中国的经济增长主要靠投资拉动。尽管目前中国的固定资产投资较去年同期增长了25%以上,与2007年同期的水平持平,但是扣除了价格因素的实际固定资产投资的增速,实际上已经显著下降。 在固定资产投资的行业分布中,制造业和房地产业占比最大,2007年仅这两个行业的固定资产投资总额就占整个固定资产投资的55%。而制造业的固定资产投资已经由2007年5月的43%下降至2008年5月的29%,这主要受到制造业利润显著降低的影响。房地产行业固定资产投资增速的小幅回升是由于房价触顶回落后,开发商尽快开发存量地皮以免遭受更大损失造成的,因此房地产投资的高增长难以为继。整体来看,制造业投资增速的下滑是主动下滑,而房地产投资受到信贷调控的严重影响将出现被动下滑,受此影响,未来整个固定资产投资增速将出现下滑。 而从拉动投资最主要的动力之一的出口来看,中国的贸易顺差已经在2007年触顶回落。2008年1-6月贸易顺差仅为996.8亿美元,较去年同期下降130.6亿美元,幅度达11%,这一方面是外需降低造成的,另一方面也受到人民币持续升值的负面影响。 从中国对各大洲贸易顺差的情况来看,2008年1-5月,仅对欧洲的净出口有显著的增长;随着原油价格的高涨,对非洲和亚洲其他国家整体的净出口大幅下降(见图1)。也就是说欧洲是中国出口的“救命的稻草”。但是,实际上中国对欧洲的净出口增长中有70%来源于欧元对美元的升值(假设对欧洲出口以欧元结算)。随着欧元对美元汇率的触顶,并可能在晚些时候回落,这一汇兑收益将很难持续。并且欧元区消费信心指数持续下跌,可能预示着欧洲的实际消费量也将出现下滑——实际上这种趋势已经出现。笔者认为未来1年内中国对欧盟的出口顺差将下降200亿美元左右,这相当于2007年对欧盟顺差的15%,总顺差的7.6%。

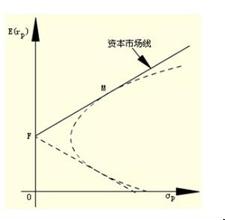

整体来看,笔者估计中国2008年贸易顺差下降的幅度在18%左右,这相当于2000年时贸易顺差较1999年的变化。如果贸易顺差下降、出口企业利润恶化使得制造业投资持续下降,那么中国GDP很有可能在2009年降至9%以下。并且,短期内寄希望于消费支撑GDP的增长是不现实的。 放松信贷将推动资产价格上涨 目前的通货膨胀并没有CPI数字显示的那样轻松,主要以食品类价格上涨为特点的CPI高涨很可能逐步转化为全面的通货膨胀。在2008年6月上调成品油价格后,国内外成品油价格大幅倒挂的形势仍未改变,国内炼油设备的产能利用率不会有明显的提高。因此,笔者预计成品油价格上调仍将继续,时间可能在2008年第四季度。受此影响,笔者预计四季度CPI将一改回落的趋势反弹至7%以上。而成品油价格上调对CPI的长期影响将在2009年体现出来,整个2009年上半年CPI同比增幅难以明显回落。 基于以上分析,笔者认为政府很难在2008年下半年,放弃对国内总需求的调控,即M2增速仍将作为货币政策的主要目标之一。但是鉴于企业的资金面普遍紧张,信贷规模可能略增(灾后重建贷款可能不计算在央行原本计划的信贷规模之中)。但是,此种调控无法扭转宏观经济减速的局势,因为制造业和非制造业的利润率都已经大幅下降,企业主动增加投资的动力不强,资金只是用做周转。因此即使信贷略有放松也无法促使固定资产投资增速恢复。并且,国际大宗商品价格在2009年前回落的可能性不大,输入型通胀仍将持续。目前人民币汇率的变动已经表现出一定程度上与原油期货价格挂钩的趋势。这种用本币升值抵御输入型通胀的政策取向将会进一步降低制造业的利润率,从而使得制造业投资再次遭到打击。 长期来看,政府只有采取积极的财政政策才能创造足够的投资,但是这一政策也受到高通胀环境的限制:一方面内需总量上需要控制,另一方面政府需要主动进行投资,因此政府投资必将挤出私人部门投资,这一趋势将逐渐形成并维持1-2年,直到国际经济环境转暖为止,这与2000-2001年的经济形势类似。 但是与那时不同的是,目前发达经济体的中央银行为了稳定动荡的金融市场,不断向金融市场注入流动性。美联储新开设的对主要投资银行的流动性窗口仍迟迟没有关闭,这使得国际资本仍在大量向中国流入,中国央行的境外净资产仍在快速增长。尽管中国央行限制了商业银行的货币创造能力,但是M2的同比增速仍然在17%以上。如此多的货币不能配置在固定资产投资上,面对高通胀环境又不可能长期搁置于银行的存款账户中,那么在目前企业普遍紧缺资金以保生存的环境下,这些资金就可能以民间融资或是通过股权回购形式进行债权投资。 目前,中国固定资产投资中的自筹资金的比例由2004年的50%上升至58%,而自有资金比例却从37%下降至31%,二者之差逐步扩大,这显示出企业通过债务和股权融资比例逐渐加大,对于中小企业来说,这意味着民间融资需求增加。目前浙江部分地区民间的贷款利率年息已经高达70%,如此高的回报已经具有足够的吸引力。而当企业经营环境再度恶化时,由于风险大幅增长,这些资金可能再度进入资本市场。尽管上市公司利润增幅可能已经下降,但是历史表明资本创造“神话”的能力是很强的——日本在1988年后企业的主营业务利润情况普遍恶化,但是股指仍然创出新高。 如果资本市场能够提供做空的工具,这些资本在股指上升和下降的阶段都能获利丰厚,市场也将经历过山车式的行情。但是如果中国资本市场并未在年内推出股指期货,而2009-2010年美元走强之后,资本可能出现主动外流,届时A股将很难再有机会走强。 资产重估仍可能继续 根据以上分析,笔者认为中国经济增速的下滑趋势已经确立,这主要是由投资和净出口回落带动的,而长期来看,政府唯有采取积极的财政政策才能平缓GDP增速的下跌。如果未来信贷政策有所放松,私人部门的固定资产投资增速仍将继续回落,但资本市场和房地产市场可能出现大幅回升。 2007年下半年次贷危机的爆发打断了人民币资产重估的进程,笔者观察到热钱在2007年9月至2008年3月有流出的迹象,这主要是当时国际大型金融机构普遍流动性紧张造成的。而随着2008年4月国际金融市场的好转和大量流动性的注入,热钱在2008年4月份再次来势汹汹。而5、6月份流入量虽然较4月有所降低,但是,绝对数量仍然远高于2007年月均水平。当前热钱涌入中国的趋势尚未改变,而人民币升值和利差对热钱流入的影响越来越低——人民币对美元升值预期已经从最高时1年升值11%的幅度下降至目前的6%,人民币资产价格和庞大的国内储蓄才是当前热钱最为看重的获利点。 如果成熟经济体央行仍然采用大量的流动性注入来稳定金融市场,那么中国在2009年以前仍然能引引大量的热钱,倘若再配合国内信贷规模调控的适当放松,那么大量的资金将推动资产价格继续上涨,2007年被打断的资产重估进程将重启,股指则将迎来暴涨暴跌的阶段。但是,债券市场可能由于政府对货币的继续控制,和对信贷有所放松而遭受资金面恶化的打击。 (作者为中国银行全球金融市场部分析师)

爱华网

爱华网