如果各大经济体的央行仍不愿有效收紧货币从而锚定市场的通胀预期,全球股市的估值水平仍将继续回落

作者:本刊特约作者 吴旻/文

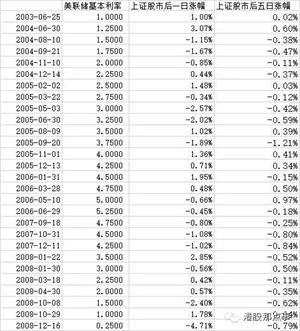

加息犹疑通胀预期难锚定 7月1日,经合组织(OECD)公布的数据显示,截至5月份的12个月,30个成员国能源价格上涨14.6%,食品价格涨6.1%,5月份核心通胀率、年通胀率达到2.1%、3.9%,后者是2001年6月通胀率达到4.1%以来的最高水平。7月3日,欧洲央行上调利率25个基点至4.25%,在发达经济体相互推诿责任的角力中率先收紧货币政策,对包括美国央行在内的其他发达经济体央行的货币政策形成倒逼。 加息后,欧元央行对通胀的措辞较之前软化许多,开始对经济增长放缓和贸易下行的风险有所关注。就历史而言,欧洲央行在稳定长期价格水平这一目标上是最为专注的央行之一,不易受短期影响,较之美联储其独立性更强。 但在目前发达经济体信贷紧缩与经济景气程度下降的掣肘下,欧洲央行和美联储的货币政策取向均前瞻后顾。尤其是美国,其实体经济放缓程度及货币信贷紧缩程度,较之欧元区均更为严重;于拯救流动性危机中所表现出来的“万能”央行,在市场利率不为降息所动、信贷周期下行与宏观经济下行时期面对通货膨胀显得颇为被动。 欧洲央行和美联储均需要权衡,即在经济增长放缓的情况下,还要控制公众的通胀预期,并防止物价进一步上涨。但欧洲央行在本次加息中受到的责难与市场对美联储6月份加息预期的落空,使两大央行货币政策的信用程度均有所降低,市场开始怀疑它们对于稳定长期物价水平的承诺,而货币政策对控制物价水平的效果取决于货币政策本身的信用度。 即使在全球化背景下,通胀仍然主要是由于货币政策的放松导致的,其解决的不二路径也来自于货币政策的收紧,尤其在美元中心地位的货币格局中,美国的货币政策取向对于稳定全球的通胀水平至关重要。 但美联储在信贷紧缩的压力下对加息的决定十分谨慎,尤其是3月以来开放对于投行的贴现窗,向金融系统注入大量流动性,市场对美联储稳定长期物价水平的承诺开始丧失信心,用以监测美国通胀预期水平的10年期国债与10年期通胀保护债券(TIPS)的利差开始扩大。及至4月联储口气转硬,伯南克亦于5月口头表示可能加息,该利差水平方有所回落。但5月份联储的口头加息即导致了美国抵押贷款利率的大幅走高,随即其后6月的议息会议决定与声明令市场大为失望,利差再度大幅走高。这一系列变化表明,美国中央货币政策信用程度下降,难以充分锚定通胀预期。 同时,无论是目前正在举行的G8峰会,还是此前一系列的国际谈判与对话,可以看到的局面是,工业经济体央行指责发展中经济体的增量需求推高了通胀,发展中经济体央行反诉工业经济体宽松的货币政策和欧佩克的产能限制,欧佩克则剑指投机商的操纵,在相互推诿中,各经济体央行鉴于经济增长的风险对自身通过收紧货币政策稳定长期价格水平的信用均有所削弱,通胀预期攀高。 从通胀到估值回归的传导

从通胀的宏观环境向权益市场的传导除了对企业盈利的侵蚀外,对估值水平的传导则主要通过市场对通胀的预期。这是由于,当攀高的通胀通过改变通胀预期而改变了市场参与者的认知与行为时,将会推高市场的无风险利率与预期收益率,从而降低股市市盈率中枢。 一方面,资金存在向投资收益率高的投资工具流动的特点,就股市市盈率与货币市场利率比较,通胀预期走高将推高长期国债的收益率(作为“无风险利率”的基准指标水平,其倒数可用以决定市场的市盈率中枢),从而导致了市盈率估值中枢的降低。 另一方面,如果考虑负利率环境下,预期收益率向预期通胀率的转变,估值中枢也会降低。美国5月份CPI同比增长4.2%,核心CPI同比增长2.3%,而联邦基金利率在2%,与此同时,由于央行收紧货币政策的犹疑,许多经济体目前也处于负利率环境。出于保值需要,投资者要求预期收益率高于预期的通胀率,“预期通胀率”一定程度上成为决定预期收益率的底线,从而以预期收益率的倒数来衡量市盈率水平的高低。因而,不断攀升的通胀预期逐渐降低了市盈率估值中枢。 回顾上世纪50年代以来美国股市估值中枢变化与通胀率变化的历史,可以发现:第一,通胀率高度与市盈率中枢水平显著负相关。当通胀率均值落于3.5%左右时,股市市盈率中枢往往落于15倍以上区间;而当通胀率开始显著恶化攀升至5%以上时,股市市盈率中枢往往落于10倍左右。第二,股市估值中枢变化趋势与通胀率变化趋势的显著负相关。美国从1973年10月到1975年中期、从1977年初到1980年底、从1987年底到1989年底乃至2002年底到2005年底,通胀率出现上升趋势的时期,股市估值中枢均大幅回落。 此外,就近期美国通胀的变化和股市估值水平的变化来看:市场在2007年10月上探52周高点后开始下行到今年4月,企业盈利显著下降,估值水平却显著上升,趋势出现背离;自今年5月初以来,通胀预期显著攀升后持续位于高位,美国股市的估值水平开始大幅回落,与市场趋势保持一致。 目前,标普500指数的前推12个月市盈率21倍以上,回归美国股市135年的历史,标普500指数的静态市盈率均值落于15倍左右,均值加减一倍标准差(也即67%的区间)则落于11到21倍之间,其估值中枢存在较大概率在通胀预期走高的拖累下继续降低。 同时,全球股市的估值水平自通胀与通胀预期攀高以来也出现了大幅回落,MSCI世界指数在2007年至今(大部分国家尤其是新兴市场通胀水平自2007年开始攀高)下跌了6.09%,而静态市盈率则下跌了11.6%。如果各大经济体的央行仍不愿有效收紧货币从而锚定市场的通胀预期,全球股市的估值水平仍将继续回落。 估值回归引领市场趋势下行 在估值水平趋势性回落的图景背后,可就美国市场的市场表现、估值水平和企业盈利三者的变化趋势,归纳出美国市场趋势形成与变化的四个阶段: 第一阶段,宏观环境出现重要变化,但该冲击的规模和演变对于实体经济和金融市场的影响尚不清晰。表现于美国市场,在2007年10月以前,次贷危机的规模和演变对实体经济和金融市场的影响尚不清晰。无论是企业盈利、估值水平还是市场表现仍然维持原有趋势,但该阶段开始出现暗流涌动,酝酿接下来的另一轮趋势。 第二阶段,宏观环境中出现的重要变化对于实体经济和金融市场的影响开始浮出水面。表现于美国市场,2007年10月以来到2008年5月初,次贷危机对实体经济和金融市场的影响开始浮出水面。企业盈利出现趋势性下降,而市场的认识则仍然延续牛市思维,认为企业盈利的变化仅是危机带来的脉冲性变化,市场表现的下行只是形成一个入场市场时机,估值水平在市场跟随企业盈利出现了一定下跌后开始上行,维持上一轮的趋势。市场表现则在企业盈利变化和估值变化中先跌后涨,涨跌反复,但是市场的下降趋势已经在这一阶段形成。 第三阶段,宏观环境中出现的重要变化对于实体经济和金融市场的影响趋于清晰,宏观数据和金融数据对于该影响的形成已经可以量化和感知。在这一阶段,企业业绩仍然维持本轮趋势的变化,但市场的认识则开始发生变化,市场表现在企业盈利和估值水平趋势的趋同推动下,开始较为明显的趋势运行。 5月初以来的美国市场出现的变化即是如此,企业盈利和企业盈利预期、估值水平和市场表现均开始表现一致,四者之间相互支持相互推动,前期所出现的背离矛盾现象消除,下降趋势变得更加明晰。 第四阶段,宏观环境中的变量对于实体经济和金融市场的冲击在中央银行的努力下和时间的消化中被平抑,宏观环境矫正至另一个均衡生态。企业盈利开始出现变化,市场认识仍然出现滞后而维持本轮趋势,这一轮市场趋势趋于终结。 美国市场目前并未出现这一趋势,至少就6月到9月这一时间窗口而言,浮动次级贷款利率大量重置,次贷危机再度形成一轮冲击波;而宏观经济周期性的下行遭遇石油价格和全球性通胀的冲击,对于这种失衡状态更是有所加剧。企业盈利在这一阶段不会出现上行的变化,因此这一轮市场趋势也尚未趋于终结。 目前,美国市场正处于第三阶段,也就是企业盈利和企业盈利预期、估值水平和市场变化这种相互推动向下的过程发生的阶段,市场的下降趋势将打开空间。而无论美联储是否加息(第三季度美联储可能会加息),无论石油价格是否继续上涨(美元将持续弱势下行,石油价格将继续上涨),在第三季度,美国市场的下降趋势都不会改变。

爱华网

爱华网