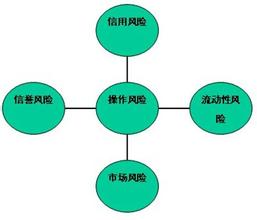

文/曹文 高管问责机制对银行风险控制来说应是重要一环。从监管体系的循环系统来看,风险控制有内在监督机制、外在监督机制和市场监督机制三个体系在同时起作用。内在监督机制主要是以风险控制为基础的公司治理结构、决策机制、运营机制和控制技术等企业内生变量的组合,处于风险控制的第一关口,是风险控制的保证性机制;外在机制主要是监管当局根据监管规则对金融机构进行的常规监管,处于风险控制的第二层关口,是风险控制的保障性机制;市场机制主要是投资人组成的监督团队,包括客户群体和舆论监督,处于风险控制的最外层关口,是风险控制的约束性机制。三层循环系统的核心是金融机构高管人员决策风险,市场机制要发挥作用必须通过高管人员的行为才能体现。 高管问责制使美欧大量金融高管因次贷危机而落马 次贷危机爆发以来,作为危机处理、对冲风险的一种快速机制,金融高管纷纷中箭落马,华尔街金融高管几乎无一幸免。美国国际集团6月15日宣布,现任首席执行官马丁·沙利文被免职。沙利文在美国国际集团服务37年,终究抵不住美国次贷危机的波及,黯然"下课",成为最新一位因华尔街巨额损失而辞职或被解职的银行业高管。 Wachovia57岁的肯·汤普森(KenThompson)于2000年起担任CEO,6月2日被迫辞去CEO一职,距他卸任董事长职务仅有约一个月的时间。该公司的最终决定是在第一季度出现比预期糟糕的3.93亿美元亏损和宣布下调股息41%之后做出的。 今年4月1日,2001年起担任董事长的瑞银58岁的马赛尔·奥斯佩尔宣布辞职,当时该行在180亿美元冲减的基础上计划再冲减190亿美元的不良投资。奥斯佩尔在辞呈中表示他对瑞银在次贷危机前增持美国抵押贷款资产的策略承担责任。 1993年起担任CEO、74岁的凯恩今年1月辞去贝尔斯登首席执行长的职务,当时各方对公司的亏损情况以及他"甩手掌柜"式的管理风格进行了猛烈抨击。 2007年11月30日,在摩根士丹利计入了超过37亿美元的抵押贷款相关帐面损失后,53岁的克鲁兹被迫辞去摩根士丹利的联席总裁一职,而她本来日后几乎肯定能升任该行的CEO。克鲁兹是华尔街职位最高的女性之一,2005年3月起担任联席总裁;虽然遭受损失的业务是由她负责,但她的离开仍很出人意料。 2003年起担任花旗集团CEO的58岁的普林斯去年11月丢掉了CEO的工作,此前花旗因信贷市场动荡而进行了大规模冲减,进而陷入了重重麻烦之中。以目前花旗2.35万亿美元的资产规模来看,该行仍是美国最大的银行,也是世界几大银行之一。不过尽管经过了多年的努力,普林斯还是没能实现自己的目标,像他的主要内部宣传所说的那样,将该行的不同业务部门打造成"一个花旗"。 2005年起担任投行部门CEO的瑞银股票专家詹金斯于2007年10月,因不断增加的损失被迫辞去投行部门CEO一职,此前对固定收益业务的风险管理在他的监管之下崩溃。在4月份公布的一份瑞银提交给瑞士银行业监管机构的报告中,瑞银将370亿美元的资产冲减大部分责任归咎于詹金斯。瑞银称詹金斯在危机管理中毫无成效、也不专心,瑞银5月份因交易损失关闭了旗下的对冲基金DillonReadCapitalManagement。 2001年起担任CEO的56岁的奥尼尔被迫于2007年10月29日辞去美林CEO。奥尼尔曾警告美林董事会说公司第三季度的冲减将达84亿美元,而不是之前估计的45亿美元后。 2001年起担任贝尔斯登联席总裁的斯派克特于2007年8月5日正式离开。斯派克一直深受CEO詹姆斯·凯恩(JamesCayne)的信任,负责公司的日常运营。在2007年7月两只贝尔斯登的对冲基金崩盘后,身为负责监管这两只基金的部门主管,斯派克特立即被要求辞职。 2001年起担任瑞士银行CEO的50岁的胡皓华于2007年7月辞职。在瑞士银行被迫关闭一只内部对冲基金后,包括首席财务长和固定收益业务负责人在内的其他管理人员也都因信贷损失而相继"下课"。瑞银是在次贷危机中受到冲击最大的银行之一。

除了金融机构的高级管理人员作为风险控制的第一责任人被迅速解除职务外,固定收益部门的负责人作为直接责任人正在遭到"清算"。花旗、美国银行、苏格兰皇家银行、法国农业信贷银行、瑞士银行等美欧金融巨头最近几个月来都有固定收益主管离职,主要因为次贷危机引发的信贷动荡令担保债权凭证资产价值严重缩水,使得相关部门亏损严重。相信,随着问责制进一步"问"下去,下一批被清理的对象应当轮到次级债产品部门的负责人以及产品设计人员,有关交易人员被逮捕起诉的案例也已经开始。 我国金融监管体系过于务虚,不利于风险管理 在辞职的声明中,普林斯无奈地表示:"鉴于花旗抵押贷款支持证券最近亏损的规模,我作为首席执行官所能采取的唯一体面行动就是辞职。"虽然华尔街历来就有业绩不好就走人的铁律,但是仔细分析其高管问责机制,对于风险控制和危机管理却是相当有效。 首席执行官是风险控制第一责任人。首席执行官除了对自身道德和操守负有首要责任外,对企业决策风险和经营结果亦负有首要责任。次贷危机的爆发原因可能是多方面的,但是华尔街金融高管对次级债风险估计不足和对商业利益的过分博弈是导致危机爆发的主要原因。 次贷危机使得普通投资人和客户遍受损失,金融机构必须履行卖者有责的义务,而能够负责且必须负责的第一责任人必是CEO。可以想象,如果只有市场监督机制而没有高管问责机制,那就会形成一边是市场千夫所指,另一边是高管甚是闲庭信步,市场机制将会无法发挥作用。相比较而言,中国金融监管体系非常务虚,无论多少投资人遭受损失或者市场遭受打击,都很少波及到金融机构高管人员的核心利益。比如,银行理财市场出现客户群体性损失,市场已经出现过激的反应,银行高管人员仍然可以远离市场和客户,市场监督对高管人员的核心利益作用甚轻,甚至毫无作用,无法对后来的人起到风险警示作用,所以相同或相似的错误总是同样出现。高管问责机制具有刚性约束力,没有任何借口。从这次落马的华尔街高管来看,既有业绩卓著的老将,也不乏迅速崛起的业界精英;既有服务长达30多年的忠臣,也有马上退休的重臣。这些高管都具有显赫的经历,不凡的资历,过人的本领,且都品行端正,但这些都不足以成为落马的保护神,当风险蔓延、危机爆发之际,最先受伤的必是这些精英,因为在市场高潮中最先尝到甜头的也是这些精英,华尔街只相信业绩,所以没有任何解释或辩解的必要。相比较而言,中国金融体系的高管问责机制仍然十分不成熟,任何人都可以找到任何借口,比如市场还处于开发时期、客户还需要教育、法规尚需完善等等。与华尔街金融高管的品格相比,我们的金融家们尚缺乏足够的人格魅力。做得起高管、负不起高责的金融生态环境将不利于优秀金融家成长。 没有替罪羊,唯有自我约束是高管问责机制的核心。次贷危机爆发以来,华尔街金融高管落马之快、人数之众、级别之高、影响之大都是前所未有,相对于可以量化的经济损失,华尔街的金融高管几乎集体"下课"。客观地讲,银行经营风险的产生、形成、蔓延以至于生成危机,并不是一个高管人员就能够干成的"大事",涉及到产品研发部门、信息分析部门、客户营销部门、风险审核部门等多个环节和链条,是一项系统工程。作为CEO可以很轻易的找到任何一个比自己级别低的人员作为危机处理的替罪羊,但是这次最先、最快辞职的都是CEO。另外,绝大多数CEO辞职都是自愿的,至少从表面上看是如此。相比较而言,中国金融体系的高管问责机制仍然形同虚设。一方面,迄今没有任何一位金融高管因决策不当和经营管理不善造成的损失而引咎辞职,不管是银行出现大量不良资产,或是发生大案要案,甚至像挪用巨额资金赌赙案子发生,还是券商挪用客户资金,高管们仍然能够深处危机而应对自如,问责的自愿性缺乏,强制性不够;另外一方面,每次处理的都是一些具体业务单元的管理人员,采取的都是替罪羊策略,貌似严厉,实则是怪罪于人,障眼逃生。这种依靠高管们自我修复和觉醒的风险控制机制,是案件不断、决策失误的主要内生变量,长此以往,贻害无穷。 我国银行业实现高管问责制路在何方? 金融高管高薪今年以来备受关注。对于高薪究竟有没有标准,或者什么是金融高管高薪的标准,一直没有系统的研究或定论。华尔街普遍采用市场化的方式决定高管人员薪酬,完全用业绩说话。结合中国的情况,我们认为决定金融高管的薪酬应有三个变量:基准为高管人员身份定位,是通过市场聘请的还是各级政府任命的,商是商薪,官是官俸,亦官亦商以官为主,身份不同,薪酬基础不同,决定方式也不同;第二个标准是业绩,高管人员薪酬奖励与业绩挂钩,是加减法,业绩越高贡献越大薪酬越高,反之越低;第三个标准是责任,高管人员必须对道德风险、决策风险、经营风险、经营结果负完全的责任,这些都是负数,任何一个环节失误都会立即导致诸如引咎辞职、减薪或失去薪水,甚至结束职业生涯等严重影响自己利益的后果,只有这样才能将高管地位、收入、责任连为一体,使得高管问责在监管机制中发挥最具威慑力的作用。 缺少问责的高薪体制既不理性,也容易包藏祸害。诺贝尔经济学奖得主约瑟夫·斯蒂格利茨认为,目前的全球性金融危机与金融业高管的巨额奖金有关,因为奖金"刺激高风险行为"。仔细分析次贷危机,斯蒂格利茨的话不无道理。很多时候,银行家们打着金融创新的旗号,过度追逐高风险产品,不顾市场需求,更不考虑客户风险承受能力,为了商业利益和自己的高额薪酬,津津乐道推介高风险产品,结果造成严重市场风险,甚至形成危机。就中国金融市场而言,2006年兴起的银行理财市场,到今年上半年已经有几家银行形成大规模亏损,但是遗憾的是,我们没有看到高管问责制发挥作用,"问题高管"依然在位,依然拿着天价高薪。这种做法既不利于惩戒"问题高管",也不利于对行业规范形成警示效应,公司治理结构形同虚设,监管当局也没有使出问责杀手锏。以次贷危机的教训来看,在市场风险已经形成并给客户造成严重损失、使得市场信心遭受打击的情况下,金融高管立即引咎辞职有利于阻止风险蔓延,对提升市场人气、重塑客户信心作用明显。 建立高管行为问责机制当务之急是完善内部治理。出现"问题高管"的原因是多种多样的,其中内在原因是公司治理结构存在缺陷或失效。简单地处理事故责任人,不能从根本上遏制"问题高管"的出现。公司内部治理存在问题是"问题高管"产生的主要原因,针对内部治理存在的主要问题,应加强公司治理结构的建设,加强董事会的建设,董事会权力不能董事长化,使董事会能够防止内部人控制,加强对高层管理者的监督,同时加强独立董事的建设,使独立董事真正的独立于管理者。目前上市银行虽然都建立了公司治理结构,但在高级管理人员任免方面,仍然不能做到公开透明,有的股份制银行还存在董事长控制的情况,高管问责的内部环境还不具备,银行高层有阶级化、特权化的趋势,从目前"问题高管"分析,没有一例是因为决策失误、经营不当或管理不善而被迫"下课"的,缺乏高管问责的机制是目前经营风险和管理风险频发的主要原因。 监管当局应加大对金融高管问责法规的建设,加大处罚力度。结合中国国情和金融管理现状,应当尽快出台有关高管问责的实施细则,形成强大的外部威慑力。现在的实际做法过于简单粗放,类似于生产部门的安全事故处理机制:出了安全事故则控制直接责任人,再查清问题,然后总结,全行业整顿,如此反复,一轮接一轮。尽管监管部门采取各种方法对风险点进行监控,但是重大事故依然不断。在高管问责上,可否借鉴国外的经验,出现重大事故或经营风险时,行长、总经理、首席执行官可以先行引咎辞职,并对其任职资格进行限定,以便约束其职业生涯。华尔街因次贷危机结束职业生涯的大有人在,无法找到工作的也不乏其人。监管部门管人的原则应该重点落实在管理和约束金融机构高级管理人员的行为上,并且加大处罚力度。

爱华网

爱华网