记者/龙雪晴

借助上市公司平台并购存量国有铁路资产,“广深模式”生命力尚待检验

时近春节,旅客如潮的广州火车站进入紧张的春运备战状态。少有人留意到,广州站站段办公室悬挂了多年的“羊城铁路总公司”的牌子,已悄然摘下。一位工作人员告诉记者,这里即将挂上“广深铁路股份有限公司”的铭牌。

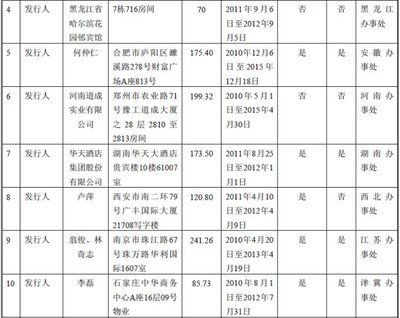

换牌的背后,一场关涉逾百亿元铁路资产、两万余铁路职工的大型收购正在展开——在香港、纽约两地上市的广深铁路股份有限公司(下称广深铁路)于2006年12月22日回归A股市场,净融资100.84亿元。这笔融资将全部用于收购老牌铁路国企羊城铁路实业发展总公司(下称羊铁公司)的主业资产——广州至湖南坪石间329.2公里的经营性铁路资产及相关业务。首付款52.65亿元已当即支付,占总收购款项的51%。身为公众上市公司的广深铁路,如今成为坪石至深圳全段481.2公里铁路的新主人。 这场在2006年的最后一刻完成的铁路大收购,也是2000年中国铁路改革启动以来最大的一次重组案。六年来的改革一波三折,广泛引进各类资本参与铁路建设,实现政企分离,构建产权明晰的铁路运输企业的整体改革设想远未实现。“广深模式”所代表的,是借助国有控股铁路上市公司的融资平台,逐步并购存量国有铁路资产的局部改革方向;其目标,则是以不断地收购逐段明晰国有铁路的企业化产权,建立真正的铁路公司化治理结构。 广深铁路内部人士向《财经》记者表示,未来不排除继续收购广深线路周边其他铁路资产的可能,也不排除引进境外战略投资者的可能。 然而,相比母公司广州铁路集团公司(下称广铁集团)管辖的4400公里铁路,拥有不足500公里铁路资产的广深铁路明显形单力薄。这一平台在未来究竟能发挥怎样的能量,推进宛如“蛇吞象”般的国有铁路收购重组进程,尚待观察。 A股筹谋 毗邻深圳火车站西出口的广深铁路本部办公大楼内,铁道部长刘志军写给广深铁路股改参与者的嘉奖信醒目地张贴于宣传栏中。刘志军评价广深铁路登陆A股市场是“继大秦铁路成功上市三个月后,我国铁路投融资体制改革的又一重大突破”。 广深铁路(上海交易所代码:601333)和大秦铁路(上海交易所代码:601006),是目前铁道部下属仅有的两家铁路运输上市公司。与2006年8月挂牌的国内“铁路第一股”大秦铁路相比,2006年末方始登陆A股的广深铁路略迟一步,其100.84亿元的融资规模,也较大秦铁路所募集的150亿元少三分之一。 但连接大同和秦皇岛的大秦铁路是运煤专线,广深铁路则是客、货运输线,主营广深间客货运输及部分长途旅客列车运输业务,并与香港九广铁路公司合作经营广九直通车客运业务。因此,广深铁路此番在A股IPO,仍不乏中国“客运第一股”的新意。从路演到认购,受到境内外近百家投资机构的热捧。

作为中国铁路为数不多的优良资产之一,广深铁路涉足资本市场已整整十年。广深铁路前身为广深铁路总公司,系铁道部下属广铁集团的全资子公司。1996年,广深铁路总公司以运输类主业资产发起成立广深铁路股份有限公司,当年5月在香港、纽约两地同时上市,募集资金折合人民币42.14亿元。这也是中国第一家铁路上市公司。上市后,外资H股股东持股广深铁路33.01%,广铁集团则是持股66.99%的惟一内资股东。 此次上市募集的42亿元资金,在广深铁路上市后两年内被用于投建铁路,很快使用殆尽。“好在广深铁路现金流很充分,不是大的项目不需要增发融资。”一位铁路行业分析师说。

《财经》记者了解到,早于1999年,广深铁路为投建广深四线铁路,拟募集36亿元资金,一度筹备在A股市场增发。增发方案于2001年就已提交证监会。至2002年3月,这项募资计划被调整为在A股发行不超过7亿股,募资约15.6亿元。但这次逶迤多年的增发努力最终落空,因为当时的国家计委有意让广深四线论证能否不用轮轨技术,建成磁悬浮铁路。论证多年未果,建造广深四线的项目批文迟迟未复,增发计划随即流产。

2004年,广深铁路再被列入A股发行试点。同年11月,广深铁路正式对外公告新的融资计划:计划发行不超过27.5亿股A股,募集资金用于收购羊铁公司所拥有的经营性铁路资产及相关业务。 羊铁公司为广铁集团全资子公司,管辖京广铁路南段,管界北起粤湘交界的坪石镇,南至广州市,铁路总长329.2公里。 业内对于收购前景的预期颇为乐观。广深铁路本限于一个线路单一的铁路公司,在收购广坪线后,可将广深线与广坪线连接起来,运营里程将由152公里扩展至481.2公里,其经营规模及客货运输空间将得到显著增长;同时可避免同业竞争,实现广深线和京广线广坪段客货运输的统一运营。 然而不曾料想,这一为各方期待的上市计划被拖延了整整两年之久。 两年重组路 广深铁路A股发行主承销商是中信证券。该公司项目负责人罗文锋在接受《财经》记者采访时表示,中信证券早在2004年5月即已正式介入广深铁路的A股发行计划。随后,又以财务顾问的角色牵头制订了广深铁路对羊铁公司的收购及重组方案。 当时,包括百富勤、瑞士信贷第一波士顿、普华永道等在内的12家境内外中介机构,都先后参与了重组方案的制订。至2004年10月,一份附有详细重组方案的《关于羊城铁路总公司资产重组方案的请示》被提交至铁道部。方案确定了“界定主辅资产、分离辅业资产、重组机构人员、规范管理关系”的基本重组思路。 广深铁路证券事务代表告诉《财经》记者,2005年初广深铁路已就收购羊铁公司举行上市聆听会,未料当年4月全国股改启动,所有公司上市均告暂停。至2006年上半年,广深A股上市又让位于诸多银行股的上市,直至当年底才最终获批。 “目前正在进行的重组,基本是按照2004年所设计的重组框架在操作。”广铁集团内部人士告诉记者。 脱胎于广州铁路局(广铁集团前身)下属分局的羊铁公司,向来是一家典型的国有铁路企业,除运营广坪线铁路外,还涉足旅游、商贸、建筑、房地产、饮食等行业。截至2005年末,公司总资产107亿元,净资产81亿元,当年实现净利润2.5亿元。 罗文锋介绍,在2004年重组方案出台之前,羊铁公司仍处于主、辅业混合经营的阶段。因此重组的第一步,是将羊铁公司的辅业资产与运输类主业资产进行划分。至2004年底前,羊铁公司的主辅业已全部分离明晰:总额22.59亿元的辅业资产连同4000名职工将被保留在羊铁公司,所有运输类主业资产和2.4万名职工则等待并入广深铁路公司。 重组的另一重要部署,是改变羊铁公司的“铁路运输进款清算方法”。铁道部对辖下各铁路局及其他铁路运输企业采取两种清算方法:对于铁道部全资所有的各地铁路局和铁路企业,执行“国有铁路企业清算办法”,即所有“国铁”的客货运收入进款统一上缴铁道部,由后者进行二次分配,各铁路局和“国铁”公司根据二次分配所获得的款项,确定各自的运营收入和成本;对于铁道部与各地合资建设的铁路企业,地方政府投资兴建的地方铁路企业,以及诸如广深铁路这样的股份制铁路企业,则采取“合资地方铁路企业清算办法”,其清算原则是“收入来自市场,提供服务相互清算”。 相比带有严重行政主导分配烙印的国铁清算办法,合资地方铁路的清算办法可相对真实地反映企业的运营能力。作为国有全资企业的羊铁公司,以往一直实行国铁清算办法,而为并入广深铁路做准备,自2005年1月起,羊铁公司已采取和广深铁路一样的相对市场化的清算方法。 如今,随着广深铁路51%的收购款打入羊铁公司账户,两年前拟定的机构重整和人员划拨终于再度启动。如今在广铁集团内部,广深铁路对羊铁公司的这番腾挪并未引起多少震动。“两年多来,大家在心理上早已经预先消化了这个事实,所以重整进展得非常平稳。”广深铁路董秘郭向东对《财经》记者说。 整合优化 广深铁路证券事务代表透露,羊铁公司辖下广坪线铁路运输业务收购价预估为103.6亿元,目前相关审计还在进行中,最终的收购价格将允许有10%左右的浮动。 “51%的收购款到位,从会计意义上意味着收购已经达成,可以办理资产过户手续。”广深铁路相关负责人对《财经》说。 据悉,德勤华永会计师事务所已对交易双方的资产进行了多轮审计,并在广深铁路支付51%收购款之后,对剩余待收购资产再进行审计,以确定该部分收购价格。“所有的收购程序和业务对接完成之后,还需经过最后一轮审计,才能说大功告成。” 目前,广深铁路正对所收购的原属羊铁公司的各类运输机构,按专业管理和经营的原则,从布局、设置和人员上进行重新整合,并对现有车站布局进行调整。同时,原属于两个公司的运输调度指挥机构和管理机构,将实行集中调度指挥和统一管理,并精简机构和人员。 “收购应该可以在一个半月之内尘埃落定,但后续的资源优化重组需要更多的时间。”广深铁路相关负责人预计。 作为中国首家在境外上市的铁路运输企业,广深铁路在铁路管理、公司治理方面已走在国内铁路行业前列,保持着每公里平均收入全行业最高记录。2005年,广深铁路主营业务收入达到32.13亿元,主营业务利润达到10.4亿元。 中银国际交通运输业分析师李攀认为,鉴于运力扩张已成为未来铁路运输行业收入增长的关键,广深铁路在收购广坪线后的整体发展将开始提速。预期在2007年4月开始的全国铁路干线第六次提速,以及未来广深四线铁路工程的完工,都将大幅提高广深铁路的运能。 但在业界看来,广深铁路长期的增长动力则来自于进一步扩张的可能性,即如何利用好海内外上市的融资平台。 “广深模式”前景 普遍的市场期待是,广深铁路将从其在中国铁路行业投融资改革的先锋地位中获益,并成为铁道部“北有大秦,南有广深”的两大融资平台之一。广深铁路收购广坪线的模式将被一再复制,令其继续在广东省境内和周边地区进行扩张。 2007年初召开的全国铁路工作会议上传出的消息,似乎强化了这种推测。铁道部提出铁路部门今年将进一步扩大股改试点,推动大秦铁路、广深铁路等上市公司实现再融资,继续推进新的股份制改造项目。 铁道部政策法规司一位官员向《财经》表示,广深在A股成功发行本身,已经证明了以收购铁路资产的方式进行融资的可行性。目前,利用广深铁路既有的平台再融资的方向也已非常明确,但具体操作方式仍未确定,须经过诸多决策程序。 “广深收购羊铁是一次成功的试点,但广深铁路有自身的鲜明特点,其融资模式仍处于探索期。”对于广深铁路接下来可能的收购对象,上述官员表示,所有被收购的铁路资产都必须符合“资产边界清晰,经营相对独立,管理基础较好,区域经济比较发达”的条件,“必须得到市场认可,投资者买账才行。” 国家发改委综合运输研究所研究员罗仁坚认为,目前业已上市或筹备上市的铁路运输企业,无一不是具有相对独立和单一的运输线路,以及相对完整和独立的清算环节。但在中国庞大的铁路系统中,由于实行网络化运营,大部分铁路资产的边界并不清晰,难以妥善解决与整个铁路系统的路网清算问题。 在广深铁路大股东广铁集团辖内广东、湖南、海南三省共有4426公里营业铁路。广铁集团旗下的铁路运输企业,除广深铁路,还有三茂股份、广梅汕铁路、石长铁路、粤海铁路等四家控股运输子公司,一家参股运输子公司,三家全资运输子公司。其中,由铁道部和广东省共同组建的广梅汕铁路有限责任公司总资产超过百亿元,是全国资产总量最大、广东省境内运营里程最长的一家合资铁路企业。 在进一步收购周边铁路资产的过程中,由铁道部最终控股41%的广深铁路,如何面对诸多合资铁路公司及地方政府投资铁路公司的竞争,也将是一道难题。 罗仁坚对《财经》表示,依据地域网域优势,广深铁路继续收购周边铁路资产能走多远,牵涉到两个问题:第一,有没有符合收购需要的铁路;第二,是否符合铁路总体改革方案。目前,对于中国铁路总体改革仍未形成一个确定方案。铁道部推送数家符合条件的铁路运输企业上市,是以点带面地推动铁路投融资体制改革的一种方式。“小块上市”推导下去的一种前景,是最终实现铁路部门的整体上市,继而对之前上市的子公司进行要约收购。 目前上市的铁路运输企业还只占整个中国铁路资产中的极小部分。未来若继续推广,则不可避免要涉及全国铁路网,触及铁路总体清算体系。■ 本刊记者李其谚对此文亦有贡献 爱华网

爱华网