随着全球通胀逐步取代次贷危机,成为时下世界各国关注的焦点,风生水起之中,各国央行的一举一动都将牵动着市场的每一根神经

□本刊评论员 倪金节/文

通货膨胀正在全球范围内上升,越来越多的经济学家和市场人士相信,全球通胀的浪潮已经袭来,世界各国央行的货币政策正面临着前所未有的挑战。 全球通胀成定局 2008年以来,包括发达国家、新兴市场国家、石油出口国家在内的世界上多数国家,都在开始为国内的高通胀而忧心忡忡。美国5月份CPI上涨4.2%,前5个月的核心CPI涨幅更是都保持在2.3%以上的高位。欧元区5月份CPI上涨了3.7%,为16年来的最高点,英国的5月份CPI增长3.3%。 俄罗斯、巴西等国的CPI更是长时间地保持着两位数,目前依然在高位运行。韩国、印度、印尼、新加坡、菲律宾和澳大利亚等国通胀水平也都创下了多年新高,中国最新公布的数据虽然较前几个月稍有回落,但物价随时面临着反弹的可能。目前,全球的通胀水平大约为3.5%,是近十年来的最高水平。 在全球通胀形势日趋严峻的背景下,各主要国家的货币当局势必将先后做出重要的抉择,全球的货币政策是否会由于通胀的陡然上升而发生根本性转向,将成为未来几个月最值得市场玩味的话题。毕竟,在去年今日,全球央行的主要任务是放松货币环境,以化解次贷危机可能招致的衰退困境。 随着全球通胀逐步取代次贷危机,成为时下世界各国关注的焦点,风生水起之中,各国央行的一举一动都将牵动着市场的每一根神经。而全球货币政策转向最终确定的标志,将是美联储和欧洲央行是否会选择加息。

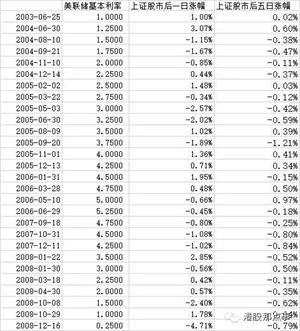

这两大央行的加息时序,不仅将决定全球通胀控制的最终效果,还将对美元汇率走向、通胀成本分担、国际资本流动乃至世界经济增长产生深远的影响。那么,欧洲央行和美联储谁将快人一步,成为新一轮升息周期的领跑者,这次“反通胀斗士”的王冠又将花落谁家? 伯南克PK特里谢 的确,通胀问题已成为当前世界各国央行大佬心头的一块“心病”,一方面次贷危机“余波未了”,经济增长疲软,依然面临衰退的风险,同时在全球大宗商品价格节节攀升的基础上,物价指数持续上扬。一着不慎,全球极有可能陷入“滞胀”的泥淖,目前在货币政策上的博弈就成为各国央行行长不得不面对的无奈选择。 伯南克自去年至今选择多次降息和美元贬值,以本国和世界通胀上升为代价,来避免经济衰退和换取经济复苏。在美元环境持续放松的背景下,欧洲央行只好按“息”不动,以兼顾按捺不住的通胀压力和衰退的风险,欧元的被动升值已影响到出口和经济增长,以意大利为首不少欧盟国家更是扬言要放弃欧元,回归本币。 看来,欧美央行都面临着不小的麻烦,货币政策何去何从,着实让特里谢和伯南克“费思量”。面对全球通胀,各国央行都不愿单方面率先采取升息这样的紧缩货币政策,各国都担心这样的单独行动,不仅不能抑制通胀,反而可能会牺牲本国的经济增长,成为美国次贷危机的“替罪羊”。 我们知道,本轮全球通胀高峰的来临,很大程度上与始自2001年的美元货币环境宽松,造成全球的流动性极度泛滥直接相关,2004年到2006年格林斯潘的17次提息也并没能有效地遏制住过剩的流动性。 更为糟糕的是,次贷危机以来,以美联储为首的央行通过降息、注入流动性,导致本就已经泛滥的流动性更为过剩,同时加上全球化带来的劳动力成本上升、消费升级、人口增加、能源短缺和农产品(爱股,行情,资讯)价格高涨等因素,全球的通胀终于在今年刚刚过去的几个月出现“脱缰奔跑”的走势,各国央行一旦出现大的决策失误,全球通胀继续恶化绝非危言耸听。一般来说,在全球通胀压力加大的背景下,谁对通胀的敏感性更高,谁就将首先祭起加息的大旗,实施更强硬的货币政策。历史经验表明,与美联储相比,欧洲央行具有更强的通胀敏感性,毕竟维持物价稳定是欧洲央行货币调控的唯一目标,也是欧洲央行这十年独立货币政策最为真实的写照。美联储的政策目标,往往具有多重性,在稳定物价水平和保证经济增长之间进行所谓的“相机抉择”,难以割舍。 值得称道的是,在次贷风暴恶化,美联储多次紧急降息以维系经济增长的情势下,欧洲央行出于遏制通货膨胀的考虑没有降息。而加拿大、英国等则跟随美国降息,通胀水平应声抬高,扮演了不负责任的角色。 我们注意到,6月1日,在欧洲央行成立十周年之际,特里谢再次重申稳定物价是核心目标,6月5日,特里谢在政策会议后发表言论更是直言不排除7月加息的可能性。现在的种种迹象表明,欧洲央行极有可能成为本轮反通胀的第一炮手,在其带领下,2006年夏季的全球央行加息的“一致行动”,或将在今年夏季再次重演。 白川方明的困境 近日,日本央行公布了5月份的货币政策会议纪要,承认了全球通货膨胀的风险已经升高,日本央行将密切关注国内物价及整体经济增长的情况。的确,由于能源及原材料价格、日用生活必需品价格的不断飙升以及企业重新定价带来的影响,日本经济增长正在放缓,并且还将持续一段时间。 从2007年2月,日本央行结束零利率至今,始终维持着0.5%的利率不变。在今年4月份,“难产”的央行行长白川方明上任后,鉴于对全球通货膨胀和日本经济走软的双重担忧,白川方明一直维持中性的立场,打消了接任风波中市场关于日本将加息或减息的诸多猜测。因此,在即将到来的加息浪潮中,可以肯定的是白川方明不会成为冲锋者,顶多是个“跟风”的角色。 从现在日本的经济形势来看,一方面,前不久大家期待的日本经济迎来复苏,目前可能将再次转向面临低迷衰退的边缘。日本政府近日公布的6月经济增长评估报告指出,“全球经济增长放慢、能源成本飙升,这两个因素将进一步抑制业已陷入停滞的经济增长”。 基于此,日本政府调低了经济评估,这也是日本三个月内首次下调经济预期,相比于政府5月的报告,日本经济看起来正陷入停滞的状态。 而另一方面,日本最近几个月的物价指标都在1%左右徘徊,通货紧缩是否结束依然难以确认,低利率水平更是没有下降的余地。虽然日本央行已经开始警惕全球通胀的威胁,但是加息又缺少很明显的通胀指标的支持。所以,面临着日本经济的停滞和通胀的飙升都将随时发生的现实,对于这位“书生气”十足的央行行长来说,所面临的挑战其实超过了伯南克和特里谢。毕竟,对于欧美各国来说,宏观经济的走势更为明朗。 中国央行何为? 6月中旬,汶川特大地震后的中国宏观经济运行数据相继公布。5月份的PPI同比上涨8.2%,增速比4月份加快0.1个百分点,创出42个月以来的新高,5月份CPI同比上涨7.7%,增速比4月份稍有回落。 一时间,通胀高峰是否已过就成为各方争论的核心。我们姑且不论通胀是否会逐月回落,单单就从央行最近的行动就可窥见其对通胀的态度。在数据公布前几日,中国央行打破常规,再次提高1个点的存款准备金,以显示其遏制通胀的决心。 这次的“不寻常”之举,再次证明在去年10次提高准备金和6次加息的基础上,央行的反通胀斗志至今丝毫未减。在前4个月外汇储备超过前几年全年水平的前提下,对其中隐藏的巨额热钱抱以多高的警惕性都不为过。 因此,一旦大宗商品价格继续上升,全球通胀持续恶化,中国央行届时也会毫不吝啬地挥舞起升息之棒,和全球各国央行一道将通胀扼杀在个位数的“襁褓”之中。

爱华网

爱华网