规模以上有色金属行业资产民资已超国资

记者 宋雪莲/北京报道

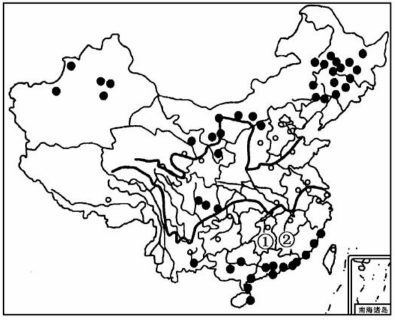

2月18日。据国家统计局公布,2008年1月份,工业品出厂价格同比上涨6.1%,其中有色金属冶炼及压延加工业出厂价格同比上涨4.7%,有色金属材料类购进价格上涨4.6%。 价格持续在高位运行,股票近日一度全线飘红有色金属行业经过几年“经济效益和企业实力的双增长”后,2008年依然有望引起投资冲动,并继续成为国家宏观调控的热点行业。 1月18日,中国有色金属工业协会副秘书长尚福山在中国非制造业PMI(采购经理指数)发布会暨宏观经济及热点行业分析会上表示,2008年国家依然要出台一些新的宏观调控措施,会给有色金属行业带来不同的影响,但除了差别电价的挤压效应外,紧缩的货币政策和严控“两高一资”产品出口等政策对有色金属行业的影响面却可能不足20%。 民间热钱继续涌动 进入新世纪以来,在国内经济持续快速发展的拉动下,中国有色金属工业出现了一轮快速发展的高峰,产业规模迅速跃升到世界第一位,并且成为目前世界上最大的有色金属生产国。 尚福山用“相当快”来形容有色金属近7年来的发展速度。据尚福山介绍,2007年,我国有色金属产品产量、进出口贸易额大幅增加。据初步统计,2007年我国10种有色金属产量将接近2400万吨,是2000年的3.06倍,年均递增17.32%;2007年进出口贸易总额预计为850亿美元左右,是2000年的5.94倍;2007年规模以上有色金属工业企业主营业务收入预计达到17500亿元,是2000年的8.02倍;实现利润预计1300亿元,是2000年的19.60倍。“资产总额超过100亿元的企业也由2000年的1家增加到16家。” 市场价格的高升让有色金属行业吸引了大批民间投资者,河北省某县的一位矿长告诉《中国经济周刊》,仅在他们地区就有十多家民营的矿企,这些矿企的投资者或者是房产商,或者是各地的游资。另外还有价值近2个亿的两个矿山正在广泛征求合作者,前来洽谈的人几乎都是民间资本。 尚福山提供的数据也能证明民间的投资热情:2007年末,我国规模以上有色金属工业企业资产总额为11200亿元。其中国有控股企业达到5265亿元,虽然是2002年的2.14倍,但是占总资产比例已经由2002年的67.3%下降到2007年的47%;而集体、私人及外商等控股企业则达到5939亿元,是2002年的4.99倍,占总资产比例由2002年的32.6%上升到2007年的53%。 “众多资金流向矿业开发,不仅在西藏以及我国周边国家和地区探明开发了一批新的矿山,甚至让一些呆滞资源变成现实资源。”尚福山说,“近几年的矿业开发热的确为我国的将来奠定了一定的资源基础,但是也要看到,热钱炒铜、炒铝等投资冲动依然没有解决,仅2007年1-11月,有色金属工业(不包括独立黄金企业,下同)就累计完成固定资产投资1424.68亿元,比2006年同期增长42.75%。” 80%企业不受财税调控影响? 在有色金属产业规模不断扩张的同时,中国有色金属工业的结构性矛盾也日益突出。“特别是产业发展面临的资源、环境压力越来越大,已经对可持续发展形成威胁。” 尚福山谈到,几年前他们去甘肃调研,“某铝厂多少年都生活在雾气沼沼的环境里,在远处根本看不见还有一个工厂在那,只有车开进去了才能看见。” 尚福山告诉记者,有色金属行业属于国家限制的“两高一资”(高污染、高能耗和资源性)行业,为了防止过度发展,国家出台了一系列调控政策措施,运用行政的手段,从土地审批、环保检查、融资控制、差别电价等多方面打压行业的盲目建设和落后产能的重启。 2007年7月1日起,财政部、国家税务总局关于调低部分商品出口退税率的通知亦开始实施,其中对有色金属的调整力度相当大,包括锌、镍、铅、锡等金属制品退税均由此前的8%-13%下调至5%。同时,非合金铝条、杆、型材、铝丝等制品退税全部取消。 而早在2006年11月1日开始,国务院关税税则委员会就对铜、镍、电解铝等11项有色金属初级产品的出口暂定税率予以调整,税率暂定为15%,此前这些产品的出口税率分别为5%-10%不等。

国家对有色金属行业的调控不可谓不严厉。“2008年的宏观调控肯定还会出,”尚福山说,“力度还会加大。” 但目前来看,似乎各项政策的影响并非都能产生力度。 “取消地方优惠电价,实行差别电价,对有色金属行业的影响还是巨大的。”尚福山说,“以电解铝为例,一吨电解铝需要用电1.5万度左右,涨一分钱吨成本就要增加150元,国内大部分地区电涨价五分,成本增加750元,而山东涨了一毛五,成本增加更多。挤压铝行业的效益非常大。” “不过从紧的货币政策、严格控制信贷规模以及严格控制‘两高一资’产品出口的政策对有色金属行业的影响却有限。”尚福山告诉记者,从有色金属行业的资金来源渠道来看,紧缩的信贷政策对国有企业的影响会很明显,但是对民营企业或者上市公司的影响则不大。有色金属行业外商投资的比重就达50%,而真正从银行贷款的企业不足总数的20%,70%—80%左右的企业资金是自有资金或其他方面的资金。另外,即使国家限制出口,但是企业也会想出各种办法规避和利用政策,比如铝锭出口加了关税,但是铝材没有,就粗加工成铝材再出去。“可以说,70%—80%的企业是难受调控的。” 对此,金瑞期货的分析师王丹平却有不同的看法,她告诉《中国经济周刊》,国家的宏观调控对有色金属的上中游企业还是有抑制作用的,国家控制新上项目,民企上项目几乎都不会获得批准,新增产能必然回落,应该不会投资过热。但从他们的统计数据来看,去年年底就已经从有色金属的消费量上感到企业的资金紧张了,“消费量在下降,就说明资金紧张。” 她还告诉记者,铜和铝比起来,电解铜的耗电量每吨只有750度,所以差异电价对铜企的影响也不大。 能源安全不容忽视 据尚福山介绍,我国的有色金属产业水平近年来得到了迅速提高,“原来我们的地铁列车车厢板都是进口的,而自主开发了世界首台万吨级油压双驱动铝型材挤压机以后,高速列车、地铁等用铝材基本都实现了国产化。我国有色金属企业的8个品种46个产品也获得了国际通行证,产品质量不次于欧美。但由于我国的铜精矿、铅精矿等都需要大量的进口,因此受国际金融环境的影响也较大,所以要把国内和国际两个市场结合起来考虑,来积极应对可能出现的各种风险和挑战。” “有色金属行业是贸易逆差行业,去年的逆差额就在300多亿元,而进口大部分都是原料和制成品,且集中在铜和铝原料上。”像拥有中国1/3矿山铜产量的江西铜业(爱股,行情,资讯)集团,资源自给率也只有40%多。国内冶炼行业对铜精矿进口依存度更是高达70%,仅次于铁矿石。“国际市场石油、铜精矿等初级产品价格继续走高,以及各国能源领域的争夺加剧和跨国并购活动的更加踊跃,都会对我国能源安全产生不利影响。” 市场的冲击让更多的有色金属企业必须积极谋求海外战略合作,以充分利用国内外两个市场、两种资源规避原料市场的风险。“中冶和江铜在阿富汗开发的铜矿目前探明储量已达1600万吨,后续可以发展到2000万吨,而我国建国以来的铜的保有储量才只有6000多万吨。这四分之一的储量,意义非同小可。” 备受业内外关注的“两拓”并购案(2007年11月8日,总部位于澳大利亚墨尔本的全球第二大铁矿石企业必和必拓向其竞争对手——总部位于伦敦的全球第三大铁矿石企业力拓发出收购意向)目前也仍处于胶着状态。尚福山介绍,“两拓”一旦并购成功,将会成为控制世界铁矿石、煤、铜、铝和铀等自然资源的矿业巨无霸。“合并后的新公司将控制全球海运铁矿石的37%,全球铝产量的15%和铜产量的13%,这对全球主要矿产资源供应格局都将产生重大影响,使我国进口铜精矿加工费的谈判话语权大大减弱。”

爱华网

爱华网