系列专题:直面金融危机

储贷、长期资本和次贷危机反思录

Popular Delusions and Madness of the Crowds:To Understand the Current Credit Crash,Reflect those Crisesin the History从人类历史上最早几次金融危机—法国“密西西比骗局”(Mississippi Scheme)、英国“南海泡沫”(South Sea Bubble),及荷兰“郁金香疯狂”(Tulipomania),到今天的次贷危机,我们从中找到的共性是人群的妄想与疯狂:在社会行为方面,两个聪明人加在一起,其理性行为能力反而会产生一种1加1小于2的情形—甚至不仅小于2,往往还会小于0。

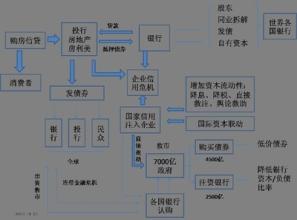

触底?反弹? 次贷危机再探SoThey’ve Hit Rock Bottom。NowWhat?文/韩松当坏消息变成好消息When Bad News Is Good News 4月是华尔街上的玩家们发布2008年一季度数字的时候。不足为奇,已经发布季报的机构—摩根大通、花旗、美国银行、美林、美联、富国、瑞银、苏格兰皇家银行、华盛顿互惠、瑞士信贷等等,无不出现损失增加或业绩滑坡、以及资产减记或坏帐拨备进一步增加的状况,摩根大通、美林、美联、苏格兰皇家银行、雷曼兄弟、华盛顿互惠等纷纷推出增发计划以补充资本金……没有一条好消息。 然而市场的反应却有些超常:瑞银宣布再减记190亿美元,股票大涨;摩根大通宣布一季度利润同比下降50%,股票大涨;前一段时间谣传可能“要出事”的雷曼原定增发20亿美元,结果在市场的积极反响中募集了30亿;华盛顿互惠也似乎毫不费力地从私募股权投资者手中募集了70亿美元……,整个金融板块大涨,带动道指攀升;10年期国债收益率下降,信贷市场似乎在恢复。 差强人意的业绩竟成了利好消息,应该只有一种解释:市场信心开始恢复,感觉阴霾即将散去。或者用美国人习惯的说法,已经触到“岩石底”(rockbottom),要开始反弹了。“最坏的已经过去”,雷曼兄弟董事长兼首席执行官RichardFuld评论道。 顶级私募股权投资基金应是直觉最敏锐的市场参与者,他们近期的表现似乎也印证了市场的乐观判断:也是在4月,百仕通(Blackstone)、德州太平洋(TPG)和阿波罗(Apollo)有意从花旗购买120亿美元的杠杆贷款,似乎预示着杠杆贷款二级市场有望恢复;以德州太平洋为首的私募股权投资者为华盛顿互惠注入70亿美元资本金,而华盛顿互惠应是遭受次贷危机打击最烈的金融机构之一,因其业务高度集中于住房按揭贷款;以擅长抄底收购便宜公司而闻名的亿万富翁投资者WilburL。Ross则有一个更雄心勃勃的计划:收购若干财务状况不良的小型地区性银行,将其整合到其旗下已购置的从事房贷相关业务的公司中。Ross称,若干中东投资者已表示愿意参与他的计划,他将飞往阿布扎比同投资者讨论约100~200家他认为值得投资的金融机构。 回到一年前的4月,本刊的一次编辑会议上,我们谈到了一起在当时发生在美国、还不那么起眼的“小”事件:一种专门发放给资信较差的低收入人士的住房按揭贷款好像出了点问题。“Subprime”该如何翻译?为什么我们应该关注?说不清,只是感觉这桩小事似乎有可能演变为“新世纪第一场信用危机”,也许是全球性的,也许只是在美国。当时没有证据支撑我们的判断,我们采访过的美国金融业界人士共同的说法是:房贷只是美国金融体系的一部分,次级房贷在整个房贷市场中更只是一小部分,看不出这种小问题怎么有可能进一步扩散。其时,美国第二大次级房贷公司新世纪金融(NewCenturyFinancial)刚刚申请破产保护。从我们第一次报道次贷危机—2007年本刊5月号封面故事《冲动的惩罚:美国次级房贷危机探秘》—以来,我们目睹了这桩“小事”果然愈演愈烈,愈来愈引发全球媒体的关注,进而被说成是大萧条以来最为严重的金融危机。我们也持续不断地报道着危机相关的事件、机构、人物与趋势。 我们预言过,危机将会对美国的金融监管体系产生影响,推动变革。变革之一将针对当前美国房贷业务中盛行的“发放-分销”模式,再有就是更大程度地从“基于规则”(rule-based)的监管转向“基于原则”(principle-based)的监管(见本刊2007年10月号环球栏目《冲动渐息,惩罚未已:美国次债危机再探》)。这一预言已为保尔森于2008年3月底公布的《金融监管架构现代化蓝图》(BlueprintforaModernizedFinancialRegulatoryStructure)所证实。 但现在预言危机是否已经或行将结束还稍嫌有点早,恐怕还要看美国经济的整体走势,以及下一个季度各大金融机构的报表。分析人士一般认为,美国经济也许不会出现严重衰退,更有可能在比较长的时间内徘徊于低谷。换句话说,即便美国金融业因次贷危机而带来的损失的确已见底,但实体经济不景气还会继续给金融机构业绩带来压力。现在的问题是,压力到底会有多大?各大银行为诸如信用卡、车贷、房屋净值贷款等提留的坏账拨备是否足够? “现在就开始歌舞升平、以为好日子又回来为时尚早”,在发布第一季度季报时,美国银行董事长兼首席执行官KenLewis如是说。 毕竟,坏消息能够变成好消息的前提是,市场相信不会再有坏消息。因此,当前市场正在恢复的信心离危机的进一步恶化,中间其实只隔着下一轮消息——好的,还是坏的? 两篇值得一读的文献 索罗斯显然不认为危机已经或行将结束。2008年4月,乔治索罗斯的第10部著作《金融市场新范式:2008年信贷危机及其意义》(New Paradim of Financial Markets:The Credit Crash of 2008 and What It Means)付梓。该书电子版已在网上有售,印刷版将于2008年5月12日全球首发。 “我将这(次贷危机)视为我有生之年所经历的最大的金融危机”,在其俯瞰纽约中央公园的办公室里,索罗斯这样告诉来访的《纽约时报》记者。危机的成因,照索罗斯的说法,是过去20多年中一直涨大的“超级泡沫”终于破灭。索罗斯指责监管当局坐视房地产与按揭贷款泡沫而不顾,并预言,不太久远的未来,美元将失去世界主要货币的地位,美国人想要借钱将变得更难。 这不是索罗斯第一次预言“世界末日”。1998年亚洲金融危机后,索罗斯出版了《全球资本主义危机:濒危的开放社会》(The Crisis of Global Capitalism:Open Society Endangered),预言了一次“全球经济崩溃”,只是到现在如他所预言的崩溃尚未发生。作为一位出色的交易员,这次索罗斯并未忘记“对冲”一下自己的末日预言:“我完全可能被证实为错误。我要说,我就像那个3次喊出狼来了的孩子。” 我们似乎有理由认为,此类耸人听闻的危言不过是这位有些过气的昔日金融巨擘不甘心就这样淡出人们的视线,为着自己的生前身后名,兜售着那套被学界正统视为“野狐禅”的“反射理论”(reflexivity)—亦即经济受人类的行为及行为偏差会影响,而不像正统经济理论所认为的那样总会达到某种均衡,希冀着后世不仅将他视为一个出色的交易员,更是一位伟大的思想家。本刊编辑尚未有幸读到索罗斯的这本书,自然无从置喙。不过,在本刊编辑看来,如果读者希望更好地了解当前的危机,两篇文献特别值得一读。 一是瑞银集团(UBS)2008年4月21日公布的《关于瑞银集团资产减记的股东报告》(Shareholder Report on UBS’sWrite-Downs),报告全文可在瑞银网站上下载,长达50页,经毕马威会计师事务所(KPMG)审计。这份报告是瑞银提交给瑞士金融监管当局EBK的一份报告的“综述版”—提交给EBK的报告长达400页,涵盖20位律师的调查发现,堪称迄今为止所有在次贷危机中遭受打击的金融机构关于为何及如何蒙受损失的一篇最为详尽、最为诚恳的“忏悔录”。从中我们可以知道,这家素来以稳健的资产管理业务而蜚声世界的瑞士第一大银行何以成为此次危机的最大输家之一—共计减记资产380亿美元,仅次于花旗集团的409亿美元,相当于将2004年以来的所有利润全部赔进去。

报告将瑞银的不幸归咎为三大类因素:投行部门一门心思只想着“增长”;风险控制部门所依赖的风险计量指标本身有缺陷;以及集团的企业文化。刨掉各种术语和数据,再发挥点想象力,读者完全可以将这份报告当成一篇侦探小说,关于无法无天的银行业务及无法无天的银行家。尽管照托尔斯泰的说法,不幸的家庭各有各的不幸,但瑞银的不幸故事还是对我们理解这次危机颇有裨益。另一篇文献更为古老,初版于1841年,题为《关于群氓的非同寻常的流行性妄想与疯狂的回忆录》(Memoirs of Extraordinary Popular Delusionsand the Madnes sof Crowds),作者CharlesMackay是19世纪的苏格兰歌词作家、诗人、媒体人,及文豪狄更斯的同事。在本书最初的几章中,喜欢金融史的读者可以发现人类历史上最早几次金融危机的故事:法国“密西西比骗局”(Mississippi Scheme)、英国“南海泡沫”(South SeaBubble),及荷兰“郁金香疯狂”(Tulipomania)。笔触充满机趣与幽默,时常让人忍俊不禁。 更为重要的是,作者将金融危机同人类的其他大大小小的非理性活动,诸如十字军东征、猎巫、人类之沉迷于算命及炼金术、男士们是否留胡子的时尚变迁等,放在一起,让我们看到,这些看似风马牛不相及的经济、社会、宗教及时尚现象背后的共同之处:理性的个人一旦凑在一起,变成群氓,就会表现出一种投机性狂热与旅鼠投海似的自毁性行为。 虽然是100多年前的作品,但如果回想一下近期发生在金融市场的各种事件,从1929年美国股市崩盘、1980年代的垃圾债、1990年代的互联网泡沫,到今天的次贷危机,我们总是会感觉似曾相识。 20年来目睹之危机 关于次贷危机的相关问题,该报道的都报道了—从理性的分析到阴谋论,不一而足,我们多少都有些“审美疲劳”了。更详尽的技术分析,诸如CDO之类的产品究竟如何做成、如何定价、标普、穆迪和惠誉们当时何以为这些今天被看成垃圾的东西给出AAA评级,通行的风险管理手段如VaR之类到底该如何改进等等,恐怕还要再等些时日方才真相大白。 现在不如回顾一下此前近20年来在美国发生的另外两次危机:1980年代的储贷机构危机(savings&loancrisis)和1998年的长期资本管理公司(LTCM)危机。选择这两次危机,原因之一是它们同我们今天正在见证的这场危机不乏平行之处: 储贷危机中,美国储贷机构在不具备相应风险管理能力的情况下,大肆开展新型业务,结果在利率环境发生逆转、房地产泡沫破灭的背景下,整个行业几乎灰飞烟灭,最后由政府用纳税人的钱“保释”出来。听起来是不是很像此次次贷危机的成因? 长期资本管理公司事件中,为世人艳羡不止金融“火箭科学”,被证明经不起一场再传统不过的“流动性迁徙”(flighttoliquidity)的压力测试,而其庞大的金融杠杆、众多交易对手,使其崩溃有可能摧毁整个金融体系,迫使美联储组织金融行业出手挽救。听起来是不是很像次贷危机中联储促成摩根大通收购贝尔斯登? 这两次危机离我们并不久远,本应被业内诸公清晰地记取—说“本应”,是因为有迹象表明人们并未记取。就说我们刚刚提到的瑞银集团。1998年,因长期资本管理公司崩溃及相关事件,瑞银的前身之一瑞士联合银行(UnionBankofSwitzerland)遭受巨额损失,被其国内同行瑞士银行公司(SwissBankingCorporation)收购,成为今天的瑞银集团。这样的“濒死体验”之痛楚不可谓不深,但在次贷危机中,瑞银依然损失累累。 想要找到原因,也许我们还是在重温一下CharlesMackay关于人类行为的观察:在社会行为方面,两个聪明人加在一起,其理性行为能力反而会产生一种1加1小于2的情形——甚至不仅小于2,往往还会小于0。

爱华网

爱华网