由于银行股占权重股总数的四成,股指的大跌当然要“怪罪”于银行股。然而,看了下面的文字,或许你会给银行股一个理性的评价

文/尹中立

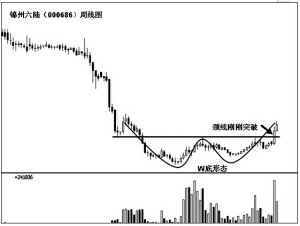

自中国平安推出巨额融资议案以来,银行股大跌20%以上。从表面看,是平安融资惹的祸,但占权重近四成的金融股集体大跌,就不是这个简单的原因能够解释清的了。 基金的集体失误 本轮股市的调整是从2007年10月16日开始的,但银行股的下跌从2008年1月14日才开始。在三个月时间里,股指最大跌幅达20%,但银行股跌幅甚微,有些银行股还创出了新高。说明在此期间,基金减持了其他股票而增持金融类股票。 这段时间,不仅国内股票市场一直下跌,国际市场也被美国次贷风波折腾得焦头烂额。欧美很多银行深陷其中,投资者担心损失继续扩大,纷纷抛售银行股。与此相反,我国银行股却成为弱市中的救命稻草,这明显是基金的集体错误所致。 资料显示,截至2007年9月底,有176只基金持有招商银行股票,持股数量占流通股的55.17%,持股总市值994亿元。上交所2007年11月5日的分类账户统计,基金、券商、QFII三类机构共有481家持有该公司股票,占其流通股的72.13%。基金增持的份额明显增加。 基金看好银行股的主要原因,是银行股在2007年前三季度出色的业绩表现。银行股2007年前三季度总体业绩同比增长超过60%,尤其是大银行的表现普遍好于市场预期。仔细分析,导致银行股业绩飙升的原因主要有两点:一是由于2007年央行连续提高利率,但活期存款利率却一直没有提高,很多股民将存款转为活期,以备炒股之用,致使存贷利差增加。二是非利息收入大幅度增加,主要是卖基金的收入。2007年,基金规模增加了2万亿元,主要是通过银行销售。资料显示,工商银行和建设银行在2007年前三季度卖基金所得都超过120亿元。 如果这样的业绩表现在未来可以保持的话,我们没有理由不看好中国的银行股。但是,其业绩拐点在2007年第四季度出现。 由于国家宏观调控的加强,银行贷款受到严格约束,其增量将十分有限,不排除有下降的可能。因此,第四季度银行利差收入环比大幅度减少已成定局,而非利息收入的增长,与股市行情的关系更加直接。基金的销售从2007年第四季度开始进入低潮期,2008年也难以再现2007年的辉煌。因此,银行非利息收入从2007年第四季度开始,同比及环比都将大幅度减少。 花旗巨亏将A股拉下水 花旗银行于2008年1月16日公布,受累于近180亿美元的次贷相关资产冲减,该行在2007年第四季度巨亏98.3亿美元,为花旗有史以来最大的季度亏损,也超出了此前市场最悲观的预期。受此影响,全球股市大跌,A股市场也不例外,上证综指继1月16日大跌150多点后,17日再跌130多点。 花旗巨亏将A股拉下水,直接的传导渠道是H股市场。自2007年11月以来,香港恒生指数四个月下跌幅度近30%,尤其是银行股跌幅巨大,工商银行、中国银行、建设银行的股价跌幅都超过30%。毫无疑问,银行股的下跌与花旗等银行股在次贷危机中的表现直接相关。 受次贷危机影响,花旗的股价已经跌至近净资产,市净率到了1倍左右。花旗的股价下跌,使不少套利资金从中资银行股撤出,因为从估值的角度看,中资银行股比花旗股价贵很多,花旗的市净率为1倍,而工商银行等一度超过4倍。显然,卖出中资银行股,买进花旗股票是不错的套利机会。 于是,我们看到,自2007年11月以来,在香港上市的中资银行股一直处在下跌状态,H股的下跌直接影响到A股市场的表现。就在境内媒体憧憬8000点或10000点时,这些银行股一直欲振乏力,疲态尽现,原因就在于H股的不好表现。这是花旗巨亏对A股市场的直接影响。 美国次贷危机 挑战金融股估值体系 境内市场对银行股的估值倾向于市盈率法,看重每股盈利能力及利润的增长速度。但国际市场对银行股的估值则倾向于以市净率为标准,大银行的估值一般为市净率2倍左右。其中的差异来源于境内市场与国际市场对金融业理解的差异。 花旗巨亏事件使我们清醒地看到,金融业与一般实业有本质的不同。应该承认,花旗的历史是辉煌的,花旗的各项经营指标在全球同行中名列前茅。但是,再优秀的银行也难免有马失前蹄的时候,因为银行业是经营风险的行业,宏观经济的波动,风险最后都会转移到银行。尤其像我国以银行融资为主,银行的风险更大。如果看不到银行业的本质特点,就不能给银行股准确定价。 在美国股市历史上,发生过无数大大小小的金融危机,银行股也经历了无数风雨洗礼,投资者十分清楚银行业的风险。由次贷危机所导致的花旗巨亏事件,只是历史的重演而已。有一个有趣的现象,在欧美国家,银行类的上市公司总是想方设法给自己头上罩一个“非银行业”的帽子。因为市场对银行类公司的估值水平一般低于制造业,比新兴行业的估值更是低很多,一家上市公司一旦被市场认定为是银行类公司,定价水平将难以摆脱这个“魔咒”。 如今,花旗市净率只有1倍左右,而我国三大国有商业银行的市净率依然在4倍左右,我们不能再漠视如此之大的定价差距。 由于我国依然处在经济转轨阶段,经济改革的成本实际上有很多要由银行承担。因此,银行要给投资者带来丰厚的回报是有疑问的。我们不妨回顾一下改革开放以来我国银行业的经营情况,在工商银行、中国银行及建设银行上市之前,国家给它们剥离了数万亿元的不良资产,动用国家外汇储备才勉强凑足了其注册资本。由此可见,我国商业银行的风险之大。

如果将视野再扩大些,将银行的经营放在我国金融业改革的大背景下考量,则情况更加不妙。未来的金融改革趋势有两点是十分肯定的,一是利率的市场化趋势,二是直接融资的比例将大幅度增加。 利率市场将迅速降低目前利差不合理的情况,接近4%的利差是银行业表现良好的基础。但这样的局面随利率市场化步伐的加快将逐渐消失,在流动性过剩的背景下,银行利差可能会降到2%左右。 直接融资的扩大又称为“脱媒”(金融非中介化),脱媒的过程实际已经开始。2007年,银行业在脱媒的过程中意外地享受到了好处(即非利息收入的大幅度增长),但这样的好处是一次性的,接下来将是痛苦的考验。在美国,脱媒过程经过了三十年,银行在此过程中经历了十分艰难和痛苦的煎熬。中国的银行业显然对此毫无心理准备,非利息收入暂时的大幅度增长,像迷魂药一样掩盖了金融结构变革给银行业带来的真正痛苦,同时,也让众多机构投资者被假象所蒙蔽。 尹中立 中国社会科学院金融所 从平安和浦发再融资看金融股估值 价格是市场最主要的信号,当价格不合理时,市场就一定会通过自身的方式进行调整。股价高估,上市公司就一定会发行股票,大股东就会倾向于将手中的股票卖掉。时下热议的“大小非减持”和“巨额融资”其实是同一个问题,根源就在于目前的股价太高。假如股价偏低或基本合理,这些问题就不成为问题了。 因此,无论我们的估值方法和体系看上去多么完美,错误的方法和体系一定是经不起市场检验的。平安和浦发的再融资之所以产生如此巨大的冲击,最本质的原因,是它们彻底摧毁了对金融股的估值体系和方法。 对平安和浦发进行任何道义上的指责都是没有意义的,这是市场规律,罪魁祸首应该是市场本身,是市场把股价炒得太高了。能够阻止类似平安“恶意圈钱”行为的最有效方法,是将股价修正到合理的水平。

爱华网

爱华网