对地产公司使用NAV估值法盛行,已大有取代PE、PB一统天下之势!但细致研究发现,资本市场并未完全随之起舞:既有NAV溢价的公司,也有NAV折价的公司,这究竟是为何呢?

杜丽虹/文

2003年以来,随着中国房地产价格不断攀升,房地产上市公司的估值问题也成为市场关注的焦点,招拍挂后地价上升更引起了投资人对地产公司土地储备的关注:土地储备成为地产企业的最重要资产之一。随之而来的是,净资产价值(NAV)估值法盛行,并逐步取代了市盈率法(PE)和市净率法(PB),成为地产行业的主流估值方法。 所谓净资产价值法,是指在一定销售价格、开发速度和折现率的假设下,地产企业当前储备项目的现金流折现价值剔除负债后,即为净资产价值(NAV)。具体来说,开发物业的净资产值,等于现有开发项目以及土地储备项目在未来销售过程中形成的净现金流折现值减负债;投资物业的净资产值,等于当前项目净租金收入按设定的资本化率折现后的价值减负债。 NAV估值法误区 NAV估值法的优势在于它为企业价值设定了一个估值底线,对内地很多“地产项目公司”尤为适用。而且NAV估值,考虑了预期价格的变化、开发速度和投资人回报率等因素,相对于简单的市盈率比较更加精确。 但NAV估值也有明显的缺点,即NAV估值度量的是企业当前有形资产的价值,而不考虑品牌、管理能力和经营模式的差异,即只以当前资产规模来确定公司价值,而没有考虑企业能力贡献。结果,NAV估值的盛行推动了地产企业对资产(土地储备)的过分崇拜。 2007年上半年,保利地产新增土地储备300多万平方米,半年总资产增长91%;金地集团前7个月增加土地储备160万平米,是去年全年的两倍多;招商地产在2007年上半年增加土地储备170万平米,并在10月拿下了成都5000亩土地的一级开发;首创置业展开全国布局,11月斥资45亿元在天津购入两个项目、在西安购入一个项目,新增土地储备247万平米;北辰实业在长沙天价拿地,不到两个月以100亿元收购82万平米土地;富力地产夺下广州地王;深圳控股半年新增权益土地储备650万平米…… NAV引领下,很多地产企业都参与到了这场土地储备的竞赛中来。地产企业形成了NAV“崇拜”下的新生存模式:储备土地-做大市值-融资-再储备土地。 但是,在追逐NAV增长的过程中,一些地产企业却也出现很多困惑。 折价溢价各有不同 作为一家地方性多元化控股集团,深圳控股在经历了上市之初的红筹股热潮后就陷入了低谷。2006年,公司制定了聚焦房地产的新战略,先后砍掉了电力、有线电视和其他制造企业等多元化产业,并计划出售高速路、港口等产业,以便集中大量资金购置土地,专心做大地产业务。

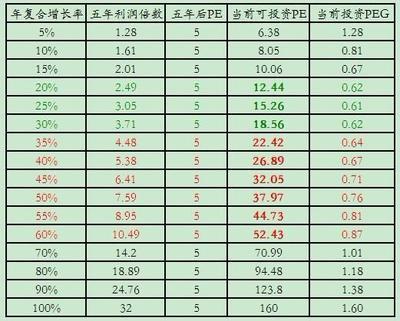

在资产剥离的现金推动下,深圳控股土地储备规模从2006年初的300万平米增加到目前的1400万平米(权益面积1000多万平米),仅2007年上半年就增加了权益土地储备650万平米,加上70万平米的出租物业,其土地储备规模已堪比保利等大型地产企业。 资本市场也对深圳控股的聚焦战略做出了正面反映,但并没有给这些大量的土地储备以充分估值。实际上,深圳控股5.92元股价仅相当于NAV价值的79%。深圳控股每平米土地的折现价值在资本市场上被打了个八折,以至于深圳控股的董秘在推介会上直言“我们(股票)的特点就是便宜,我们受到了不公平的待遇。” 低估值限制了深圳控股的融资拓展。为了实践自己股权融资后稀释效应不超过10%的承诺,深圳控股2007年的发行计划被限定在总股本的6.5%,但为了应对宏观调控下贷款的紧缩,并实现自己再增加300万平米土地储备的计划,深圳控股需要更多的外部资金。2007年中期,深圳控股银行贷款已接近百亿元,净负债权益比达到71.6%,高于同行。深圳控股面临发展的瓶颈。 同样的事也发生在首创置业身上。作为一家北京地产企业,2005年首创置业制定了全国化的发展战略,此后开始大规模储备土地,先后在天津、太原、无锡、成都等地购置土地,2007年伊始更提出了年内计划新增土地储备500万平米的目标,11月拿下天津和西安项目后,土地储备已达990万平米,两年时间翻了近两倍。 但资本市场对于首创的变化同样没有给予充分认同,市净率不到1.5倍,5.85元的股价相对于公司2007年的预期NAV折价6%,相对于公司2008年的预期NAV折价22%! 此外,绿城中国在上市一年时间内土地储备增加了一倍,从800万平米上升到1600万平米,是2006年实际销售面积的20多倍。在以35亿元高价夺得杭州地块后,绿城中国次日即被穆迪调低评级展望,从“稳定”降至“负面”,并遭受淡马锡全面抛售。在绿城宣布将进一步增加在上海的土地储备后不久,花旗将其评级由“增持”调低至“持有”,而13.56元的股价更是较2007年预期NAV折价28%,较2008年预期NAV折价近半! 与上述企业的NAV折价相反,同是香港上市公司的碧桂园,9.72元的股价较2007年预期NAV溢价98%,富力地产33元的股价较2007年预期NAV溢价62%,较2008年预期NAV溢价32%,华润置地18.54元股价较2007年预期NAV溢价48%,较2008年预期NAV溢价17%…… 在A股,尽管由于牛市行情,多数地产公司都是NAV溢价的,但溢价幅度却有很大差异。万科31.55元股价较2007年预期NAV溢价124%,较2008年预期NAV溢价85%,栖霞建设21.4元股价较2007年预期NAV溢价17%,较2008年预期NAV溢价-4%,而华发股份、金融街当前股价相对于2008年的预期NAV则是折价的。 为什么有的地产公司是NAV溢价的,有的公司却是NAV折价的呢?相同的土地储备为什么有不同的资本市场评价? NAV不是价值决定因素 图(1)和图(2)分别是A股和香港上市内地股的NAV溢价情况。由图可知,不同企业的NAV溢价率差异非常大。 可见,NAV并不是企业价值的决定因素,它甚至不是企业价值的底线:对于那些激进扩张、存在资金链断裂风险的企业,当前土地储备的价值可能不能顺利实现,真实价值是NAV价值的折扣;而对于那些有品牌和管理能力的地产企业,持续经营的价值要远远高于当前项目的贴现价值。 NAV所不能反映的品牌、能力和商业模式,才是企业真实价值的决定因素。 NAV溢价的影响 相同的NAV,资本市场给予了不同的评价,而这种评价又进一步影响了企业的发展潜力。万科投入1元钱,在资本市场上可以卖到8元(万科市净率接近8倍),而每平米土地储备的折现收益在资本市场上可以获得100%以上的溢价——在高溢价的支撑下,企业可以利用资本市场的贴现功能来实现高速扩张。 与之相比,金融街每平米土地储备的折现收益只能换取15%的资本市场溢价(相对于2008年的预期NAV甚至是折价的),资本市场的贴现放大效应很弱。 从某种意义上讲,此时企业的股权融资行为,就相当于把当前持有的土地资产与应收账款按票面值抵押给了股票投资人,而股权融资的作用也仅在于解决了宏观调控下银行贷款难与预售难的问题。 至于首创置业,每1元钱投入,在资本市场上只能支撑1.5元的市值,每平米土地储备的折现收益非但不能获得资本市场的溢价,还要被折价10%以上。 此时,企业的股权融资行为是在透支未来的收益,非但不能加速扩张,长期看将由于股权的过度稀释而减损企业的扩张潜力。实际上,包括深圳控股在内的一些NAV折价严重的公司,已经开始考虑出售部分土地资产来融资,因为这些土地在产品市场的估值甚至高于在资本市场的估值。 NAV溢价的公司,越扩张越轻松;而NAV折价的公司,越扩张资产负担越重。那么,如何才能打造NAV溢价呢? (备注:为了统一地价预期和折现标准,本文中NAV数据均取自中金公司三季度房地产投资策略报告;文中股价均为11月30日的收盘价)

爱华网

爱华网