未来一段时间内负利率的情况将会有所加深,这将对国内的投资和消费起到一定促进作用,由于投资目前是宏观调控重点,因此消费的成长最为看好,制造业的农副产品加工、家具制造、木材加工和服务业的房地产业、超市零售、百货零售、航空运输业的景气度都会有所提升。

杨帆 王晓辉

通胀上升,利率下降 美国疲弱的消费数据显然加深了美联储对于美国经济下滑的担忧,而美国银行业糟糕的2007年四季度财报导致股票市场出现的大幅度波动更是令全球央行感到不安,为了稳定市场预期,减缓经济下滑步伐,联储被迫在月底利率会议召开前紧急降息75个基点,随后又在例会上再度降息50个基点,而美国财政部也达成了一项高达1500亿美元的减税计划。然而金融市场的忧虑仅仅获得的短期的缓解,市场在短暂反弹后仍然继续调整,市场广泛预期联储年内将有更多的降息举措。 而在联储降息的同时,我们也发现美国的通胀率仍然居高不下。 目前美联储联邦基金利率为3.5%,而CPI已经连续3个月高居于3.5上方,如果联储继续降息,而CPI保持平稳,则联储必将导致一个负利率环境。导致美国CPI的上升受到多方因素刺激,原油价格上涨、粮食涨价和核心CPI上升等都共同推进其CPI提高。 美国消费的增下滑会减少对原油的消费,而缩减原油消费,但是,中国和印度等缺油国家消费的上升以及地缘政治的紧张、OPEC对于原油增产的消极态度都很难导致原油价格出现明显下滑。同时,美国经济的走软导致的美元指数的疲软又对油价的上升启动了正面的推动作用,而油价上升又会进一步导致美国居民消费需求下滑,导致经济继续走软,这种恶性循环的存在也对油价起到了支撑。 而从粮食价格来看,由于油价的高企导致大量耕地被用来种植玉米并相应减少其他粮食作物的种植面积,从而导致粮食价格也难以有效回落。而中国劳动力成本、环保成本的上升以及人民币兑美元的升值都导致中国出口到美国的产品的价格都出现稳步上扬态势。 而我们知道,中国出口到美国产品价格的上升将直接推动美国核心CPI的回升。 目前利率已经为负,而联储降息预期犹在,CPI又难以回落,这必然导致负利率的持续甚至加重。 美联储的大幅降息显然对中国货币当局的加息形成了一定抑制,在央行加息空间受到压制的情况下,CPI的快速上涨局面却仍将持续。国内劳动力成本、耕地面积的下降等导致国内食品价格不会出现有效回落,而国际粮食价格的上涨更为国内食品价格的上涨带来压力,在食品价格推高CPI的同时,PPI的快速上升以及向CPI的传导周期的缩短仍然在继续推动CPI上涨,虽然目前国务院采取了行政性措施限制油、电、气、水等提价,但是这种限制,在外部环境不发生变化的情况下,只会延长物价上涨的周期,对波峰的平抑起到相对有限作用。我们据此判断2008年全年CPI都将在高位运行。 近期发生的“雪灾”导致大量农产品无法及时运送出,而大量流动人口又被迫滞留在城市渡过春节,这从供给和需求两个层面都增大了CPI上涨压力;我们跟踪了农业部的农产品价格数据。截至29日,“菜篮子”产品批发价格指数一月份平均数同比上涨了20.8%,考察过去菜篮子价格指数同居民食品消费价格指数之间的关系,我们估计一月份居民食品消费价格指数同比涨幅在18%以上。假设除食品以外其他产品的价格的同比增速保持在12月的水平,则一月份CPI同比增速为6.92%。考虑到1月份雪灾、节日等因素的影响,我们认为一月份CPI同比增速在7%-7.5%之间。我们注意到,食品价格的上涨是在1月下旬才开始加速的,而随着灾害天气的继续,2月份物价上涨的压力更大,伴随着春节的影响,CPI增速可能超过8%。 一季度在各种因素的综合影响下,CPI可能将创出新高,而央行在联储持续大幅降息的背景下,上调利率的空间非常有限(我们预计一季度最多有一次非对称加息),因此,国内面临的负利率情况将明显加重。由于雪灾对国内企业的正常生产将产生明显负面影响,再考虑到外部需求增长的不确定性,我们预计目前的宏观紧缩力度继续加强的可能性不大,如果数据显示宏观紧缩存在过度倾向,可能紧缩力度会有所放松;但是由于CPI不断创出新高,国内负利率不断加深,这可能会触发央行在一季度上调一次利率;而对于目前主要由供给方导致的通胀,央行仍将继续加快人民币的升值速度,但是年内持续升值16%的可能较小(按照一月份的升值速度折年率为16%左右),在适当的时候实现人民币的双向波动才是管理层所希望达到的状态,为了尽快逼近该目标并缓解高涨的通胀压力,我们不排除管理层在适当的时候对人民币币值进行一次跳跃性升值的可能。 负利率对中国的影响 从历史上看,我们发现中国的负利率的出现基本都是被动的,都是由于CPI快速上升导致实际利率迅速下滑,这可能同中国严格的利率管制有关,利率尚未完全市场化限制了利率主动性的运作空间。

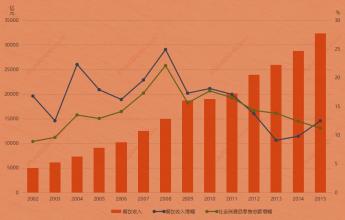

但是负利率对于中国投资和消费的促进是明显的,虽然在1993-1995年间出口业出现快速增长,但这可能更多的同1992年小平同志的南巡讲话带来的FDI快速增长有关;而在2003-2005年的负利率环境中,我们看到该阶段消费和投资的增长仍然非常迅速。 负利率对投资的促进作用,在房地产开发投资上可能表现最为明显。而之所以房地产开发投资和固定资产投资增速会在负利率环境下保持高位运行,这在很大程度同房地产市场的价格上涨息息相关。在2003-2005和目前的负利率环境下,土地价格指数和房屋销售价格指数都处于稳步攀升过程中,而正是房地产价格上涨刺激了相关投资的快速增长。负利率对房价的刺激作用从2001年以来的美国经济景气和香港市场的情况来看,都是非常明显的。 如果负利率情况继续并有所加深,我们相信房地产市场的景气度将受到一定支撑。房地产以及固定资产投资在负利率情况下的良好表现也带动了相关行业利润率的提升。 在2003-2005年间的负利率环境下,投资增长对于煤炭、石油天然气、钢铁有色以及非金属矿采选业的利润增速都起到了明显的促进作用;同时负利率也对消费增长起到了促进作用,消费增速总体上升的情况下,我们发现农副食品加工、木材加工和家具制造行业的利润增长最为突出,越是同资源品相近其利润增长似乎越好。而食品饮料行业的利润虽然保持了稳定增长,但是总体增速并不是非常突出,这提示我们要更多的关注其中的品牌企业。 再来看第三产业,负利率显然有利于高资产负债率行业,同时消费需求的启动也有利于下游的服务行业,这种特征在超市零售、百货零售以及航空运输方面表现地非常明显,尤其是在近一年来的负利率环境下更为明显。 从总体上看,我们认为,未来一段时间内负利率的情况将会有所加深,这将对国内的投资和消费起到一定促进作用,由于投资目前是宏观调控重点,因此我们对于消费的成长最为看好,制造业里面的农副产品加工、家具制造、木材加工和服务业里面的房地产业、超市零售、百货零售、航空运输业的景气度都会有所提升。如果外部经济下滑对中国影响加大,同时国内雪灾对经济影响超出管理层预期,我们相信国内投资的增速反弹可能性将上升,前期延期的铁路和电力方面的中央项目以及随着地方政府换届,同民生相关的廉租房、经济适用房等投资将率先反弹。 作者单位:国金证券

爱华网

爱华网