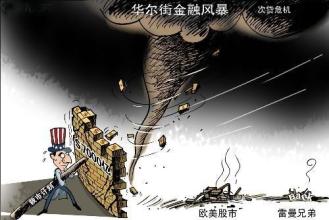

2007年爆发的美国次贷危机可能在2008年转化为一场全球信贷危机,使全球经济增速下滑。2002年以来的全球牛市,将在2008年经受到最大的考验

本刊特约记者 黄海洲 侯振海/文

美国经济衰退的阴影伴随着挥之不去的通胀加大了各国货币和经济政策的不确定性,资本市场的波动幅度2008年很有可能创出新高。全球投资者在2008年应降低风险偏好,相应地对收益回报要求也将有所降低。在面临衰退和通胀双重风险时,美联储将继续降息来争取美国经济不至于衰退或减缓衰退幅度。其他发达国家的中央银行也将继续降息或步其后尘。 如果美国的次贷危机在2008年一季度逐渐得到化解,美国经济有望在二季度末见底,而美元也将在此前见底。美国股市也可能从二季度开始回暖,并以金融、科技类大盘股快速上升带动全球股市上涨。美国股市重新吸引全球资金流向美国。

如果不能安然度过次贷危机高峰的一季度,美国经济可能用较长的时间消化由次贷引发的信贷问题并逐渐实现软着陆,2008年全年经济疲软。美元将继续贬值,通涨走高,全球股市继续波动。虽然收益回报比2007年降低,新兴市场股市仍将比发达国家股市表现好。 如果次贷危机在高峰的一二季度失控,引发信贷危机向纵深发展,美国经济可能在2008年上半年开始出现巨大的衰退风险,美元将继续贬值,全球股市大幅下滑,少数新兴市场国家可能面临金融危机。 危机四伏的信贷市场 从2007年年初肇始的次贷危机已经成为了一场整个信贷市场的危机。次贷损失是否能控制在美联储曾估计的1500亿美元或更多,已经不是市场所关注的核心问题。这场危机所引发的信贷市场之间多米诺骨牌式的连锁反应已经伤及了欧美信用机构之间彼此的信心和信任。由于大量浮动息次贷将在未来的4-5个月内发生利息重置(见图1),而贷款买房者原先所期望的利用市场再按揭融资的方式由于次贷信贷市场的大幅萎缩已经成为泡影。由于房产价格仍在不断下跌,仅仅凭借美国财政部所提出的“延长优惠浮动息”的政策是否就能避免按揭违约率在2008年一季度大幅上升依然存在很大的疑问。而最经常被用来反映信贷市场信心的TEDSpread依然处于历史高位,也反映了市场认为前景依旧不容乐观。这一问题如果短期内无法得到解决,不但对于信贷市场,对于实体经济也将造成致命的打击。 对于美国的非金融企业的融资而言,除了发行股票上市,小企业通常通过银行贷款,而大中型企业还可以选择利率成本更低的商业票据和债券融资。由于自身规模和信用能力限制,中小企业则更多的通过银行信贷系统获得资金,而商业票据的到期日一般为3至9个月,因此对于中小企业而言,不断地进行商业票据展期再融资就成为了获得营运资金的一个重要来源。而在当前的信贷市场危机条件下,对于银行系统信心的动摇使各大金融机构紧急收紧信贷、积累现金和国债、使市场流动性陷入枯竭,使得通过商业票据获得银行贷款变得日益困难(见图2),这无疑将对企业的运作和投资活动造成巨大的障碍,甚至会引发由于资金链断裂而产生的破产风潮。而美国的中小企业是创造就业的最重要经济成分,在房价下跌已经导致家庭资产普遍缩水的情况下,如果由于中小企业经营困难而引发失业率上升、可支配收入下降,就会使信贷危机进一步向占美国经济实体比重达70%的消费领域蔓延,使得美国经济可能陷入衰退。 虽然美联储已经意识到了这一问题并采取降息和向银行系统紧急注资等政策,但是我们看到这些政策的作用也只是拉低了国债等无风险投资产品的收益率,而对以Libor为代表的银行间流动性指标作用极为微弱(见图3)。这是因为,市场信心的缺乏以及由于金融系统大量潜在账外损失担忧所引发的避险情绪才是导致此次信贷市场危机的核心原因,而单纯降低美联储指导利率对此却作用有限。 当前美联储能使用的调节工具极为有限,甚至美国政府能够直接干预信贷市场的手段也不多。而即便美国政府希望介入,也必将付出较大成本才可能挽救这一危局,在2008年即将进行大选的前提条件下,各方的利益博弈将使美国未来经济政策走向更加扑朔迷离。 在这种情况下,我们认为,股票市场的投资信心和风险承受能力何时得以恢复,很大程度上取决于信贷市场的流动性和融资能力的恢复,因此对于这些相关的信贷市场指数的紧密跟踪对判断全球股市的趋势有着非常重要的指导意义。 通胀引发的忧虑不会改变降息的趋势 截止到2007年三季度,宏观经济数据层面上美国经济的表现依然强劲,但是市场、包括美联储自身对未来经济增长的预期已经发生显著变化。尽管伯南克等美联储官员的发言和联储会议纪要中依然有较多谈及控制通胀的内容,不过我们认为,当前美联储已经倾向于继续利用降息和提供流动性来挽救岌岌可危的信贷市场,并极力使美国经济避免衰退。 2007年12月14日美国公布的消费者物价指数和早前3天发布的生产者物价指数同时创出了年内新高,市场情绪随之继续恶化。我们认为,市场对通胀数据的忧虑不单单在于数据本身,因为包括粮食、能源等生产和消费品价格上涨是每个人都能切身感受到的,因此不应该对市场造成巨大的震惊。目前,市场更担心的是美联储对于通胀数据的解读,以及可能导致的降息力度的减弱。由于减息将事关美国许多企业和金融机构的生死存亡,我们认为,这些机构希望推动美联储继续大幅减息。在等待希望的过程中,抛售股票等资产将导致进一步的市场恐慌。因此,近期美国股市的走势将非常不容乐观。 但是我们相信,在2007年11月份股市大跌中已经对市场力量有所领教的美联储将更快地对市场信号做出反应,稳定市场情绪,并继续维持其降息和愿意注入流动性的姿态。 金融市场三种可能情景和投资策略 如果美国的次贷危机在2008年一季度逐渐得到化解,美国经济有望在二季度末见底,而美元也将在此前见底。美国股市也可能从二季度回暖,并以金融、科技类大盘股快速上升带动全球股市上涨。美国股市重新吸引全球资金流向美国。目前看来此情景可能性不大,但不容忽视。 如果不能安然渡过次贷危机高峰的一季度,美国经济可能用较长的时间消化由次贷引发的信贷问题并逐渐实现软着陆,2008年全年经济也会表现疲软。而美元将继续贬值,通胀走高,全球股市继续波动。虽然收益回报比今年降低,新兴市场股市仍将比发达国家股市表现好。目前看来此情景可能性较大。 如果次贷危机在高峰的一和二季度失控,引发信贷危机向纵深发展,美国经济可能在2008年上半年开始出现巨大衰退风险,美元将继续贬值,全球股市大幅下滑,少数新兴市场国家可能面临金融危机。目前看来此情景可能性不大,但也不容忽视。 纵观全球股市,不容忽视上半年美国市场可能见底反弹;宜继续关注新兴市场的机会和风险;考虑汇率因素今年下半年甚至2009年入市欧洲机会更好。 (作者任职于中金公司研究部,本文仅为作者个人观点。文中部分内容选自中金公司“2008年全球股市投资策略展望”。)

爱华网

爱华网