阿里巴巴上市为资本带来一场盛大狂欢,相关主角都赚了个盆钵满盈:仅以招股中间价计算,软银已获利24倍,而雅虎也在两年时间获利2.4倍

文/舒琛

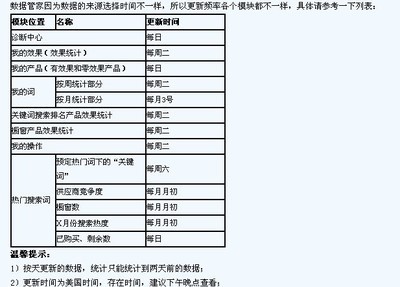

10月23日上午9时,阿里巴巴开曼公司(即Alibaba.comLimited,注册于开曼群岛用于阿里巴巴集团B2B业务上市的BVI公司,下称“阿里巴巴公司”)正式公开招股。 从今年7月,马云宣布阿里巴巴B2B业务启动上市程序开始,这家市值注定将成为国内最大的互联网企业的一举一动都为人们津津乐道:高盛和摩根士丹利担任其主承销商、对基础投资者(指有特定禁售期的申购者)罕有的长达两年的禁售期、超过1000亿美元逾100倍的超额认购。 阿里巴巴公司计划通过本次IPO发行8.59亿股(其中2.275亿为新股),占扩大后总股本的17%,招股价定为12-13.5港元,最多募资116亿港元。若按招股中间价计算,还未正式上市,其总市值已达644亿港元。 资本盛宴 引人注目的是,在阿里巴巴公司公开发售的8.59亿股份中,6.315亿为阿里巴巴集团所持旧股,占总发行股份的73.5%,远远高于其他股票IPO时的比例。 阿里巴巴集团高层表示,B2B公司是电子商务生态系统中的一个环节,阿里巴巴集团会将上市募资所得同时投入上市公司和集团的其他业务,而集团其他业务越强大,能给上市公司带来的好处越多。 对于阿里巴巴公司募资的使用,阿里巴巴集团高层表示:“约有60%将用于战略收购和业务发展。我们正在积极地与软银进行商讨,希望能建立联合企业关系,共同经营我们日文网站的业务。软银将在联合经营中获得绝大多数的利益。” 此刻,最应该狂欢庆祝的无疑是阿里巴巴集团的股东们,尤其是软银董事长孙正义。对雅虎的成功投资,曾令孙正义享誉全球。而这次对阿里巴巴集团的投资,再次让孙正义声誉卓著。 阿里巴巴公司招股说明书的数据显示,软银持有阿里巴巴集团29.3%股份,而阿里巴巴集团拥有阿里巴巴公司72.8%控股权。可知,软银间接持有阿里巴巴公司21.33%股份,按招股中间价计算,市值约为137亿港元,若再加上2004年软银曾成功套现的1.8亿美元,相比软银的8000万美元初始投资,则软银在阿里巴巴集团上的投资回报率已24倍。 阿里巴巴集团大股东雅虎同样获益甚厚,而且其介入阿里巴巴集团不过两年。一方面,雅虎间接持有上市公司阿里巴巴公司28.4%股权;另一方面,雅虎还可凭借其基础投资者身份,再买进7.76亿港元阿里巴巴公司新股,若以13.5港元/股来算,约可增持5748万股,其持股将共计14.93亿。以招股中间价计算持股总市值约为190亿港元,相对于2005年10亿美元投资,也已有2.4倍回报。 当然,最大的受益者仍是阿里巴巴集团创业股东。1999年,阿里巴巴集团的创业资本为马云等十几人拼凑的50万元人民币。2005年,阿里巴巴集团在雅虎并购案中估值达42.5亿美元,当时阿里巴巴集团员工总计持有阿里巴巴集团31.7%股份,价值13.5亿美元。随着阿里巴巴公司上市后总市值达644亿港元,合计持股33.3%的员工们的持股价值又升至214亿港元。 阿里巴巴为什么牛? 2007上半年,阿里巴巴公司总收入为9.58亿元,税前利润约4亿元,净利润2.95亿元,净收益率达到30.8%。在未从集团拆分前,阿里巴巴B2B业务的利润便保持每年两倍多的增长速度。2005年,阿里巴巴公司税前利润额为1.034亿元,比去年同期的2850万元增长了2.63倍;2006年税前利润额为2.914亿元,比去年同期增长了2.82倍。 调查公司iResearch的资料表明,阿里巴巴公司是国内B2B领域毫无争议的老大,其注册用户数占了中国整个电子商务市场的70%以上。按收益计算,2006年,阿里巴巴集团的B2B业务收入额约占中国B2B电子商务市场贸易总额的51%。 阿里巴巴公司收入主要来源于向参与B2B交易平台的供应商销售会籍和提供增值服务。2006年,这部分收入约为9.54亿元,占其总收入的99.6%。此外,阿里巴巴公司还通过提升大量的免费注册用户(潜在的买家)人数来增加网站流量、吸引供应商和增加付费会员数。 阿里巴巴公司招股说明书数据表明,截至2007年6月30日,其注册用户已达2460万名(国际贸易平台360万名,中国贸易平台2090万名),付费会员超过25.5万名。2005年阿里巴巴注册用户数量、付费会员数量的增长率均为83%。2006年注册用户数量、付费会员数量的增长率分别为83%、55%。 阿里巴巴为什么这么牛? 联合证券分析师罗鹏巍表示,与B2B行业其他公司相比,阿里巴巴有两个独一无二的优势:一是品牌效应,在与雅虎联手后,阿里巴巴集团在国外的知名度大幅提升,这为其国际贸易平台带来战略优势;二是其有企业交易记录和信用数据库,这项资源能为阿里巴巴集团的B2B业务带来一系列的后续效应,比如与工行联手为企业提供借贷服务,从而吸引更多的客户,形成行业性垄断优势。 而阿里巴巴公司CEO卫哲表示,阿里巴巴的核心竞争力在于“比任何别的跨国公司更了解中国的中小企业,并且比本土公司国际化,国际化包括信息技术的应用和国际的市场。这个在阿里巴巴的投资者的结构里面也很充分地体现出来,这种结构优化了管理层:我们的创业团队非常了解中国的需求,反过来战略投资者雅虎和软银,有国际化的优势。” 阿里巴巴的资本路径 阿里巴巴与资本共舞的故事应该从1999年说起。 当年秋天,马云结识了软银的孙正义。“从孙正义的眼神中,我知道我们一定要握手。”后来,马云这样戏剧化地描述他与孙正义的首次见面。 “当时,孙正义约了很多家国内互联网企业,阿里巴巴只是其中之一。当时阿里巴巴并不缺钱,就在我们北上的前一天(1999年9月28日),高盛的500万美元投资正好到账。”当事人之一的金健杭告诉《证券市场周刊》。 由于来访人数众多,孙正义只给每个人安排了20分钟的谈话时间。轮到马云时,仅仅6分钟,孙正义便敲定了这笔合作。“保持你独特的领导气质,这是我给你投资的最重要原因。”孙正义对马云说。 当时,阿里巴巴创集团立仅半年多,员工不过20多人。当年孙正义投资雅虎与此颇有几分相似:1996年,孙正义向雅虎注资1亿美元,雅虎也不过15人。在杨马两人身上,孙正义慧眼识得了与众不同的潜力。 “我们团队凑在一起的50万元,马上就要花光了。原本打算坚持10个月的,结果还剩两个月时钱就花光了。”金健杭回忆道,“大家尽可能在各个方面省钱,比如我们打车,一看桑塔纳,举起来的手又放下,回头装作和人聊天,看到夏利车才坐上去。” 2000年1月,软银与阿里巴巴集团正式签约。第一次,孙正义交给马云2000万美元。 “没有这次握手,阿里巴巴集团和淘宝网的事业不会像今天这样顺利,尤其是后来收购雅虎中国的行动。”在马云眼里,和孙正义的握手为阿里巴巴集团随后的系列运作埋下伏笔。 接下来几年,资本、技术、人才互相驱动,阿里巴巴集团获得长足发展。用马云的话总结就是:2001年,阿里巴巴(集团)盈利1元,2002年,每天收入100万元,2003年,每天盈利100万元。 好企业,资本所向。2002年2月,日本亚洲投资公司向阿里巴巴集团注资500万美元;2004年7月,富达创业投资、TDF风险投资、GraniteGlobalVentures等私募投资基金总计向阿里巴巴集团注资8200万美元,软银二次注资6000万美元。 有关软银二次注资一事,马云回忆:他和孙正义见面后,并未多谈及融资细节,而是整天坐而论道,就互联网发展大势交换看法;直到快签约时,两人才在卫生间里戏剧化地谈定了融资方案。“全世界没几个人可以这么快地做出如此大数额的融资协定。”陪同马云同往的阿里巴巴集团首席财务官蔡崇信事后评价说。 2000年1月和2004年2月,软银前后共向阿里巴巴投资8000万美元。然而根据软银的财务报告,截至2005年3月,其对阿里巴巴集团的投资权益仅为1361.5万美元(采用权益法核算)。由此推断,这次孙正义巨资投资的乃是刚成立不久的淘宝网(阿里巴巴集团旗下子公司)。 2003年5月,马云做出了一个具有突破性的决策:创建C2C服务平台淘宝网,拓宽电子商务范畴。“这是一种趋势,当时我们看到eBay易趣已经一步步走向B2B。如果不做这块,很有可能丧失中国电子商务版图。”金健杭说道。 为了与当时已占据C2C市场相当份额的易趣抗衡,马云的淘宝网采用了免费服务的策略;再加之一系列营销拓新,淘宝网的用户人数和流量持续增长。据易观国际的报告数据指出,2005年前三季,淘宝占据了57%的C2C市场份额。 淘宝网的出现为阿里巴巴的电子商务链打开了新局面,但也成了其烧钱坑。到2004年7月,阿里巴巴集团先后两次为尚无盈利模式的淘宝业务投入了4.5亿元。而从创办之日起到第四轮私募结束,阿里巴巴集团融资总额也仅为1.12亿美元。 除了要解决淘宝网越来越大的资金需求,风险投资商的套现压力也成了马云的一个大难题。据阿里巴巴集团内部人士透露,那段时间,马云几乎彻夜失眠,他亟须一种合适方式,缓解投资商的套现压力。而当时并不是阿里巴巴集团上市的最好时机,于是与雅虎的合作水到渠成。 阿里巴巴牵手雅虎 2005年,中国互联网界影响最大的一宗合并案,就是雅虎与阿里巴巴集团的合并。 中外媒体分别为这场合并案演绎了两个不同版本:一派认为是雅虎收购了阿里巴巴集团40%股权;另一派则坚持认为是阿里巴巴集团全面收购了雅虎中国。 当年8月,为这项并购案召开的新闻发布会的背景板上赫然写着:10亿美元投资互联网搜索,这也许是最为准确的官方解读:雅虎斥资10亿美元投资其互联网搜索业务(雅虎中国),而阿里巴巴集团则是雅虎公司为雅虎中国物色的一位本土监护人。 对于这次并购,雅虎CEO杨致远曾表示,雅虎中国要在中国取得成功,必须拥有非常强的本地管理能力,而马云和他的团队正是中国最好的互联网团队。 从1999年诞生起,雅虎中国的发展就一直不尽如人意。在互联网所有赚钱业务中,雅虎中国只在搜索业务上还有一席之地。据北京正望咨询有限公司调查数据,2007年9月,雅虎中国在搜索引擎市场上的份额仅为2.3%,一年内下降2.9%,半年内下降0.9%。

更重要的是,将这个岌岌可危的孩子全权托付给阿里巴巴集团,雅虎可以把电子商务引入到雅虎中国原先的内容平台和通讯平台上,使之成为一个集内容、即时通讯、电子交易为一体的综合体,以彻底打通消费者业务和企业级业务,产生最大的协同效应。当时,阿里巴巴集团已经在中国电子商务领域安营扎寨,将其作为同盟军是雅虎中国最便捷的发展途径。 为此,杨致远支付了10亿美元的抚养费,同时换得了40%的“监护人”股权。 马云也需要为阿里巴巴集团在单一的信息收费模式之外,寻找更广更多元的赢利模式,并借助搜索、邮件、社区、门户乃至新兴的Blog、RSS等Web2.0工具,增加B2B、C2C等业务的黏度、深度和广度。 阿里巴巴公司CEO卫哲表示,引进雅虎作为战略投资者,一方面,阿里巴巴集团可不断获得最新的信息技术;另一方面,雅虎在国外发达的网络优势和品牌效应契合阿里巴巴集团的国际化战略,将使阿里巴巴集团的本土化与国际化更好地结合。 这样,阿里巴巴出让其40%的股权,换取了“雅虎中国全部业务及7000万美元现金”。 在这宗影响甚广的合并案背后,雅虎的投资人,同时也是阿里巴巴集团投资人的软银起到举足轻重的作用。三方利益关系,在雅虎向美国证监会提交8-K和8-K/A文件中可见一斑,文件的主要内容包括三份收换购协议和一份股东协议。 按照协议,首先,雅虎以3.6亿美元价格向软银购得450万股淘宝网股票(其余股份由阿里巴巴集团持有)。同时,雅虎以5.7亿美元价格购买8772万股阿里巴巴集团股票(合每股6.5美元),占阿里巴巴集团已发行股份总数6.54亿股的13.41%。这样一来,阿里巴巴集团的部分风险投资人和管理层得以套现。 然后,雅虎以“7000万美元现金+3.6亿美元淘宝股权+雅虎中国全部业务”换取约1.74亿股阿里巴巴集团股票,占其总股份数的26.59%。换句话说,雅虎以10亿美元和雅虎中国全部业务作价,换购了阿里巴巴集团40%股权。 值得注意的是,在收购过程中,阿里巴巴集团对其发行股本做了一次增发,即由3.23亿股增至6.54亿股:向雅虎增发1.74亿股,占总股本的26.6%;向软银发行1.8亿美元可转换债券(相当于2770万股股份),占总股本的4.24%;向阿里巴巴集团员工增发1.293亿新股,占总股本的19.77%。这1.293亿股正是马云为阿里巴巴集团员工持股计划预留的股票,从而保证在雅虎进入阿里巴巴集团后,阿里巴巴集团员工的控股权不会被大幅稀释。 阿里巴巴公司招股说明书显示,当下,雅虎、软银、阿里巴巴集团员工及其他股东,分别持有阿里巴巴集团39%、29.3%和31.7%股权。结合2005年收购协议,我们可以推算出一直为外界所关注的雅虎收购前阿里巴巴股权的结构:当时软银持股比例为51%,阿里巴巴集团员工及其他股东原持股约为49%。 在上述雅虎向美国证监会提交的一份股东协议里,双方对阿里巴巴集团董事会成员构成及其演变条件做了严格约束。

爱华网

爱华网