随着美联储降息,中国经济中的泡沫可能会在未来几年大幅扩张,而美国通货膨胀将难以避免,外国投资者应卖出美国国债

《财经》特约经济学家谢国忠《财经》杂志/总195期

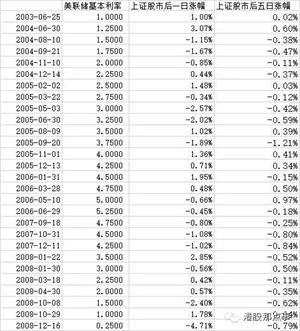

在对降息压力做出一个月时间的抵抗后,伯南克领导的美联储终于彻底转变,于9月18日宣布将美国联邦基金利率调低50个基点,降至4.75%。 这一举动顿时惊动了市场,因为此前预计降息幅度仅为25个基点。而且,在此决定公布后的声明中,美联储不再强调通货膨胀危机,而显得更加重视次贷危机对经济增长的风险。在接下来的几个月乃至数年内,这一转变对美国及全球经济形势都将产生深远影响。 从美联储声明来看,基准利率很可能在2008年初降至4%。这会产生两个显而易见的后果,一是美国通货膨胀会更高,二是美元进一步贬值。 中国泡沫将扩张 美联储降息的副产品之一,是中国经济中的泡沫将会加速膨胀。一方面,中国已处于相当可观的泡沫之中,目前高估的资产价值可能已与GDP总额相当。为了减缓泡沫扩张,中国必须使存款利率高于通胀率,这意味着未来加息200到300个基点。另一方面,美联储正在降息,预示着更多热钱会流入中国。两方面因素结合,将进一步扩大泡沫并加剧通货膨胀。 中国面临的状况和东南亚15年前的情况非常相似。上世纪90年代初,美联储为避免“储贷协会危机”带来的房地产泡沫破裂,大举降低利率。当时,东南亚也出现了通货膨胀,房地产泡沫初显,而且也是固定汇率制度。美联储降息导致东南亚经济体中贷款猛增,泡沫大幅扩张,终于在1997年破裂。 很多人认为,当时东南亚国家应将货币大幅升值,以防泡沫扩张。对此我不敢苟同。日元在1985年“广场协议”后升值近一番,也未能防止资产泡沫产生。如果东南亚国家货币升值,可能会引发更多的投机交易。因为升值会使投资者感到乐观,从而导致更多热钱流入。 中国无法从东南亚或日本那里汲取到简单的经验教训。事实上,似乎尚无一个国家在类似情况下成功地阻止过泡沫的发生。中国可能不得不通过行政干预这样的非传统手段来控制泡沫扩张。 首先,中国必须大规模迅速开发低成本住房。房产泡沫的一个主要支撑因素,是大众对房价超出自己承受能力的恐惧。在这种恐惧驱使下,很多人会无视自己的承受能力和房价来购房。而当人们确信市场中总有他们买得起的住房时,房产需求就会变得理性。 其次,中国需要为热钱流入增设屏障。例如,警惕高报出口价、低报进口价等典型的热钱流入途径。此外,房地产公司海外IPO对中国来说并无意义,它将外资引入经济中最热的、泡沫性的部门,完全违背了中国的国家利益,应予停止。 中国能避免东南亚和日本走过的泡沫之路吗?我并不乐观。目前的泡沫中包含着巨大的利益,极难停止其扩张。既得利益者往往是那些有影响力的人,他们可以阻止有效调控政策的实施。我怀疑,泡沫可能会在未来几年大幅扩张。即便北京奥运会后有所调整,泡沫仍会复苏并变得更大,其规模甚至完全可能超过日本当年。

美国通货膨胀难免 说回伯南克,他为什么改变心意呢?这是因为,任何个人都难以与众人为敌。如果伯南克一意孤行,整个华尔街、国会山上的政客和次级房贷贷款者们都不会同意。四年后他任期结束,这些人将不再支持他。他可能丢掉工作,不得不告别丰厚的演讲费和出版自传的百万美元合同,回到普林斯顿教书——但,至于为通货膨胀沦落到那般田地吗?谁能为通货膨胀说话?谁又会为抗通胀勇士颁发勋章呢? 近年美国年通胀率约为2%,仍然较为温和。但这只是暂时现象。正如格林斯潘最近所说,伯南克这届美联储面对的通胀局面与格老在任时不尽相同。对此,我总结出四点区别。 第一,通货膨胀前景更趋于上升而非下降。格林斯潘在位的年代,是以全球化和信息技术的发展引发通胀不断下降为标志的。这两种因素降低了劳动力对资本的谈判能力。美国制造企业将工厂先后转移到东南亚国家和中国,以降低劳动力成本。这种外包生产,对美国国内的劳动力市场无异于一股逆风。 信息技术能在以资本替代劳动力的同时提高生产效率。在以服务为中心的经济下,它彻底革新了以往规模最大而生产效率最低的零售业部门。大型零售商的兴起,可能是零售业在过去一个世纪内最重大的创新,它使生产者和消费者之间的配送成本大为降低。通过使用信息技术,单独一家企业就可以管理跨越国界的大宗物流业务。随着配送渠道集中于大型零售商,它们对众多零散制造商的出厂价具备了越来越强的议价能力。而配送成本减少和产品出厂价降低都使通货膨胀走低。 外包生产和信息技术改变了就业和工资的关系。这涉及到所谓“非加速通货膨胀失业率(NAIRU)”,即失业率低于NAIRU时,工资将加速上升,迫使生产者提高价格,将增加的成本传递出去。而当企业有了诸如工厂外迁或以电脑代替劳动力等其他选择时,企业就占据了更强势的地位,可以抵抗提高工资的压力,NAIRU就会降低。这让美联储即使在紧缩的劳动力市场条件下也能保持低利率。 全球化和信息技术带来的利益大部分已经被吸收。消费品制造工厂已遍布世界,信息技术也已融入生产、配送等各个环节。由这两方面带来的生产率提高将相当有限,且会很缓慢。从历史上看,目前美国4.6%的失业率是较低的,即便失业在今后经济趋缓条件下略有抬高,工资上涨压力仍可能由于不断上升的NAIRU而保持高水平。 另一个相关因素是生产率增长的放缓。全球化和信息技术减少了对劳动力的需求,并使美国劳动力向生产率更高的行业流动。这种劳动力转移正是美国生产率在1996年至2006年间得以增长1%的重要原因。而当全球化和信息技术的收益被消化后,生产率增长就将放缓。 NAIRU上升与生产率增长放缓结合起来,对央行就意味着一场通货膨胀噩梦。它会严重制约央行运用货币政策刺激需求的能力。即便在经济放缓、失业率上升的情况下,通胀压力仍可能增强。 第二,全球经济正在经历持续上升的通货膨胀。格林斯潘在位时,新兴经济体始终处于危机之中,如20世纪80年代拉美债务危机、1994年墨西哥比索危机、1997年亚洲金融危机、1998年俄罗斯债务危机等。它们对美国经济产生了通货紧缩型的冲击,严重降低了石油等的价格,且新兴经济体当时通过货币贬值来促进出口,美国进口价格总体上也被降低。 新兴经济体今日的状况完全相反。经过数年贸易顺差积累,它们拥有了大量资金,流动性过剩导致其资产市场迅速上升,进而刺激了国内需求。由于它们已经预留出上万亿美元以防不测,因此即便对美国的出口减缓,其国计民生仍可维持,哪怕出口减少也不会降低出口价格。事实上,新兴经济体不断上升的内需占据了更多产能,以致需要提高出口价格。这样,在目前美国经济衰退的情况下,美国进口价格将不再下降。 第三,美元从2002年的峰值已下跌了20%。不过,美国通胀压力尚未被完全吸收。如果美联储大规模降息,就会弱化美元币值,并进一步增加通胀压力。但由于美国需求巨大,能对供应商形成压力,美国进口价格并未完全体现出美元的弱势地位。例如,一些中国出口商因担心失去美国客户,就通过牺牲产品质量来压低价格。而当产品质量问题浮出水面后,美国进口价格水平终将上升。随着美联储降息,美元今后会继续贬值,从而加剧通胀压力。 第四,大宗商品价格保持在高水平。信贷危机本应使美国经济衰退,导致大宗商品需求减少,从而降低其价格,但大宗商品价格反而上升了。我相信,原因在于流动性由信贷市场转向了大宗商品市场。这解释了最近这两个市场间的反常关系。 今天的美国经济中,惟一能降低通胀压力的因素是信贷危机引起的消费需求减弱。当需求疲软时,零售商往往降价促销,因为他们需要及时清仓。这是目前通胀率看似温和的原因所在。但当存货售罄,零售商将减少进货,就不用再降价了。 卖出美国国债此其时 不过,通货膨胀稍高一点,对美国真的有什么危害吗?从某种意义上说,通胀高一点,对美国是有好处的。 外国投资者持有的美国金融资产价值已超过美国GDP,如此庞大的规模,很大程度要归功于华尔街的营销技巧。当然,其中很大部分是已经贬值的次级债证券化产品。而通货膨胀的上升、美元的贬值,将构成投资者的另一项损失。 通货膨胀的受益者,是在次贷危机中真实债务下降的美国抵押贷款者,以及以股票形式投资于次级债证券化产品的对冲基金。次贷危机发生后,一些对冲基金迅速陷入破产,但如果通货膨胀能挽救房主,尚存的对冲基金就走运了。 目前最关键的问题是:谁来收拾危机的残局?美国家庭与非盈利组织持有的房产价值,在2007年二季度达到了GDP的168%,而历史平均水平约为100%。在之前的房产泡沫中,这一比例从未超过140%。如果需要三年时间使市场正常化,而每年名义GDP增长6%(包括2%的实际增长率和4%的通胀率),房产价格仍需下降30%,才能使其价值回复到100%GDP的水平。4%的通胀率是无法挽救美国抵押贷款者的。美联储可能得容忍更高的,甚至两位数的通货膨胀率。 我曾预测2006年,美国经济2008年会经历一次衰退,并将连续三年出现温和滞胀,即2%的增长率与3%的通胀率并存。目前看来,2008年发生衰退仍是可能的。由于住房市场过于庞大,短期内很难恢复,因此滞胀会比我预期的更严重。通胀率很可能达到5%,而且不排除达到上世纪70年代两位数水平的可能。 在封闭经济中,通货膨胀就是一场财富再分配的零和博弈。收益固定的投资者受损,而借款者获利。由于美国对外负债非常庞大,通货膨胀(至少是其中不可预期的部分)就可为美国经济增值。它确实能鼓励美联储容忍更高的通胀。不过,为什么美联储不干脆彻底放任通胀,让所有外债都灰飞烟灭呢? 这是因为,外国投资者可能会看出苗头,并立刻出售所有证券,而这将引起美国债券市场崩溃,给美国经济带来灾难。所以,只有当外国投资者蒙在鼓里时,通胀才能使美国获益。 你可能已经明白我的结论——如果你手里有美国债券,就要把它们卖掉。否则,美联储会牺牲你的利益来拯救面临倒闭的美国房产拥有者。我的预感是,美国通胀率明年会上升到4%,此后还会更高。 外国投资者持有美国国债的40%,其中大多数投资者为各国央行,它们现在就该出售手里的债券。而这会让国债收益率飙升,从而抵消美联储降息的影响。到时,美联储可能不得不改变政策,以安抚外国投资者的不满。而若人们如羔羊般乖乖等待,那就活该被宰割了。

爱华网

爱华网