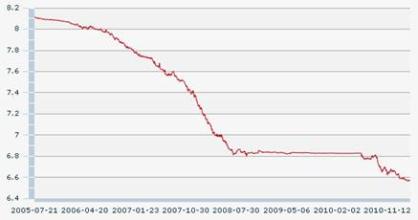

在大幅降息结合“默契”的经济数据的双重打击之下,美元汇率无奈成为挽救经济的“牺牲品”

作者:本刊特约作者 章楠/文

投资者不应该被股市的繁荣冲昏头脑。相比美股在9月18日联储宣布减息以后的上涨,美元汇率近期持续走软所隐含的问题,更值得你关注。 从历史看,联储2001年的首次降息决策也是一次性下调50个基点,之后连续5次降息50个基点。自此,美国进入长达两年半的减息周期。降息过程中,美元在市场上不断遭抛售,美元指数也从2001年的120一路下跌至2003年的91.88。所以可以肯定的是,如果这次降息成为美联储未来利率决策的转折点,未来一段时期内美元进入下降通道将成定局。 美国《国际先驱论坛报》发表评论指出,美元贬值背后的深层次原因在于经济增长放缓。但更多的人偏向于把持续贬值视为美联储突然决定降息的必然结果。事实又是如何呢? 这里先来分析一下美联储降息前后美元汇率的本轮下跌。 在本月18日联储例会之前,由于市场上长期积累的降息预期骤然升至最高点,难免令降息这个主要利空成为部分投资者和经济学家看空后市美元的主要借口,也使得降息前的几周内美元汇率就已达到近15年的低点,并随降息预期的逐步增长继续呈现下降趋势。 这完全在意料中。 虽然当前美国通胀依旧严峻,但在持续几个月通胀水平没有明显继续升温的前提下,经济数据无疑成为市场上降息预期的主导力量。9月7日公布的美国糟糕的就业报告引发了降息预期的直线上升,并成为9月美元汇率阴跌的“导火线”。次贷危机的阴影依旧在,而此前难以判断的利率决策更加重了投资者心中的忧虑程度。所以,降息前美元汇率的持续走软则非常容易理解。 超出预期的降息幅度 留在投资者心中的一个问题是:降息前美元汇率的明显下跌表明市场已充分的吸收了利空带来的压力。按常理,实际利空兑现之后,美元汇率应该呈现一轮比较明显的反弹。可是,没有出现任何反弹迹象。 这一反常应该从两个方面去思考,其中之一就是本次降息的幅度。 本次联储例会之前坚持认为降息的投资者分两派:降25个基点,还是50个基点。后者认为这样才能给市场带来更大的信心,为经济的恢复带来更多空间。有不少国家的央行由于惧怕所持有的美元外汇资产贬值,而早已换成其他货币资产作为外汇储备。如果降息,则无疑提供更多的理由放弃美元,加大抛售美元外汇资产的幅度。这已在市场上清晰反映出来。 如果联储仅降息25个基点,将不会给美元过多打击,预期的影响将随着降息的确定而减弱。美联储宣布降息50个基点出乎许多人的意料,以至于利空在投资者心中的压力不减反增,令许多投资者放弃了短期看多美元。 若美联储在10月例会上能暂缓利率的下调速度,也许届时才会出现美元汇率短期的回升。 美元已然不“强势” 表面上看,美国经济到今年第三季度并没出多少意外。房市疲软,但出口强劲、消费者支出增加了。官员一直将美国经济前景依旧乐观放在嘴边,却从未正面对高利率的影响做任何解释。这个时候,降息举动无疑向所有投资者承认美国经济并非前期所言那样乐观。这必然影响投资者对经济的看法。对全球投资者而言,这种妥协的做法产生的唯一后果就是令更多的人看淡美国经济,进而看空美元汇率。 联储降息还意味美国人承认了目前“软美元”的外汇政策。美国财长保尔森和联储主席伯南克此前都坚持宣称,并没有放弃走“强势美元”路线,但实际自2002年以来,美元对全球一篮子货币的比价下降幅度已超过20%,“强势”仅是为了安抚持有巨额美元资产的外国央行。可是这次降息不但令美元疲软,更是向全球呈现出“软美元”政策。关键的是“软美元”绝对不符合目前美国的全球经济战略,前期分析告诉我们在面对日元、英镑及欧元等全球其他主要货币持续走强的情形之下,“软美元”意味着后市美元进一步下跌。 从这点来看,当联储降息所冒的风险极大,国际市场上任何微妙的变化都可能令美元一跌到底,并对美国经济带来直接影响。 配合“默契”的美国经济 单一分析某一因素不能全面解释美元的变化。 不少投资者还未能从大幅下调利率的阴影中恢复过来,之后萎靡的经济数据又再次给他们带来了悲观情绪。美国近期公布的部分宏观经济数据也给美元走势带来了压力。首先8月份美国非农就业岗位4年来首次下降,同月美国商品零售额同比增幅也出现下降,而且第二季度美国个人消费开支仅增长1.4%,远低于第一季度的3.7%。 美联储在9月18日例会后的声明中指出,尽管上半年经济温和增长,但信贷紧缩有使美国住房市场调整加剧并抑制经济增长的可能。而本次降息决策就是为了预先消解这些负面影响,帮助美国经济走出金融市场震荡,并继续保持适度增长。 的确,联储所指出的经济增长所受到的抑制成为了现实,从一定程度上满足了本次降息的理由。 这时,美联储必然认识到一个尴尬局面,即美元汇率的下挫很可能将给美国经济带来更深程度的打击,例如美元的贬值程度加重还可能加速其他国家对美国国内输送通货膨胀的速度。种种不利因素结合在一起令本次美联储的降息举动疑云重重。 考虑到通货膨胀压力,短期内美联储继续大幅下调利率水平的可能性不高,降息预期的下降必然能从一定程度上减缓美元下跌的速度,同时未来经济数据若能转好也将为美元带来一定的提振;而且就目前欧元区及日本未来利率的走向来说,他国利率的走稳令短期美元持续下挫的动力已逐步减轻。但从长期来看,如果美联储以及美国政府当前所传达的“软美元”政策被投资者确定,则美元长期走弱将成定局。 (作者为长江证券研究员)

爱华网

爱华网