文/缘何风动

作为国内唯一一家全业务电信运营商,中国联通自上市后显示出强大的竞争力

但面对新的行业竞争及产业政策,联通能否成为终极挑战者中国联合通信股份有限公司(中国联通:香港联合交易所,股票代码0762)是中国四大主要电信业务运营集团之一中国联合通信集团公司的控股上市子公司。作为中国通信行业的后起之秀,中国联通是拥有固定通信、移动通信及数据业务等牌照的唯一的一家全业务电信运营商;它也是成立时间较晚、历史包袱最轻的后来者,同时也是拥有GSM和CDMA两套移动通信网络的先驱者。自2000年以红筹股方式在香港联合交易所成功上市后,中国联通业绩增长迅猛,市场占有率节节攀升,盈利能力较强,为股东创造了巨大的财富,显示出强大的竞争力。

中国联通起初的建立,意在实施政府制定的通信行业改革战略,通过打破通信行业垄断、引入新的竞争者、使主要电信运营商重组、改制走海外上市的道路,从而整合中国的通信资源、提升通信行业的整体营运效率和管理水平。事实证明通信行业的改革取得了卓越的成效,通信企业整体的盈利能力、管理水平、资源营运效率、客户发展规模及市场反应都得到了大幅度的提升。在通信行业改制重组的过程中,部分竞争者,如中国网络通信控股有限公司、吉通通信有限责任公司等,有如昙花一现,迅速崛起、转瞬凋零,最终被融合而销声匿迹,并且导致数百亿人民币的融合成本。竞争者的引入加速了市场竞争,在低效率价格大战后,往日的一些挑战者最终沦为牺牲品。然而,竞争还在继续,竞争手段依然不够高明,国家的产业政策仍然是雾里看花。中国联通无论就资产规模、营业收入、净利润水平或者权益市值来说,在行业内都屈居第四位,在四大主要电信运营商中排名靠后,在竞争中处于较为不利的地位。它是能捍卫终极挑战者的身份而笑到最后,还是会沦为明日牺牲品而退出历史舞台呢?让我们来回顾一下中国联通近年来的财务表现。 整体业务增长放缓,移动业务发展趋势不明 中国联通自2002年至2005年,营业收入总额分别为人民币405.77亿元、676.36亿元、790.87亿元和870.49亿元,自2003年至2005年营业收入总额的年度环比增长率分别为66.69%、16.93%和10.07%,几年高速增长后,近年的总体营业收入增幅呈下降趋势。其中自2002年至2005年,移动通信营业收入分别为人民币306.12亿元、569.28亿元、718.87亿元和797.13亿元,环比增长率分别为85.97%、26.28%和10.89%,增速高于营业收入总额的增幅,但亦呈现下降趋势。而数据及互联网业务收入分别为人民币27.93亿元、34.37亿元、36.63亿元和30.50亿元,环比增长率分别为23.06%、6.58%和-16.73%。长途业务收入分别为人民币27.66亿元、22.73亿元、18.48亿元和15.25亿元,环比下降率分别为17.82%、18.70%和17.48%,营业收入已呈下降趋势。可以看出,营业收入增幅放缓的主要原因在于占营业收入份额最大的GSM业务的增幅低于营业收入总额的增幅,以及占营业收入比重较大、增幅最高的CDMA业务增长速度下降较快。 营业收入中各项业务所占比重如图2所示。可以看出,移动业务尤其是CDMA业务所占比重正在不断增加,移动业务的增长幅度直接影响营业收入的增幅。但是,公司移动业务的增长幅度低于通信行业中移动业务的整体增长幅度,表明公司在激烈的市场竞争中处于不利位置,移动业务市场份额呈现下降趋势。 营业收入中各明细项目的结构如图3所示。从图中可以看出,月租费和使用费(通话费)仍然是营业收入的主要构成部分,但是其增长幅度低于营业收入的增长幅度,可以判断出传统收入项目—月租费和使用费(通话费)增幅的下降是导致营业收入总体下降的主要原因,也反映出能够为公司带来增量收入的业务创新方面的不足。作为国内唯一一家全业务电信运营商,中国联通自上市后显示出强大的竞争力

但面对新的行业竞争及产业政策,联通能否成为终极挑战者从分半年度营业收入发展趋势来看(注1),如图4所示,中国联通的半年度营业收入增长情况波动性强烈,在营业收入持续增加的情况下,呈现出趋势干扰因素较多的现象。CDMA业务收入呈现出增幅持续下降乃至出现收入绝对量下降的趋势,营业收入总额与GSM业务的波动很大,发展趋势不明朗。

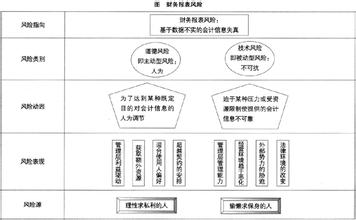

从以上分析可以看出,中国联通业务虽仍然保持持续增长,但增长速度已然放缓,发展趋势不明朗。进一步分析营业收入与营销成本增长的趋势,可以看出二者存在较大的偶合性。如图5、图6所示,按年度计算,营销成本的增加对整体营业收入总额,CDMA和GSM等分项业务的增长有明显的作用。如果从半年的角度来看,营销成本的增加对营业收入增长的推动效应一般存在6个月的时滞效应,如此可以明显地判断出公司对营销策略的控制步伐,可谓营销政策一给就灵,1月份搞促销,7月份营业收入就出现明显增长,反映出公司以资源换收入的短视行为,同时也反映出公司收入下滑的趋势性及人为干预作用。 人为操纵盈利效果明显 中国联通自2002年至2005年经营利润率分别为18.05%、12.59%、10.06%和9.27%,净利润则分别为11.29%、6.22%、5.68%和5.66%,基本盈利能力持续下降。经营利润率下降的主要原因在于经营费用总额的增长幅度超过营业收入总额的增长幅度,其中与业务量密切相关的线路及网络容量租赁成本、网间结算支出、营销成本在经营费用中所占份额持续攀升,增长幅度也超过营业收入的增长幅度,而约束性固定成本,如折旧与摊销、人工成本、一般、行政及管理费用,在经营费用中所占比重持续下降,增长幅度也远低于营业收入的增长幅度。由此可以看出,公司意在压缩可控的固定成本,以减小利润压力及非可控成本带来的负面影响。经营费用中线路及网络容量租赁成本、网间结算支出为公司非可控成本,只要公司的业务保持增长,该部分费用就将不可避免地发生及增长,而营销成本的增长则是公司以资源换收入策略的必然反映,是不得已而为之的下策,表明公司业务增长乏力的事实。经营费用中折旧与摊销比重与增幅的下降,表明公司大力压缩对固定资产投资的成效,这必然影响长期经营能力,压缩人工成本和一般、行政及管理费用,则可能会打击员工士气及降低办公效率。(图7、图8) 中国联通自2002年至2005年,财务成本分别为人民币14.74亿元、19.36亿元、16.96亿元和10.99亿元,导致已获利息倍数持续增长,分别为5.28、4.15、4.82和7.46,利息支出的减少在经营利润下滑的情况下,延缓了净利润下滑的趋势和程度,这也可能正是公司在2005年年报中改变损益表列报格式的动机。财务成本的下降及已获利息倍数的增长,主要是由于公司调整资本结构的结果,公司改变原来的资本结构,加大对短期付息债务的使用,获得比长期付息债务更低的利率,有助于改善公司的盈利状况,但是却牺牲了公司的短期偿付能力,加大了流动性风险,对公司短期现金流量运作管理提出了更高的要求,也凸显出公司在长期融资能力方面可能存在不足。 中国联通自2003年至2005年总资产报酬率分别为5.36%、5.47%和5.62%,净资产收益率分别为6.15%、6.33%和6.63%,呈小幅增长趋势,与经营利润率和净利润率的趋势相背离。总资产报酬率和净资产收益率小幅增加的直接原因在于利润水平的增长幅度略高于资产总额及净资产存量,如图9所示。资产总额水平基本保持不变或者小幅减少,同时息税前利润小幅度增加,从而导致总资产报酬率小幅增加,与经营利润率和净利润率的变化趋势背道而驰,在公司业务持续增长的情况下,公司所拥有的经营性资源却在减少,说明公司在粉饰经营效率和盈利能力方面的强烈的动机。净利润较大幅度增加,同时净资产增长幅度小于净利润增长幅度,从而导致净资产收益率较净利润水平增长较快,主要原因在于净资产存量基数较大及派发股息的影响。作为国内唯一一家全业务电信运营商,中国联通自上市后显示出强大的竞争力

但面对新的行业竞争及产业政策,联通能否成为终极挑战者从以上分析可以判断,公司在经营利润率及净利润率持续下滑、实际盈利能力下降的情况下,标志公司资源使用效率的总资产报酬率及净资产收益率却出现攀升,这种背离现象已经可以让人明确感到公司粉饰财务报表的企图。

寄托资本运作,财务状况畸形 中国联通2003年至2005年,总资产周转率分别为0.45、0.53和0.60,流动资产周转率分别为2.50、4.01和5.35,非流动资产周转率分别为0.48、0.55和0.61,表面看来,资产运营效率持续提升。 但是,资产运营效率提升的主要原因在于,在营业收入持续增长的前提下,资产总额尚且能够保持异常的稳定性,截至2002年至2005年末,公司资产总额分别为人民币1,496.29亿元、1,498.38亿元、1,490.38亿元和1,426.30亿元,非流动资产总额分别为人民币1,177.27亿元、1,275.95亿元、1,317.92亿元和1,273.54亿元,流动资产总额则分别为人民币319.02亿元、222.43亿元、172.46亿元和152.76亿元。流动资产占资产总额的比重则分别为21.32%、14.84%、11.57%和10.71%,呈现持续下降趋势,而非流动资产呈持续上升趋势,其中固定资产分别为人民币1,074.87亿元、1,181.05亿元、1,184.92亿元和1,160.56亿元,固定资产存量保持较高的稳定性,与公司业务增长不一致,表明公司会更多地使用外部资源以支撑业务增长而削减公司自身资本开支的策略,说明公司倾向于运用强势占用外部资源的能力,也说明公司在长期投资上的不足,这必然会影响长期盈利能力,以及更加证实公司可能在长期融资能力方面出现问题。可见,公司保持资产总额稳定的秘诀在于以削减流动资产的存量而保持非流动资产的存量,从而利用这种畸形的资产结构达到提升资产运营效率的目的。{page} 中国联通2002年至2005年,流动比率分别为0.72、0.51、0.37和0.30,速动比率分别为0.64、0.46、0.31和0.26,现金比率分别为0.32、0.21、0.10和0.11,公司流动性指标持续下降并处于低水平,到期支付风险较大。公司2002年至2005年,净营运资金分别为人民币26.41亿元、-34.66亿元、-79.26亿元和-131.30亿元,表现为营运资金不足,也表明流动性风险的持续增加。同时,公司自2002年至2005年短期付息债务持续增长,分别为人民币153.48亿元、181.98亿元、209.52亿元和224.56亿元,占负债总额的比重分别为18.62%、22.68%、27.35%和33.85%,从而进一步加大了流动性风险。这种对短期债务结构的重大调整,充分显示了公司在资本运作方面的企图,进一步暴露出公司对改善盈利能力的迫切愿望及融资能力方面可能存在的困境。 中国联通2002年至2005年,应收账款周转率分别为13.80、14.78和17.81,呈现出持续改善迹象,对于服务用户主要面对无需提供较长期信用的个人用户而言,应收账款周转率的持续改善确属正常。但经营现金收现率分别为32.17%、33.36%、30.12%和35.39%,始终处于较低水平,货币资金占营业收入比重分别为47.76%、14.98%、6.72%和6.61%,比重持续下降,货币资金存量不足,仅能满足日常支付需要。2002年至2005年,CAPEX现金开支分别为人民币211.52亿元、211.84亿元、189.39亿元和166.43亿元,占营业收入的比重分别为52.13%、31.31%、23.95%和19.12%,占固定资产存量的比重分别为19.68%、17.94%、15.98%和14.34%,投资呈现持续萎缩趋势,与业务的增长趋势背道而驰,显然与公司货币资金不足不无关系,也可能暴露出公司融资能力问题。(图10)作为国内唯一一家全业务电信运营商,中国联通自上市后显示出强大的竞争力

但面对新的行业竞争及产业政策,联通能否成为终极挑战者2002年至2005年,筹资活动产生的现金流量中,吸纳长、短期贷款和债券所获得的现金流入分别为人民币173.80亿元、219.77亿元、213.08亿元和280.22亿元,分别占负债总额的21.09%、27.39%、27.82%和42.24%,偿还长、短期贷款所支付的现金流出分别为人民币278.54亿元、287.77亿元、295.18亿元和400.32亿元,分别占负债总额的33.80%、35.87%、38.54%和60.34%,与此同时,公司的资产负债率分别为55.08%、53.54%、51.39%和46.51%,可见公司为保持资产总量稳定,采取了减少贷款存量、降低资产负债率及调整资产和资本结构的手段。

其中,公司2002年至2005年,短期融资产生的现金净流入分别为人民币16.95亿元、6.22亿元、-20.47亿元和21.19亿元,长期融资产生的现金净流出分别为人民币121.69亿元、74.22亿元、61.63亿元和141.29亿元,尤其是2004年的数据更显示出公司对资本运作的频繁使用,可见公司更倾向于利用短期融资的企图,暴露出公司长期融资能力问题及倾向于使用成本较低、风险较大的短期融资的盈利能力不足问题。 Z-SCORE濒临下限财务安全风险堪忧 Altman的Z-Scores模型: 联通的相关数据为:资产总额为141,231亿元,营运资金为-17,420亿元,留存收益为20,938亿元,息税前利润为4,492亿元,权益市值为93,163亿元,账面负债总额为63,400亿元,主营业务收入为46,7742亿元。 根据公式,Z=1.2*(-17,420)/141,231+1.4*20,938/141,231+3.3*2*4,492/141,231+0.6*93,163/63,400+1.0*2*46774/141,231=1.813 中国联通的Z指标为1.81,稍高于1.8,临界于不稳定界限的下限,说明公司财务安全性极为不稳定。 中国联通虽然是中国唯一的一家全业务电信运营商,但其主要业务仍然是移动通信业务,在中国移动通信业务领域屈居第二位,是典型的市场跟随者与挑战者。中国联通同时经营GSM和CDMA两套网络体系,为移动通信用户提供类似的服务。根据博弈论中双寡头竞争的结论,作为市场跟随者与挑战者的中国联通,其最明智的做法应当是与市场主导者合作,维持市场格局,采用跟随策略,共同分享市场,尤其是在目前移动通信业务替代固定通信业务十分激烈的情况下,跟随策略就显得更为有效。而中国联通选择的是挑战策略与低水平的价格竞争,并且在匆忙中上马与GSM移动通信网络系统同属于第二代的移动通信技术的CDMA移动通信网络系统建设,导致自身两线作战,也使自己陷入了替代效应的泥沼之中,而无法充分分享移动通信业务替代固定通信业务的大好时机。虽然CDMA移动通信网络可以更容易升级为基于第三代的移动通信技术的通信系统,但是在国家产业政策尚不明朗的情况下,需要承受的风险极大。 从以上的分析看出,中国联通主营业务盈利能力在逐渐下降,营业收入需要通过大量让渡企业资源来获得,陷入了恶性价格竞争的泥沼,而不得不“另辟蹊径”通过压缩财务成本、投资规模、可控成本来完成利润指标。 公司通过调节资产内部结构和资本结构,过于倚重短期资本运作,以牺牲资产流动性、加大到期支付风险为代价,从而人为地达到保持资产规模的稳定性、保持乃至提高资产运营效率以及降低资产负债率的目的,扭曲了业务发展的规律和现金流量状况,与此同时也暴露出公司来自经营活动现金流量及现金存量不足、营运资金短缺、长期及进一步的融资能力受限、投资规模下滑、长期盈利性资源投入不足等问题,必然会影响到公司的长期发展。 8月24日,中国联通发表了2006年中期报告,营业收入为464.8亿元,符合资本市场的预期,但每股盈利和GSM业务的息税前利润率都低于市场预期。GSM业务是联通业务的主要支柱,2006年上半年,GSM业务收入占整体收入的63%,息税前利润占整体的71%,营业利润占整体的89%,从短期来看,GSM业务仍将在联通整体业务中占主要地位。近年来,中国联通一直致力于GSM/CDMA的双模移动服务的开发,同时CDMA需要过渡到CDMA2000的3G网络。对于3G牌照的发放,从业内的各种动向来看,TD-SCDMA很有可能是第一张,这也可能是2007年6月的事情,其他两张牌照可能还会晚些。即使3G牌照在2007年发放,3G业务的收入在2007年也不会体现出来,因为服务的提供还有待于整个移动业务产业链的准备工作,例如3G手机的功能测试完毕和商业量产等。 中国联通曾经在中国通信行业创造过增幅与市场占有率等许多奇迹,但面对残酷的移动业务竞争以及大家都在翘首以盼的产业政策,中国联通,是终极挑战者还是明日牺牲品,让我们拭目以待。 注: 1.以公司2003年至2006年中报及年报数据为基础,以半年为一个会计期间进行模拟。 2.以上财务数据来源于中国联通2006年中报,计算时对中报数据中损益数据进行双倍模拟修订。 3.如采用中国联通2005年年报数据进行计算,则Z-SCORE值为1.72,公司则处于财务不安全状态。与稳重计算结果相比较,可以反映出公司在资本运作方面取得的效果。 爱华网

爱华网