如同许多经济学家在美国楼市泡沫破灭后所警告的一样,美国楼市正成为美国经济最大的变数。

撰稿/刘文越(特约记者)

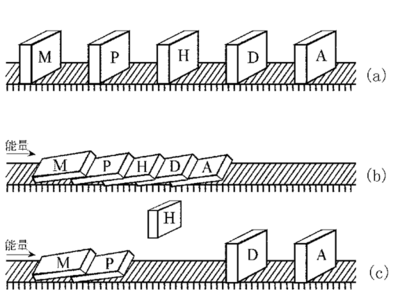

美国经济目前最大的问题,就是房地产市场走向问题;而房地产市场目前最棘手的问题,则是房贷问题。 从去年初开始,寒流席卷美国房地产市场,持续十年火热的楼市呈急转直下之势,地产商心惊胆战,“炒房客”欲哭无泪,次级抵押贷款机构破产,投资基金被迫关闭,股市则剧烈振荡,一环扣一环的关系,正使美国房贷危机向纵深发展,并影响到全球信贷市场。 为防止房贷危机引发金融危机,美日欧央行日前开始罕见地干预货币市场,并提供数千亿美元的资金以缓解流动性不足。这种一致行动在某种程度上增强了投资者的信心,但也在同时加剧了投资者对问题严重性的担忧。 尽管许多人认为,目前的市场振荡是一种过度恐慌。但悲观者则认为,美国的房贷危机,很可能是美国经济衰退的“第一张多米诺骨牌”,并引发世界金融危机。 楼市泡沫破灭是根本原因 1987年春,上一轮美国房地产牛市开始破灭,大波士顿地区地产商会会长诺拉·摩兰说:有人拉响了警笛,但只有狗儿和地产买家听见了。 20年后的又一个春天,房价下跌,房贷危机,一个又一个有关房产市场的坏消息,早已让美国上下风声鹤唳。 有媒体曾报道过一个比较典型的例子:美国亚里桑那州,从业15年的房地产经纪人内尔·布鲁克斯,碰到一个情绪严重失控的女客户。“她把手机从左手到右手不停地掂量,好像在玩一把刀子,然后就突然向我砸过来,我一闪身,身后的墙上就留下了一个坑。”他说。 原来,布鲁克斯告诉她,她房子价值又缩水了6万美元。6万美元,对美国人也是一笔不小的数字,关系到生存本钱。 “房地产市场是最情绪化的市场,因为对大部分美国人来说,房产就是他们最有价值的财产,是他们对退休后养老的投资。”布鲁克斯如是说。 持续走低的房价,使当初兴冲冲高价买房的美国人被“套”其中;随即被套的,还有美国的房贷公司,尤其是风险较大的次级抵押贷款金融公司。 “次级”是相对于“优惠级”而言。所谓次级,就是发放给信用较低的贷款者。与普通的按揭贷款不同,次级房贷的简单过程如下:信用较低的人从次级放贷机构获得贷款;放贷机构将房屋抵押的债权出售给投资银行,用收益进行再贷款;投资银行则将债权重新包装成债券,在资本市场发行。 相对于高信用客户的“优惠级”贷款,次级贷款利率高,收益大,但风险也大。 但在前几年美国楼市火爆时,人们都希望买房来实现资产增值,房贷公司也愿意发放次级贷款实现高收益。一些次级贷款金融公司受利益驱使,甚至降低“门槛”,推出“零首付”、“零文件”等贷款方式吸引贷款人,致使经营风险不断加大。由于许多欧美日基金投资于次级贷款业务,因此不可避免地陷入困境中。 随着去年初美国楼市急转直下,房价迅速走低,危机也随即爆发。房价下跌导致贷款人手中的房屋资产急剧缩水,他们根本无法获得抵押支付高房贷,只能拒交贷款。相关数据显示,去年第四季度,次级贷款市场逾期还款比例已上升至13.33%,高于去年第三季度的12.56%,为最近4年来的最高水平。 次级贷款公司随即成为直接的受害者,因为即使取回抵押的房产,但因为房价走低,房产也是资不抵债。大量坏账导致许多公司资不抵债。据不完全统计,从去年11月到现在,全美共有80多家次级抵押贷款公司宣布停业,其中11家已经宣布破产。三波次级信贷危机 目前的房贷危机,已至少对股市形成三波重创。第一波在今年3月,美国第二大次级抵押贷款企业——新世纪金融公司濒临破产,并被纽约证券交易所停牌,随即引发美国股市剧烈动荡。尽管市场在一系列利好消息后继续在振荡走高,但隐患犹在。 第二波在今年6-7月。6月,美国第五大投资银行贝尔斯登公司旗下两只基金因次级贷款业务亏损倒闭,致投资人损失15亿美元。股市随即出现剧烈反应。进入7月,更多企业开始公布因涉及次级贷款而遭遇严重亏损的问题,股市连番大幅下滑。 目前最新的一次冲击则先来自海外,法国巴黎银行9日宣布,暂停旗下三只涉足美国房贷业务的基金的交易。这三只基金的市值已从7月27日的20.75亿欧元缩水至8月7日的15.93亿欧元。随后,美日欧多个基金公布巨额亏损。由此,美国次级信贷危机成为波及整个西方金融市场的危机。 危机还冲击到世界债券市场正常运转。7月,两大信用评级机构——标准普尔公司和穆迪投资服务公司基于目前信用状况,分别下调了612种和399种抵押贷款债券的信用等级,信贷危机使大量企业和基金被迫暂停发债。 更为严峻的是,随着美国次级贷款危机扩大,各大银行普遍选择提高贷款利率和减少贷款数量,致使全球主要金融市场隐约显出流动性不足危机。 金融市场是一个极为敏感的市场。在巴黎银行宣布暂停三只基金交易后,市场的担忧迅速连绵成一片,许多对冲基金和投资者在恐慌之下开始进行抛售。9日,在法国巴黎银行宣布暂停旗下三只基金的交易后,欧洲、亚洲和美国股市开始在熊市中呻吟。其中,纽约股市道琼斯30种工业股票平均价格指数比前一个交易日下跌387.18点,收于13270.68点,跌幅达到2.83%。 各国银行紧急干预 愈演愈烈的信贷危机,很快引起各国央行的高度关注和紧急干预。 欧洲中央银行9日采取紧急行动,向欧元区金融系统提供948亿欧元(约合1300亿美元)巨额低息贷款。美国联邦储备委员会下属的纽约联邦储备银行当天也增加了240亿美元的临时准备金。 但10日上午开盘时的继续大跌,促使各国央行意识到,仅这些资金还不足以增加市场流动性和安抚投资者,于是更大规模的资金注入开始了。 10日,欧洲中央银行宣布,再次向欧元区银行系统注资610亿欧元。当天,纽约联邦储备银行更是三度出手,分别向市场注入190亿,160亿和30亿美元的资金,这使得美国两天已注入680亿美元。 继欧美之后,日本中央银行——日本银行10日也采取类似行动,向金融系统注入1万亿日元(约合85亿美元)资金,以缓解信用紧缩问题。 根据媒体统计,在9日和10日两天,世界各地央行注资总额达到了3200多亿美元,为“9·11”事件以来各国央行最大一次注资行动。但毫无疑问,在所有受涉及各国中,美国问题最为严重,面临的压力也最大,因此美国的举措也最受世人关注。 为安抚投资者,美联储10日发表声明,称在目前情况下,金融机构可能由于货币和信贷市场的混乱面临不同寻常的资金需求,美联储将尽力“协助金融市场有序运转”。美联储将会向美国金融系统注入“必要的储备”,以增加市场的流动性,帮助克服信贷危机带来的影响。 金融市场的动荡,不仅构成对美联储主席伯南克的严峻挑战,也考验着布什政府处理经济的问题。针对股市近来的剧烈振荡,布什多次发表讲话,称美国经济仍保持着健康运行,股市有所波动不过是市场的自然状态。 在美联储向金融市场注资后,白宫女发言人达娜·佩里诺随即表示,美联储是一个独立机构,白宫对其决定不作评论,但她说,总统的很多顾问都在密切关注所有市场相关活动,以确保实施的政策能保持经济健康增长。 危机中不乏过度恐慌 如同许多经济学家在美国楼市泡沫破灭后所警告的一样,美国楼市正成为美国经济最大的变数。如果楼市危机继续,次级贷款危机将进一步升级,并波及到整个金融业。而金融业一旦出现问题,整个美国经济也可能受到影响。美国经济不稳,世界经济也必然受到冲击。 房贷危机是否真会愈演愈烈,抑或真成为导致美国经济衰退的“第一张多米诺骨牌”,关键看美国房价的走势。 对美国经济洞察甚微的美联储前主席格林斯潘就曾这样认为:“我认为重要的是认清楚我们正在处理的事情,这更是一个房价的问题,而不是抵押信用的问题。” 如果房价继续走低,无疑更多次级贷款公司会被拖下水,也不止次级贷款公司,一些“优惠级”贷款者也可能无力偿还到期按揭;但反过来,如果美国房价上涨10%,那么贷款人就能以优质资产取得更多贷款,也不会拖延偿还贷款,抵押贷款公司也不会出现大量的坏账。 问房价能否上涨,其实也就是问美国楼市的走势。但从目前来看,这还是一个相当复杂的问题。 经济学家们认为,美国楼市不外乎三种命运:软着陆,硬着陆,或者衰退。 软着陆,是美国政商两界都期盼的结果,也是最好的一个结果。 《华尔街日报》曾对经济学家进行的一份调查就显示,大多数经济学家也都持此乐观立场。他们认为,尽管美国房价还会下跌,尽管次级贷款市场影响可能会扩大,但美国今年经济仍可望保持3%的增长率。目前的信贷危机更多是一种过度恐慌,而且受影响的只是很少一部分投资者,随着各国央行采取措施,相信问题将会得到控制。 国际货币基金组织(IMF)就表示,美国信贷危机引发的市场动荡,显示了全球金融市场的脆弱性,但引发的全球金融市场连日动荡形势虽然仍未趋于稳定,支撑全球经济增长的基础仍然存在,问题“尚在可控范围之内”。 美国总统布什、财长保尔森、美联储主席伯南克也都认为,房地产的降温对经济有冲击,但美国经济基本面良好,因此受到的影响有限。 但并不是每个人都持乐观态度。连续走低的楼市,让以前相信“软着陆”的专家也开始修正自己的观点。美国信托公司首席经济学家罗伯特·麦克西就坦陈:“随着时间推移,‘软着陆’似乎成了一种愿望。” 如果不是“软着陆”,那就会是“硬着陆”,甚至有可能造成美国经济的衰退。这也是为什么尽管格林斯潘否认了“美国经济衰退论”后,有关衰退传言仍充斥市场的原因。正是这种脆弱心理,往往使危机进一步放大,并引发国际金融市场剧烈振荡。 基于美国经济的良好弹性以及目前的良好就业形势,美国楼市真正陷入崩溃的可能性不不大。哈佛大学住房研究中心高级研究员朱小棣认为,美国楼市的降温不过是剔除以前“爆炸性增长”中的泡沫,对美国经济有冲击,但不动及根本,从长远来看,由于美国人口在增长,楼市前景仍旧看好。 但受美国楼市、信贷危机和美国经济不确定性影响,世界股市最近仍将动荡不安 爱华网

爱华网