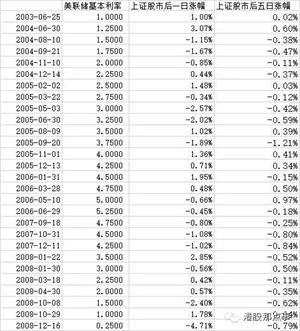

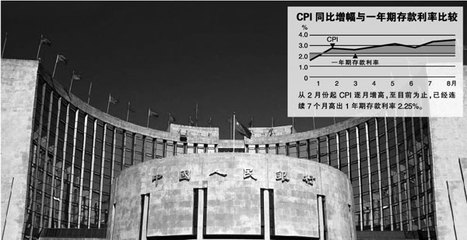

文/易宪容 2007年7月20日央行决定一年期存贷利息上调0.27%,同时,国务院决定自8月15日起,将储蓄存款利息所得个人所得税的适用税率由现行的20%调减为5%。以此来引导货币信贷和投资的合理增长、调节和稳定通货膨胀预期及维护物价总水平基本稳定,降低居民存在的负利率。 对于这次宏观调控的组合拳,早就在市场的预期之中,因为,从国家统计局所公布的二季度的经济数据来看,无论GDP增长11.9%,六月份的CPI上升4.4%,还是固定资产投资增长为25.9%,都表明当前中国经济处于过热之中。特别是CPI的快速上升,更是表明利息的上调早就势在必行。 但是,由于这次利息上调幅度只有0.27%且利息税对房地产市场没有什么影响,从房产商的角度来看,他们肯定会认为此次加息对房地产市场没有什么影响,甚至于认为其影响几乎可以忽略不计。 不过,房地产作为资金密集型产业,金融支持是房地产得以发展及繁荣的关键所在。而金融对房地产的支持不仅表现在房地产市场的供给方,比如房地产开发企业的融资,而且表现在房地产市场的需求方。无论发达市场体系下的房地产还是中国的房地产市场,如果没有银行金融产品的创新,没有银行金融对房地产市场需求方的支持,房地产市场得以发展是不可能的。我们可以看到,1998年住房货币化改革以来的中国房地产市场之所以能够在短期内迅速繁荣完全是与银行的金融支持分不开的。 目前国内的房地产市场,不仅房地产开发投资迅速增温(比如上半年房地产开发投资增长达到28.5%),而且全国房地产市场的投资炒作也十分盛行。目前国内房地产市场价格快速飙升,特别是在国内一线城市的价格快速飙升,无不是与当地房地产投资炒作有关。 那么,国内房地产市场为什么会投资炒作盛行?这当然与政府房地产市场发展模式定位不清有关。更为重要的是,由于政府对房地产市场发展模式定位不清,国内商业银行为了追求其短期利益,纷纷为这些房地产投资炒作提供了便利的融资渠道,为这种房地产炒作提供过高的金融杠杆。银行资金易获得性及过高的金融杠杆驱使,岂能不让国内房地产市场价格炒高? 那么,房地产市场的投资者或炒作者为什么能够便利地从银行获得资金?为什么能够有效地利用银行的金融杠杆?最大的问题在于目前中国的低利率政策或负利率政策。我们先从6月份的经济数据来看,CPI增长是4.4%,但居民一年期存款利率为3.06%,加上利息税,6月份居民的一年期存款利息为负1.952%。即使这次加息后居民一年期存款利息上升为3.33%及利息税下降为5%,如果7月份的通货膨胀率保持在6月份4.4%的水平,7月份国内居民的一年期存款利息仍然为负1.2365%。在严重负利率的情况下,光从目前的结果来看,房地产市场的投资者只要从银行借到钱,就能够轻易获利。再加上房价快速上升,房地产投资者不仅从负利率上得利,也能够从房价的飙升中大获其利。加上政府要稳定房价,房地产市场就成了一个零风险的投资市场。在这种情况下,国内的投资者岂能不大量地涌入房地产市场?当大量的投资者涌入房地产市场时,全国各地房价推高也就自然了。 可以说,这次加息及减利息税的政策出台与前几次宏观政策出台有一个很大的差别,就是无论是货币政策委员会还是央行官员,对利息在金融市场中的作用有了更多清楚地认识。这次货币政策委员会的例行公告中就明确表示,就当前中国经济而言,不仅要采取适度从紧的货币政策,而且要更有效地利用价格型工具。同时,央行的官员早就在公开会议上表示,负利率是不利于经济持续发展的,政府有责任来改变这种负利率局面。根据这种情况,全国人大也与政府一起在努力调整法规。所以,在二季度的经济数据公布前后,对加息与减利息税早就成了市场共识。如果政府的宏观调控手段与目标从根本上得以改变,那么这种低利率政策的局面要想再持续下去是不可能了。 因为,对房地产投资者来说,利率调整是其投资成本与收益分析的致命的武器。因为利率对房地产市场的影响并非是一次性的、突发的,而是逐渐的、渗透性的、滞后性的,而且利率对房地产投资市场的影响并非对现行的结果如何,而是如何来改变房地产投资市场的预期。如果说央行加息成为一种常规性的手段,那么房地产市场的投资者不仅要观察加息之后房地产市场行为预期的变化,而且也得关注央行对房地产市场行为预期的反映可能出台什么政策。而正是这种市场预期连锁反映,对房地产市场的影响谁能低估呢?看看美国的房地产市场,在繁荣8年之后,政府的利息政策一出手,不仅全国房地产市场价格下降,而且房地产市场的一些问题基本上都露出水面。

还有,加息对房地产市场投资者直接成本的影响也是巨大的。假设本金一元,利率复利为5%时,30年后一元的终值利息系数为4.322;利率为8%,30年后一元的终值利息系数为10.062;利率为10%时,30年后一元的终值利息系数为17.449。也就是说,以复利计算时,当利率由5%上升到10%时,其终值利息系数为原来的4倍多。最简单的例子就是,如果你购买一套总价为120万元房子,首期付款20万元,贷款100万元,分30年付清,贷款利率为10%,你每月按揭贷款8775.70元,30年后你连本带利得总支付332万元,其中利息支付232万元。可以说,在复利的情况下,利率上升对房地产购买者的成本影响会十分大的。 如果房地产市场投资者或消费者考虑到利息风险,或把利息风险计算到其成本中去时,如果利息进入上升的通道,那么房地产市场的投资行为与消费者行为都会改变。在这种情况下,不仅会改变房地产的供求关系,而且利息对房地产市场的影响自然显现了。从这个意义上说,政府要改变目前负利息状况,就得不断地让利息上调,而利息的上调或一旦利息进入了一个上升的通道,它对房地产市场的影响将是巨大的。正是从这个意义上说,加息减税直指房地产。

爱华网

爱华网