文/吴秀波

分析《萨班斯法案》的影响

一直以全球老大自居的美国股市,正面临来自大洋彼岸的欧洲日益强大的挑战。据英国《金融时报》报道,截至2007年3月末,欧洲股市的总市值已经超过了美国股市,为第一次世界大战以来首次。这一最新动态再次表明,受困于监管过于严苛等因素,美国资本市场在全球的竞争力正在逐渐削弱美国股市吸引力下降,欧洲市值首超美国

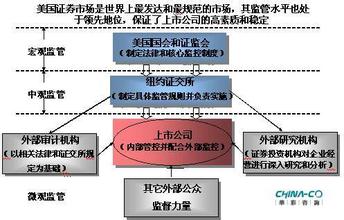

一直以全球老大自居的美国股市,正面临来自大洋彼岸的欧洲日益强大的挑战。据英国《金融时报》报道,截至2007年3月末,欧洲股市的总市值已经超过了美国股市,为第一次世界大战以来首次。这一最新动态再次表明,受困于监管过于严苛等因素,美国资本市场在全球的竞争力正在逐渐削弱。 据汤姆森金融的统计,截至2007年3月末,包括俄罗斯和新兴欧洲在内的欧洲24个股票市场的总市值升至15.72万亿美元(约合11.82万亿欧元),超过了同期美国的15.64万亿美元。 据汤姆森金融的统计,以美元计算,自2003年年初以来,欧洲股市的表现远远超过了美国,市值累计增幅达到160%。而美股的市值增长仅为70.5%。与此同时,欧元对美元升值了26%左右。无论是根据金融时报系列指数还是摩根士丹利系列指数来衡量,欧洲股市的表现都要好于美国股市。 股市市值增长缓慢甚至缩水,反映了美国资本市场吸引力的下降,虽然造成这一局面的因素很多,例如,美元的贬值,美元的国际地位下降等。但是,2002年通过的萨班斯-奥克斯莱法案所形成的严刑峻法则起到推波助澜的作用。 《萨班斯法案》对上市公司要求严厉 2001年,美国相继爆发安然公司案和世通公司案,后果非常严重,被称为经济上的“9.11”。2002年美国国会以压倒性多数通过《萨班斯法案》,旨在杜绝类似安然和世通之类的公司丑闻。 最严厉的财务法案 《萨班斯法案》共分11章。与美国已有的证券法规相比,该法突出了以下内容:设立独立的上市公司会计监督委员会,负责监管执行上市公司审计工作的会计师事务所;特别加强执行审计的会计师事务所的独立性;特别强化了公司治理结构,并明确了公司的财务报告责任,同时大幅增强了公司的财务披露义务;大幅加重对公司管理层违法行为的处罚措施;增加经费拨款,强化美国证券交易委员会的预算及职能。该法中,最厉害的就是302条款和404条款。302条款主要强调上市公司财务报告的真实性。这种强调来自于CEO和CFO必须对公司财务报表的真实性负责并宣誓。基本要求是,他们必须在每一年度报告或季度报告中保证已审阅过该报告;并认为报告中不存在重大的错报、漏报;且认为报告中的会计报表及其他财务信息在所有重大方面,公允地反映该公司在报告期的财务状况及经营成果。 据此,《萨班斯法案》举起对高官犯罪史无前例的刑事处罚大旗。如果公司CEO和CFO在明知公司向SEC申报的包括财务报表的定期报告存在有不真实的财务信息的情况下仍签署书面声明,将被处以高达100万美元的罚款和上至10年的监禁;如果属于“有意欺诈”性质的提供虚假财务报告,将被处以高达500万美元罚款和上至20年的监禁,这与美国持枪抢劫的最高刑罚相同。 上市费用惊人

404条款是《萨班斯法案》中最难操作、最复杂的一个条款。该条款规定:在美上市的企业,要建立内部控制体系,其中包括控制环境、风险评估、控制活动、信息沟通以及监督5个部分。内部控制活动的记录不仅要细化到像产品付款时间这样的细节,而且对重大缺陷都要予以披露。它涵盖企业运营的各个领域,一旦投入实施,必将引起整个企业控管流程的改变。由于该条款的复杂性,《萨班斯法案》特别对外国公司网开一面,允许它们推迟到2006年7月15日正式实施。 据国际CFO组织对在美上市的321家企业所做的调查显示,光是每家遵守《萨班斯法案》的美国大型企业第一年实施404条款总成本平均超过460万美元。这些成本包括3.5万小时的内部人员投入;130万美元的外部顾问和软件费用以及150万美元的额外审计费用等。为了达到404条款标准,全球著名的通用电气花费了3000万美元才完善内部控制系统。 在自身完成404条款内控工作后聘请注册会计师进行达标审计又构成企业的一笔庞大开支。按照美国芝加哥一家咨询公司的调查显示,一个年销售额30亿美元的公司,其在审计上的费用可能从以前的200万美元增加到现在的600万美元,而一个年销售额150亿美元的公司,审计费用很可能增加到800万美元。问题的关键在于,企业即使花费巨大的投入但最终未必能够拿到“合格证”。调查资料表明,在《萨班斯法案》正式实施的一年多的时间里,尽管美国本土上市公司遵循该法案的各项要求,但是仍有500多家上市公司被认定为不达标,占美国上市公司比例的14%。对于这些未达标的公司,其所受到的处罚,轻则股价下跌,重则受到监管机构的处分,甚至被投资者提起集体诉讼,直到最终被摘牌。{page} 由于美国属于普通法体系,以前的判例对今后有重大影响,为应付诉讼,不得不花费巨资,聘请美国律师团应诉;一旦在集体诉讼中败北,赔偿额通常为天文数字。 境外企业纷纷退市 大量外国公司通过发行美国存托凭证(ADR)的方式实现在美国上市。在美国上市交易的ADR的规模从1992年43亿股($1250亿美元)上升到2004年401亿股($8770亿美元)。ADR可以划分为4个级别,对应地有不同的监管要求由于只有第二级和第三级ADR才能在主流交易所上市,所以本文主要以这两类为主。 虽然理论文献指出境外企业赴美跨境上市有很多好处,例如可以提高发行公司的国际声誉;有利于克服市场分割;有利于提高流动性,降低交易成本,提高交易规模;接受较高监管要求,更好地保护中小投资者利益。对美国投资者而言,跨境上市可以让美国投资者在国内就能投资到境外公司,减少美国股票的系统风险。 但由于条款过于苛刻,客观上大大增加了公司上市和维持上市的成本,所以不少国际企业都不愿前往美国上市或是纷纷从该国退市。 在美国上市的ADR明显减少 从1985年1月到2005年12月,其中1996年发行的ADR最多,同期美国本土企业上市数也是最多。从2000年开始,ADR的发行数量明显减少。2001年仅有34件,2003年则仅有12件,2004年和2005年的上市数少于1992年。 2001年前,ADR的退市趋势和美国普通公司是一致的,但是从2002年开始,在美国本土企业退市数趋于稳定时,外国企业的退市数呈明显上升趋势。说明《萨班斯法案》的影响是明显的。 我们能更明显地看出,从2001年开始,在新上市的企业中,ADR数/本土企业数的比例在不断下降,说明境外企业上市的相对数在减少;同时,从退市的相对比例来看,该比例从2002年开始不断上升,进一步证明《萨班斯法案》案对境外上市企业影响。 外国企业纷纷改投其他交易所 由于美国的严刑峻法,外国公司纷纷改投其他交易所。欧洲特别是伦敦则趁机吸引了大量海外公司上市。仅在2005年一年,伦敦证交所就吸引了93家海外公司前来上市,而同期纽交所和纳斯达克一共吸引的海外上市公司数量才仅为33家。准备海外上市的中国企业现在纷纷以香港交易所作为上市地点,2006年,全球最大的IPO项目——工商银行就选择了香港。 美国的经验教训对我国发展资本市场的启示 从长期看,为提高上市公司的质量,更好地保护广大中小投资者的利益而进行的严格监管对于加强本国资本市场的国际竞争力是有帮助的,但是短期内,必然会导致本国资本市场存量资源的退出和增量资源的稀缺,给本国资本市场的国际竞争力造成重大不利影响。这就需要监管者充分发挥智慧,在严格监管与提高上市吸引力之间进行权衡。从我国情况来看,由于前几年资本市场不景气,竞争力低,导致一大批中国优质上市公司资源选择海外上市,这中间就包括中移动、中石油等世界知名企业。中国资本市场面临边缘化趋势。现在,国内A股市场行情火爆。一方面,以前在海外上市的中国企业,应鼓励他们积极回归A股市场;对有意IPO的公司,对于国有大型企业,应鼓励它们都在A股市场上市;对于民营企业,我们必须跟境外资本市场积极竞争,通过加快审批程序,把优质公司留在国内上市;另一方面,加大保护中小投资者利益,提高上市公司质量。

爱华网

爱华网