系列专题:《亚洲财富论坛》2008年7月刊

房地产信托基金出水

文/志远

房地产业是个复杂的行业,其资金密集型的属性意味着对金融有非常强的依赖性。由于中国金融体制的不健全,银行业长期处于高度垄断地位,这就使得金融行业一直面临较大的系统性风险,而另一方面也在一定程度上左右着房地产业的发展。

这些年来,中国经济的增长是伴随着房地产业的迅猛发展而前行的。随着中国房地产业的迅速发展,人们往往会看到一种现象,即每每房地产业发展到一个高峰、房价高企的时候,国家就会出台政策加强管理,其中一个很重要的措施就是银根的紧缩。

金融业可谓是现代经济发展中最核心的一个行业,其地位的重要性是其他行业无法撼动的。房地产业的重要性就突出地表现在,一旦房地产业出现了问题,出现了风险,实际上就是金融的风险。在这种情况下,国家就必须进行调控。在前两年,中国房地产的区域市场确实出现了很大的泡沫,如上海、杭州、温州、北京等一些地区房价飞升,房地产市场的泡沫非常大,如果国家宏观政策不进行及时的干预,后果不堪设想。

金融业的确是现代经济发展中最核心的一个行业,而房地产业作为国民经济的一个支柱性产业,加强宏观调控和促进房地产业的发展这两者之间其实并不矛盾。房地产业作为国民经济的支柱产业,在目前来说还有很多不规范的地方。国家出台宏观调控政策,提高信贷条件,就是要使房地产市场更加规范化。房地产业要是崩盘的话,就会导致国民经济颠覆性的衰退,人们购买的楼房就有可能成为一种负资产。

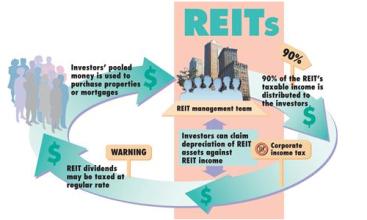

土地和资金是房地产行业存在和发展关系最密切的两个重要因素,在国家宏观调控的情况下,很多房地产公司都陷入了融资无门的境地。而正是这一境地激发了房地产信托基金的发展。对房地产商而言,自有资金的开发平均下来实际上还不到30%,大量是借助银行的资金、信托的资金,特别主要是银行的资金在支撑房地产业的发展。

地产商们的融资渠道中,银行不可能再成为唯一的对象了,特别是房地产信托基金进入房地产市场,真正表明了银行不再是唯一融资的老大了。地产商们也有了更多的融资渠道。据了解,招商地产就拟与上海国际信托有限公司设立资产支持信托,信托品种为期限不超过三年的10亿元资金。再如上海,浦东新区已向监管部门提出申请,要求设立基础设施物业增值基金。浦东新区正在申请的这种基础设施物业增值基金,就是房地产投资信托基金。通过信托进行融资,无疑是地产商们应对其资金链问题的一个最有效的办法。有人戏称房地产信托基金成了地产商们的最后一根稻草。

我们看到,在宏观调控的背景之下,房地产上市公司们上演资金链危机的绝不仅仅只是一两家,有的公司积极与房地产信托基金合作,而一些公司也在积极地展开自我拯救,只是各家所用的方法不同罢了。如泛海集团,其方式就是减持自己持有的民生银行14479.2万股,获得20多亿资金。这笔资金对泛海集团建设的那些地产项目而言,如同久旱逢甘霖。

尽管招商地产在谋求着与房地产信托基金的合作,值得注意的是目前与房地产信托基金合作的地产商并不是很多,但可以预见的是,在融资困境中地产商们将和房地产信托基金迎来一个合作的高潮。或许这一轮合作高潮将如同当初的定向增发、发行公司债一样成为融资竞赛。

对于房地产信托,政策上似乎也一直处于一种游移的状态。虽然2005年后,随着国家宏观调控的展开,银监会先后发布了212号文和54号文,以规范房地产信托,防范房地产信托风险。但对于房地产信托,相关管理层也并不是持不允许其发展的态度。房地产业被纳入信托是从2003年6月央行出台121号文件开始的,随即成为房地产企业2004年和2005年融资的一个重要品种。随着2006年中国金融市场在加入WTO体系后的全面开放,地产金融市场也跟着发生深刻的变化。房地产信托投资基金这一新的金融工具为投资房地产的人提供了金融产品,也为房地产发展提供了新的融资工具。另据一些媒体报道的数据来看,2007年11月,信托公司集合资金信托计划的63%投向金融领域,而投向房地产领域的则仅仅占总规模的2%。12月,这一比例却发生了明显的变化:该月度投向金融领域的集合资金信托计划占总规模的49%,而房地产信托的占比则达到了43%。从这些数据中,我们可以想象的是,房地产信托基金也在迎来一个很好的发展时机。

在房地产信托计划中,信托公司投放信托资金的途径主要通过直接贷款给房产项目获取收益,或是房地产企业将其拥有的优质房产项目的项目公司绝对控股权阶段性让渡给信托投资公司,并承诺在未来一定期限内按约定价格全额回购相应股权。投资房地产信托应注意风险,一般而言房地产信托产品的投资期限是两年以内,并且很少有超过3年的。相比基础设施信托产品4%左右的年收益率,社会投资者投资房地产信托产品,一般可以获得5%~6%的年收益率。信托进入地产后,由于它的进入门槛相对会比较低,可以给很多中小企业提供更多的融资机会,这有利于房地产结构的优化调整。

另外,随着未来融资的更多元化,中小企业房地产公司也会在信托投资基金中获益。融资的多元化就可以很好地解决中小企业融资的问题。现在对于中小企业的融资要求,一般来说条件比较苛刻,去银行贷款比较难。信托投资公司是做信用增级的,它必须要设立很多防火墙来规避投资风险。例如信托投资公司会要开发商的双倍资产做抵押,并且还要找相关公司做担保,其对风险的控制能力可以想见。同样,信托也是灵活的,它的资金成本可高可低,主要看资金来源。目前信托的资金成本比较高,委托人要收取较高的回报。中国地产金融市场的大变局时代已经到来,中国地产金融的多元化、国际化是大势所趋。房地产信托基金的发展会越来越好,因为它可以给地产商们一些银行给不了的东西、做不了的东西,房地产信托基金的融资规模也将越来越大,这一趋势是肯定的。

爱华网

爱华网