对冲基金将资金分散到各种种类和风险都不同的投资项目中,如同一堵墙,在强度和方向都不同的多个“分力”的共同作用下稳固不倒。现在,这堵墙却遇到一个强劲的冲击波。

2000年的一天,哈里·凯特接到一个猎头公司打来的电话,问他有没有兴趣加入一家金融公司。

“什么类型的金融公司?”凯特非常谨慎。

“投资对冲基金的公司,就是,‘那种’基金。”

在阿姆斯特丹大学获得经济学和统计学博士学位的凯特,之前刚辞去美洲银行证券衍生产品部门负责人的工作,因为一直从事期货和期权交易,他对对冲基金的了解仅仅是——对冲基金实质是有巨大风险的投资项目。

五分钟后,他答应猎头公司见见那家公司的执行官。

而这次见面,竟成为凯特职业生涯的转折点,从某种角度来说,或许也是对冲基金的“转折点”。

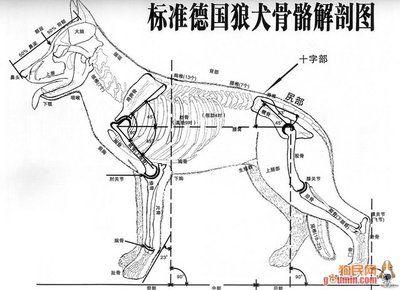

让“3+30”见鬼去!

对冲基金(Hedge Fund)意为“风险对冲过的基金”,起源于1950年代初的美国。用华尔街的行话来说,对冲基金寻求的就是“α”——比其他基本股指(如道琼斯工业指数,标准普尔市场指数)带来更高回报率的指数。简单说来,对冲基金将资金分散到各种种类和风险都不同的投资项目中,同时持有股票和期指,利用不同程度风险互相抵消冲击,如同一堵墙,在强度和方向都不同的多个“分力”的共同作用下稳固不倒。是否能稳定地获得收益,取决于基金经理对金融市场的把握和预测,采取正确的投资策略,使“分力”之和达到平衡。

而这,只是对冲基金初创时的宗旨——风险对冲,化解风险。发展到如今的对冲基金正好相反,它变成利用金融衍生产品的杠杆效用,追求高收益、承担高风险的投资模式。很多对冲基金向银行融资,利用财务杠杆将指数拼命抬高,然后利用价差交易获利。过度使用信贷杠杆的结果是,一旦市场转向,基金就会如同当红巨星一般,因信贷问题极度膨胀而爆炸,最后基金崩溃,投资人受损。

这位金融公司的执行官对凯特解释说,对冲基金也可以进行基金组合投资,将资金分散到不同的基金上让风险变小,但是,要想风险小,成本少不了。

他介绍说,愿意将钱委托给对冲基金的一般是财力雄厚的富豪或者机构组织,比如慈善基金和退休抚恤基金。基金经理有很大的自由度,可以代投资者决定钱用在哪里,而且,获利不菲。

这位执行官不无得意地提起,去年,赢利超过10亿美元的经理人中,就有科技复兴公司的詹姆斯·西蒙斯,Citadel投资集团的肯尼斯·格里芬和ESL投资公司的埃弗·兰帕特。而史蒂夫·科汉——SAC投资咨询公司的创始人,在纽约格林威治拥有占地3.2万平方米的豪宅,去年一掷千金,买下了一幅价值14亿美元的作品。

“基金经理的收入是怎么构成的?”凯特直奔主题地问。

执行官微笑着,毫不隐讳地告诉凯特,按照惯例,对冲基金经理要向投资者收取投资金额2%的管理费用,外加基金收益20%的提成,此外,如果运用了基金组合投资,则要加收1%的管理费用以及收益10%的佣金。这就是通常称之为“2+20”和“3+30”的费用组成模式。

虽然基金经理油水丰厚世人皆知,凯特还是大吃一惊:“也就是说,要是管理者的操作能力很强,就能得到投资收益中的大部分;即使基金经理表现不好,只要委托人不抽回资金,也能收一大笔管理费用?”——有些投资公司规定了“资金锁定期”,投资者在若干年内不能抽回投资。假设一个投资者投入100万美元,一年后基金升值10%,那么他将拿出6万美元付给基金经理。

“谁愿意花这种钱?”凯特问执行官,“被人抽走这么多钱之后还有什么利润可言?”

“不知道。”执行官耸肩,“他们就是愿意上这种当。”

凯特为这个行业的暴利感到愤慨,同时,也对对冲基金的操作产生了兴趣。他拒绝了这家基金公司的邀请,去大学教授金融方面的学科。这期间,他不断收集资料,对对冲基金的赢利模式进行思考。他一直在想,经理为投资者赚取的收益真的值那么高的佣金吗?‘3+30’的管理费用,简直称得上举世无双了。

有没有办法让它见鬼去?|!---page split---|

基金“佛兰肯斯坦”诞生

凯特开始了漫长而枯燥的研究。

由于基金经理被严禁泄露投资组合方式,凯特无法获得直接信息,只有转而研究投资的成果。他想从对冲基金的投资收益入手,对冲基金又有权不向证券委员会提交季度报告。幸好,一些证券读物出版商每月都会汇编公布一些投资公司的赢利数据——这些都是对冲基金公司为了诱惑投资者印刷的。

他和英国斯基罗得投资管理公司的分析师戈拉夫·阿敏,将77家对冲基金扣除管理费用后的收益和同等风险下市场基准收益进行对比,发现在1999年和2000年,有72家对冲基金的收益并不高于基准收益。

凯特研究了超过1900家对冲基金,发现只有18%的对冲基金收益比基准收益出色,然而即使是最出色的基金收益也在慢慢萎缩。至少80%基金的收益在扣除高昂的管理费后便所剩无几,也就是说基金经理拿到的钱远比为投资者挣的多。

其他的经济学家也在注视对冲基金。来自伦敦商学院、杜克大学、麻省理工的研究小组发现,股市、债券和其他证券市场的大幅波动才是影响对冲基金回报高低的重要因素,而基金经理是否具备高明的投机技巧,对基金的收益有没有直接影响。即使对冲基金经理使用简单被动的投资策略,也可以得到高达40%的回报。

2006年末,凯特和帕拉罗终于完成了软件——“基金制造者”的设计,并且试验成功了数次。只要用这个模拟软件投资,投资者的回报会和投资对冲基金一样高,而且不必支付大笔佣金,也不用承担实际投资中的人为风险和种种弊端。

2007年4月,凯特向外界展示了他的软件,并称这套软件是他的“弗兰肯斯坦”。

输入操作者名字、地址还有投资金额,选择期货交易的种类,包括股票、汇率、商品和货币期货,程序就开始模拟对冲基金建立大宗股票。然后跳出新窗口,提示操作者从上千种对冲基金中选择一种,如果操作者想以索罗斯的量子基金模式进行投资活动,年回报率高达25%,那么可以在窗口的下拉菜单中选择量子基金。这时,将全屏显示自1985年来量子基金的数据资料,系统会提示操作者,高额回报带来了高风险,基金震荡高达24%。系统还会和标准普尔指数对比,求出折算率为0.35,这说明量子基金的分散价值高。

如果确定以量子基金模式投资,就按确认键。要是希望折算率是0或者其他数字也可以直接输入,操作者甚至可以自由建立基金模式。

“基金制造者”显示,能够复制量子基金的操作模式,并以新界面显示了操作者所选期货的清单及期货交易的数量。当然,此时进行的并非真正的期货交易,而是投资模拟,操作者需要将“基金制造者”的模拟过程运用到实际的交易中。每天晚上金融市场收盘后,“基金制造者”会自动下载全球金融交易数据,进行分析后挑选出使用者需要的交易项目。早上,当使用者登陆系统后,系统会提示使用者按提示进行交易。“只需要每天点击一下,照着它告诉你的做就行了。这样你就完成量子基金的操作过程。太简单了!”凯特十分自得。

屏幕后面运作的当然远比表面的过程复杂:当操作者输入选择后,“基金制造者”将进行54个数据模式的运算,从中选出量子基金月回报最好的一种模式。然后,程序按照操作者选择的模式,运算一些复杂的数学公式,决定操作者需要的交易。这一切仅需数秒。

与真人相比,“基金制造者”摒弃了人为风险。在现实中,基金经理会提供一些他们看好的基金供投资者选择,而投资组合将随时变化,他们会告诉投资者,将把风险率控制在8%,但是过几年当投资者自己计算风险率时,实际风险率可能是6%,也可能是10%。这就是人所带来的风险。而“基金制造者”的基金投机项目是固定值,不能人为更改,操作者带来风险的可能性被消灭了。

对冲基金人机大战

凯特和帕拉罗制造“基金制造者”,本是想将这个模拟系统作为教学用具和研究工具,没想到经过英国一些金融刊物的渲染,引起了各界的关注。

巧合的是,2006年末的对冲基金得不偿失,大部分的收益都没有达到预期标准普尔指数的15.8%。在2007年2月的一次金融会议上,加州退休抚恤基金投资管理官员拉塞尔·里德抱怨:大部分对冲基金都是吃肉不吐骨头的高利贷者。而“基金制造者”的出现让人们开始意识到基金管理者收取了暴利,开始另寻出路。

在伦敦的金融界,关于“基金制造者”的神奇传得沸沸扬扬。比如上周,就有两个机构投资者付钱来使用系统,超过50人进行了试用。凯特和帕拉罗决定收取年费作为科研补贴,金额约为系统使用投入的1/3,这个数目还不到对冲基金经理收取佣金的1/5。

而投资者的热情已经被“基金制造者”调动起来。

ING投资管理公司的结构产品负责人说:“如果风险回报相同,使用软件收费又少,为什么要花大笔钱给基金经理?‘基金制造者’可能是最有效的投资方法。”苏格兰皇家银行的量子基金主管评价“基金制造者”:“这是对投资业一次翻天覆地的革新,它让投资者在投入更少的情况下得到回报。”

一些学者也表示了质疑。纽约大学教授斯蒂芬·布郎表示,大部分对冲基金都不是量子基金,仅存在了几年,它们的业绩表现信息并不充分。“在非常贫乏的数据基础上建立的数据模型,很难得出精确的对冲基金模式。”

投资咨询专家艾伦曾经是对冲基金公司的执行经理,他在博客中写到:“要是他们能靠‘基金制造者’成功的话,那太好了。不过当投资者们发现这些对冲基金的克隆物也不过和对冲基金的表现相同时,我很怀疑他们不会失望。不管市场动向如何,有着深厚功底的基金经理、健全的风险管理制度和高科技的协助,即使在市场低迷的情况下依然能保持高收益,这就是‘3+30’的价值所在。”

凯特如何评价自己的“基金制造者”呢?

他很坦然的承认“基金制造者”无法与某些对冲基金的高收益匹敌,但他强调说,即使一些名气极大的基金经理也把大部分的成功归结于好运。“在很多金融市场上,要是有人连续两年都操作得不错,不是说明他很聪明,就是他的运气实在很好。我在1997年底进入市场,要是你在1999年底还能看到我,我就算是专家了。”

这个世界上确实有天才投机者的存在,不过找到他们的几率几乎为零,更别说从他们那里获利。现实的人不会抱着寻找天才的幻想,最终发现找到的80%是笨蛋。所以,既然知道风险的存在,不论是市场的还是人为的,投资者们应该放弃对冲基金,寻找更安全的投资方法。”凯特回忆说,不久前曾有一个顶级基金经理,一个世界级的投资者,专门从事全球货币市场和股市的投机生意,找到他:“哈里,我希望买下你的投资系统,让它按照我的操作模式进行投资。这样我在享受人生的同时继续向我的财神爷送去‘3+30’的账单。这些笨蛋不会知道真相的,就算知道那也是很久以后的事了。”说到这,凯特忍不住笑了。

文/John Cassidy 译/欧阳婉竹

作者简介:John Cassidy,美国顶级商业记者,《纽约客》专职作家

爱华网

爱华网