“我以为2亿美元就能拿下。”因实施了一系列国际并购业绩不佳而近年很少公开露面的TCL掌舵人李东生,5月1日坦率地谈起TCL国际并购路上的教训:并购汤姆逊的时候资本市场一片看好,TCL未过多考虑并购后的风险,甚至收购时没做股权融资而选择了贷款,结果欧洲业务3亿美元的亏损让财务措手不及。

其实何止是李东生,中国企业在国际并购前所表现的激情、并购后展现的迷茫已成为一种中国符号,与跨国企业在中国的并购形成鲜明对比。

中国企业跨国并购战略与跨国公司反差巨大

首先,中国企业国际化并购的目标多为国外公司面临亏损的“瘦狗”(dog)业务。以TCL的国际化为例,2002年TCL收购的德国电视机制造商施耐德(Schneider)电子公司当时已宣布破产;2003年TCL并购的阿尔卡特(Alcatel)手机部门,2001至2003年净亏损分别为4亿欧元、1972万欧元和7440万欧元;2004年与TCL合并彩电及DVD业务的法国汤姆逊(Thomson)公司,2003年在彩电业务中亏损1亿欧元。

而联想2004年收购IBMPC业务时,此项业务已连续3年半处于亏损状态,亏损总额接近10亿美元。

但是,法国联合利华(Uniliver)1999年其租赁的“美加净”和“中华牙膏”是当时最具品牌知名度和影响力的牙膏品牌:“美加净”当时年销售量6000万支,“中华牙膏”出口量全国第一。法国达能(Danone)2000年其收购的“乐百氏”和“正广和”,也分别是当时中国连续三年销售量和市场覆盖率占全国第一的桶装水品牌和华东地区桶装水的领先者。相比而言,跨国公司在中国并购的目标通常是国内的领先企业。

其次,在执行国际化收购活动时,中国企业呈现出对收购后的经营风险缺乏考虑的特征,而往往偏重于乐观地强调收购可能对其国际化进程带来的好处。

例如,TCL在欧美市场的一系列国际化并购行动,主要是为了扩大自身的产能和利用当地企业的渠道等优势,但对收购后如何经营缺乏具体的战略计划。具体表现在产品、文化、人员以及消费者的整合方面处理不当,导致亏损加剧。

而跨国公司在中国市场的扩张活动则呈现出更为谨慎和系统性的特征,包括在收购后的品牌运作等方面都有战略性的规划和掌控。例如,联合利华收购“美加净”后,为了达到了消除竞争对手的目的将此品牌雪藏,

收购后联合利华对“美加净”不闻不问,甚至降低价格使其沦为低档品牌,使大量“美加净”的消费者转变为其成了联合利华自有品牌“洁诺(Signal)”的用户。而与此同时,联合利华在收购“中华牙膏”以后,自2001年起在其原有的品牌基础上大力投入,使得2003年中华牙膏在国内市场占有率排名第二,达到15%左右。

中国企业:国际化并购中的“机会主义者”

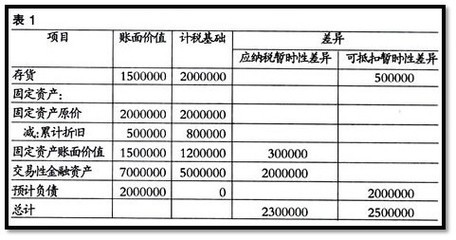

从以上分析可以看出,中国企业在国际化收购的过程中所处的状态,也就是风险偏好程度以及公司治理的角度均与跨国公司呈现显著不同(如下图所示),而这恰恰是中国企业跨国并购战略与跨国公司收购中国公司策略巨大差异的由来。

企业家的风险规避程度,决定企业是否偏好于抓住跨国并购的机会,以及是否对并购对象的状态慎重考虑。企业家风险规避程度越高,则在机会面前更为谨慎,并更倾向于仔细考察被收购业务的状态,从而选择经营良好的业务;企业家风险规避程度低,则更可能倾向于迅速抓住机会,更可能收购那些处于下降状态的业务。

公司治理结构,决定企业的国际化收购策略决策是否能够被通过,是否事先确定收购后系统的运营规划。公司治理结构越完善,则更可能在通过收购计划时企业已进行了充分的尽职调查(duediligence),并且已对收购实施后的策略制定了完善的实施计划;公司治理结构不完善,在通过收购计划时企业可能并未进行详细的尽职调查,并且对收购后的策略仍缺乏系统的规划。

综上,依照不同的企业家风险规避程度和公司治理结构,进行国际化收购的企业有四种类型

分别是:创业者(entrepreneur)、精打细算者(calculator)、机会主义者(opportunist)和保守自满者(satisficer)。

中国企业管理者的国际化意愿和“家族式管理”的公司治理结构,使中国企业在国际化收购中呈现“机会主义者”的特征。从内部因素来看,优秀的中国企业其管理者都怀有国际化的强烈意愿,欲在国际市场延续在中国市场上成功。当然中国企业家风险偏好的特点,在众多优秀企业的成长过程中发挥了重要的作用。例如,联想、TCL、海尔等企业的崛起都离不开其创始人不畏风险的创业家精神。

从外部因素看,一些国外的公司欲出售的业务,为中国企业实现其国际化的强烈意愿提供了“机会”。但是这些欲出售的业务通常是“瘦狗”业务,继续经营的风险较大。因此,中国企业家容易基于以前经营成功的经验,急于把握这种国际化的机会,因而敢于收购经营风险较大的亏损的海外业务。

同时,由于“家族式管理”的公司治理方式,中国企业管理者的并购决策比较容易被公司内部通过并实施。但是,在快速做出决策的同时,对于并购目标的尽职调查以及并购后如何整合双方资源等方面,可能存在不足和缺乏系统的策略规划。

相较而言,跨国公司在中国的跨国并购过程中呈现“精打细算者”特征。跨国公司一般从成立合资公司进行制造或销售开始,逐渐熟悉市场后才开始采取并购,这是稳健扩张的过程;另外,由于跨国公司的公司治理结构完善,因此其并购决策在通过和实施之前,通常会对并购目标企业进行谨慎的尽职调查,也对并购后的经营策略制定明确的规划。

中国企业面对跨国并购“机会”需冷静

中国企业应重视在中国市场的竞争中提高国际化经营的能力,而不应过于乐观地将能力培养的过程寄希望于国际市场。首先,中国的市场的潜力很大,很多产业的市场饱和度远低于国外市场,这也是跨国公司进入中国市场的主要原因;第二,与在国外市场上中国企业与跨国公司的能力差异相比较,在中国市场上中国企业有更大的优势;第三,随着跨国公司大规模扩张,中国市场也不断地呈现国际化的特点。因此,国际化经营的能力提升应该是一个立足中国市场、随着中国市场的国际化逐渐培养起来的过程。

另外,中国企业在国际化的过程中,应转变家族式的管理思路,建立起科学的公司治理结构。建立现代化企业制度,提升企业管理能力,从而为中国企业国际化经营奠定基础。在用人模式方面,应突破家族式管理的“血缘”、“地缘”等限制,而采用既熟悉中国企业文化、又具有国际化管理经验的经理人。在企业决策中从“人治”向“法治”转变,从而降低国际市场上经营时决策错误的风险。

当然,中国企业也应冷静对待国际化并购的“机会”。国外公司急于出售的业务多为盈利能力较差的业务,这是否能够成为中国企业在国际市场中的盈利业务,是中国企业面对并购机会时首先要考虑的问题。在自身能力不足以及对收购后的策略尚未清晰规划的时候,中国企业不应盲目实行收购的行动。

并购并不是国际化的唯一途径,中国企业应采取渐进的方式,以多样化的形式进入国际市场,从而增加海外经营成功的可能性。首先,可以先通过设立海外办事处,寻找国外市场上具有“比较优势”的可利用的当地资源,熟悉市场后再采取恰当的机会;第二,在了解市场的同时,寻找可以资源互补的当地企业,以合资形式进入海外市场;第三,可以根据自身的资源禀赋,在产业链中占有优势的业务环节,以独资的形式经营;而在不占优势的业务中,采取与当地企业进行合作或并购的策略。

爱华网

爱华网