都知道应对核心人员进行股权激励,但真正实施股权激励的企业却寥寥无几;而且,即便有些企业实施了股权激励,但力度却很小——用于激励的股份少,而且比较分散,对被激励对象的激励作用十分微弱。上海复斯管理咨询公司认为,我国企业目前在股权激励的操作过程中,普遍存在的“股权固化”现象,是导致上述实践结果的根本原因。

某国企总经理,在经营者持股政策的许可范围内,通过送干股方式获取企业2.4%的股权,现在他退休了,但仍然持有该部分股权。新总经理继任后,也需要对其进行股权激励,类比前者,也是以干股的方式获取2.4%的股权。如此方式,若干年后,资本股股东还有多少股好送?

另一民企更为典型,占有20%股份的一合伙人(当初以人力资源入股,未出过现金),辞职后新开了一家有竞争关系的公司,而占有原公司20%的股份却仍紧握在手,就是不转让,其它股东郁闷不堪!

出于对人力资源激励需要的股份(本文统称为“人力资源股”),象资本股一样,持有者被赋予了永久的持有权——这就是被上海复斯管理咨询公司称为的特指人力资源股的“股权固化”现象。

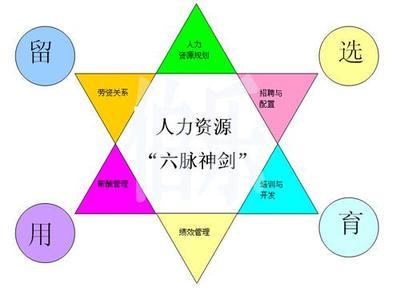

1、我国企业进行股权激励的两种基本做法

为了解决核心人员激励不足、经营者行为短期化等问题,我国少数企业采取了股权激励措施。与国外主要以期股和期权为主的股权激励的方式不同,因市场环境和政策性因素,我国采取股权激励的企业,大部分采用这样两种基本方式:第一,赠送干股,即根据岗位重要性、能力等因素,企业无偿赠与核心人员一定比例的公司股份;第二,优惠价购股,即核心人员被允许以优惠的股价获得一定比例的公司股份。

我国企业的这种股权激励的特殊作法,与国外通用的期股激励相比有两点主要差异:一方面核心人员在获得股份时,没有支付足以补偿股份所对应资产原值的资金;另一方面核心人员在当期即获得了和资本股相同的股权,即与期股在现金行权后的股权相同。

2、“股权固化”毫无理由

我国企业所采用的上述股权激励操作,对企业和资本所有者来说,这部分带有激励性质的股份,被固定在特定的激励对象身上,不能再拿来激励别人,即使他离开本企业,也仍然拥有持有的权利,除非他自愿,否则没有什么办法可以让他转让。

之所以让某人拥有股份,是希望激励他使用自身的人力资源,本质上可以理解为人力资源入股。然而,从被激励的个体角度看,其拥有的人力资源既不能在各阶段上保持量和质上的一致性,也不能在企业中具有永久的持续性。个人离开企业,或生命终止,个人所有的人力资源就相当从企业中消失了;即使个人没离开企业,也没死亡,但也会因知识老化、经验过时、企业业务内容发展变化等,使个人所拥有的人力资源在不同阶段上发生变化。因此,从目的上看,一旦原激励对象的人力资源发生变化、甚至消失,其原拥有的股权就应该变动、直至变动为零。否则,其拥有的股权,既失去存在的依据,也失去存在的意义。资本性股权之所以可以固化,是因为资本资源独立于所有者而存在,无论其所有者如何变化,是死是活,都不对其原所出资源产生影响。而人力资源则不同,它不能脱离所有者而存在,也不能脱离所有者而被实际使用,因此,因人力资源而获取的股份不应被固化,否则,就相当于:其他所有者投入资本不变的情况下,某个资本股股东可以抽逃注册资本而不减少股份,这显然是毫无理由的。

3、改制正加速股权固化现象产生

近年,几十万国企掀起的新一轮改制,事实上正在成为“股权固化”现象大范围形成和加速产生的源头。

我国这次以产权改革为核心内容的改制,不仅要完成国有资产从竞争性行业退出的任务,而且要尽可能解决以往存在的经营者长期激励不足等问题,使改制后企业能处于一个有利的产权结构和治理结构的起点上。因此,很多企业都在利用本轮改制机会,同时实现对核心人员的股权激励安排。但由于缺乏相关理论指导,以及法律、政策和市场环境的限制,导致在改制中推进的股权激励安排,实际操作中出现了一些“变通”手段,以下是其中常见的三种:

变通手段一:对历史贡献的补偿或奖励虚高。改制中对经营者历史贡献进行适当考虑是可以的,但操作中常出现利用过高评价来增加补偿或奖励额度;而对核心技术人员,则变为高估技术成果或技术水平等。二者在本质上都类似于前面谈到的一般企业的第一种操作方式;

变通手段二:股权价格的不均等优惠。在经营者购买企业股权时,经常以打折或特殊的支付方式,使经营者得到比其他员工更优惠的价格或支付方式。其类似于前面谈到的一般企业的第二种操作方式。

变通手段三:股权托管后回购。即指部分国家股权先托管给经营者,再由经营者逐步回购,其中常伴有购买价格和支付方式上的优惠。其类似于一般企业的操作方式二。

改制中采用的这类变通手段,在本意上,是为了让经营者持有能产生足够激励作用的股权。但由于相关政策和法规的规定,不能直接以管理入股等方式直接授予,所以只能通过一系列的变通做法,达到至少在形式上表现为经营者最终是用现金的方式足额购买了股份。变通做法的结果,实际起到了让经营者持股甚至持大股的目的,但是,却使得经营者持有的股份中,本质上是以人力资源入股获取的股份,也在形式上表现为资本股,从而,其中的人力资源入股部分的激励性股权就被理所当然的象资本股一样“固化”了。

改制进程正在加快,改制中的这些作法及其这些做法的“示范效应”,也正在加速更多的企业产生“股权固化”现象。

4、“股权固化”,不仅使股权激励失去意义,而且导致激励性股权资源的枯竭

基于人力资源激励需要的股权被固化后,在近期会使股权激励失去意义。股权激励的目的,是促使持有者更有效的使用自身所拥有的人力资源,而一旦其实际所具有的人力资源变得很少,或者变没了(辞职、严重伤残或死亡),再如何激励该人力资源的所有者,又有什么意义呢?激励性股权的固化,近期看,会使得股权实际激励着的人,不是企业应该进行股权激励的人。长期看,股权固化,会使激励性的股权资源趋于枯竭。当原被激励对象失去激励意义,或者企业发展、内部各关键岗位人员胜任情况发生变化等时,都需要让新人进入某些关键岗位,一旦如此,则出于激励的需要,对这些新人就需要进行股权激励。而如果激励性股权是固化的,那么,久而久之,资本股的股东愿意拿出的、可以用以激励的股份就会越来越少,直至无“股”可拿。股权固化,长期看,会使得需要进行股权激励的人,得不到股权的激励。

5、走出固化陷阱,推进股权激励

由于存在股权激励固化及其导致的问题,实践中,企业所有者本能的反应必然是放慢脚步、犹豫不决,结果,在我国几百万家企业中,真正使用股权激励的企业很少,而且,即使使用了股权激励,用于激励的股份也不多,对被激励者而言,也缺乏实际激励作用。只有消除股权固化现象,股权激励的实践才可能真正的展开。

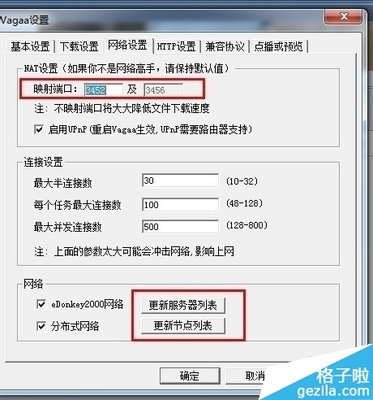

上海复斯管理咨询公司认为,在期权激励所需要的制度和市场环境还不具备的条件下,可以采取“影子股权”、“股权变动制”等方式解决股权激励的固化问题。另外,实践中,一些企业尝试的“岗位贡献股”、“限制性股权”等做法,也是可资借鉴的方式。

欢迎与aihuau(爱华网)作者探讨您的观点和看法,作者:史建玲,管理学硕士,上海复斯管理咨询公司合伙人。E-mail:[email protected]

爱华网

爱华网