委托人资料

张女士今年36岁,硕士研究生,与丈夫都是外企的高级职员,家庭年税后收入为50万元左右,并有金额不等的年终奖。女儿4岁。单位为其及子女投保了人身意外保险、社会医疗保险、养老保险和失业保险。

家庭有储蓄10000元,定期存款、债券、债券基金、股票和股票基金分别为70万元、20万元、10万元和6万元,一辆15万元的轿车,一套价值约90万元的住房,尚有贷款40万元未还,每月等额还款约12000元。每月家庭生活支出8500元,主要是衣食、交通和休闲娱乐等方面的花费。

张女士对家庭财务的安排有许多考虑:希望通过年终奖和丈夫的兼职收入使家庭年度收入在两年后达到100万元;希望两年后购买30万元左右的第二辆车;五年内购买一栋别墅;用现金的30%进行高风险投资、希望年收益率在15%以上;保证退休后还有较高的固定收入。

资产结构良好

张女士夫妇的学历和收入较高,属于较为成功的白领阶层。同时,在支出方面的控制也较为有序,支出的项目和金额没有超出生活必须品的范围,每月基本可以节余收入的50%。因为每年可以有近25万元的净收入,因此家庭资产处于稳健的增长状态。

该家庭的资产总额较多,其中投资、增值性资产,如存款、债券、基金所占比例较大,能够带来一定的投资收益;折旧性资产,如汽车,仅占总资产的7%,而且是必须的交通工具,其档次与家庭的收入相符;负债较少,净资产比例超过80%,资产结构良好。

教育费用须纳入理财规划

一般情况下,目标范围应当包括以下4个方面:衣食住行的消费需求;防备突发事件的安全保障需求;寻求现有资产保值、增值的投资需求;教育基金和养老基金的积累需求。

对照目标范围,张女士缺少子女教育基金的目标,因为随着女儿的长大,教育费用在不断增加,因此也必须纳入理财规划。

分为短期、中期和长期目标

张女士列出了绝大多数应当考虑的目标,但存在的问题是:目标不清晰。主要体现在:一、目标是可伸展的,要高于现在的能力和水平。

例如张女士的购车目标,以张女士目前的家庭资产,30万元的汽车是在其支付能力范围之内的,是可以立即购买的,没有超出其能力。这个目标主要是判断“是否必要”,而不是“是否能够实现”。二、目标是可以用数字来衡量的。如购买别墅的目标,没有确定的金额来衡量,目标是模糊的。三、目标应该是比较现实、并被家庭成员普遍接受的。如收入达到100万元的目标,丈夫是否愿意兼职、愿意兼怎样的职业,这需要家庭成员共同协商确定;另外,投资收益率达到15%的目标与现实情况距离较大,这样的目标需要调整或者剔除。四、目标是正式的、书面的。目标不能停留在设想层面上,应当像正式的合同一样形成文字,制订完善后应当承诺履行,只有这样目标才能成为现实。五、目标是有时间限制的。这一点张女士做得比较好。基本上每个目标都有时间限制,因此基本上可以把这些目标区分为短期、中期和长期目标。

决定目标的优先次序

目标不可能同时全部实现,因此首先要完成最紧迫、最重要的目标。将张女士的目标综合起来,可以明确为4个主要目标,分别是购买别墅、购买汽车、退休金积累和子女教育。通过排列比较,可以确定哪一个目标是最应当优先完成的。

当然,可能出现并列的情况,或有新的目标出现,难以取舍。解决目标间的冲突,主要应遵循“与首要目标协调一致”的原则,因为目标间都是相互关联的。同时考虑有多少人可以从目标的实现中受益,受益人数多的目标应当优先。

理财建议

建立一笔“应急基金”

根据职业的稳定性和面临的风险程度,张女士应当用5万元作为应对临时情况的资金,这些资金应当保持很高的流动性。目前张女士的这部分资金只有1万元,用接下去两个月的节余来补足即可。

一次性还清房贷

从张女士目前的投资情况看,本金是比较有保障的,收益率并不高,关键是投资收益率低于房屋贷款利率。这意味着,资金高成本,投资低收益,相当于贵买贱卖,显然是不合适的。

因为张女士有足够的支付能力,建议用定期存款一次性还清剩余的房屋贷款,这样可以节约利息支出超过3万元。还清贷款还可以提高信用等级,为下一次贷款争取更优惠的条件打下基础。

准备好子女教育费用

因为女儿尚小,费用的压力不大。可以将10万元的债券基金作为教育基金,做到“专款专用”,主要是作为大学教育费用。假设年收益率为5%,14年后女儿上大学时就可以增长到19.8万元,几乎翻了一倍,可以在一定程度上满足女儿大学教育(国内四年)所需。

调整投资结构

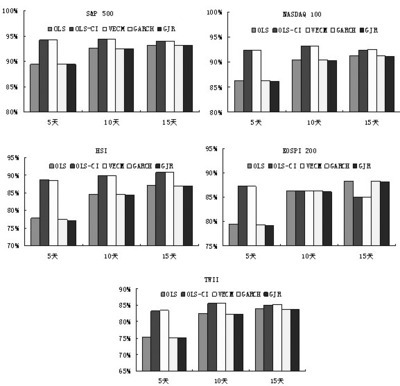

张女士的投资主要以定期存款为主,收益率不会高于3%。在目前的市场环境下,投资者容易承担较大的风险,收益却没有相应的体现。因此,张女士将投资年收益率的目标定位在15%,实现的可能性是非常渺茫的。

建议构建稳健型的投资组合(每3个月审核、调整一次),30%的资金投向于股票基金等高风险品种,50%投向债券、债券型基金,20%投向银行理财计划、信托计划,投资组合的期限控制在3年左右。

家庭每月的节余采用定期定额的方式投资配置型基金等中高风险的理财产品。

组合中,股票型基金的年收益率定位在10%,其他投资产品的年收益率争取在3%至5%,综合收益率预期在5%至8%,是张女士目前投资收益率的一倍。假设是5%的收益率,3年后张女士66万元的投资即可达到76万元。将购车与购房合并考虑

3年后,张女士家庭可运用的资产将达到150万元左右。这时,可以考虑卖出原有的住房(假设市场价100万元),购买200万元的别墅一栋。如果别墅距离工作单位较远,或其他原因使得汽车成为必备工具,还可以同时购买20万元的汽车一辆,否则没有必要。因为房屋变大、汽车增加的同时,家庭的各项费用,如公用、交通等支出都会相应增加,因此需要认真对待。

购新房后准备养老金

因为通过社保和退休的工资是难以维持退休生活的,而且随着生活水平的不断提高,生活的成本在不断加大,人的寿命不断延长,因此每个人都应当慎重考虑这个问题。建议张女士在购买别墅后就开始养老金的积累。经过初步测算,在收入、投资收益率等条件维持不变的情况下,张女士在50岁(丈夫55岁)退休前,基本可以积累到足够的养老金,维持退休后的生活。也可以利用养老保险的方式达成老有所养的目标。

爱华网

爱华网