“利率互换”提高银行避险能力,银行客户实现双赢“人民币利率掉期”凸显两大功效

昨日,中国人民银行发布了《关于开展人民币利率互换交易试点有关事宜的通知》,明确了开展人民币利率互换交易试点的有关事项。《通知》发布之后,国家开发银行与中国光大银行完成了首笔人民币利率互换交易,人民币利率衍生工具在中国金融市场正式登场。

利率互换产品诞生为大势所趋

熟悉利率衍生工具的市场人士介绍说,人民币利率互换又称“人民币利率掉期”,是指在人民币不同利率产品之间的互换交易;该交易方式涉及到定期存款利率、贷款利率、债券利率、回购利率等所有利率产品;主要分为固定利率和浮动利率间的互换和浮动利率与浮动利率间的互换(固定利率之间不存在互换),本金并不交换。

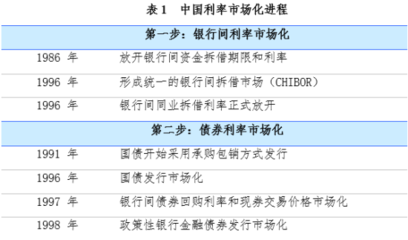

国家开发银行有关人士指出,利率互换市场的流动性和深度是反映一个国家金融市场成熟程度的重要标志。我国的金融市场经过多年发展取得了巨大进步,但与国际金融市场还存在着很大的差距。在国内金融市场上,此前还没有利率衍生产品,缺乏有效的规避利率风险的金融衍生工具。随着我国利率市场化进程和资本市场的发展,金融机构和企业对利率避险工具的需求日益迫切。在我国推进市场利率化的进程中,适时推出人民币利率互换产品非常必要。

利率互换实现风险对冲

业内人士认为,利率互换首先为商业银行管理资产负债利率风险提供了工具,有利于化解当前中国银行业积聚的巨大利率风险。对商业银行来说,由于资金来源主要是居民存款且期限短,发放中长期固定利率贷款会产生很大的利率缺口,迫切需要在与客户签定固定利率贷款合同的同时,在利率互换市场对利率风险进行对冲。

利率互换还可以满足贷款客户债务利率风险管理的需要。在贷款利率基本实现了市场化的形势下,贷款客户为了规避利率风险,迫切需要银行提供利率风险管理工具。银行向客户提供利率互换产品,不仅可以满足客户风险管理的需要,提高客户对利率风险的承受能力,而且有助于降低贷款的信用风险,与客户实现双赢。

另外,建立利率互换市场有利于提高央行货币政策操作的独立性和灵活性。在利率互换市场形成以后,人民银行和监管当局通过政策引导,使商业银行自觉地通过互换市场来对冲利率风险、提高利率风险管理水平和承受能力,可以使央行在制定货币政策和进行货币政策操作时,不必再顾及对商业银行的冲击,而使金融宏观调控具有更高的独立性和灵活性。

利率定价有待市场化

据了解,此前已有多家商业银行表示出了对利率互换产品的需求意向,并和国开行积极谈判相关合作事宜,大多已与国开行初步达成了合作意向,只等人民银行的一纸批文。另外,保险公司也对人民币利率掉期业务表示出了一定兴趣,因其资产结构的不同,对风险的喜好也不一:有些希望利率浮动,有些则希望固定利率以锁定收益。如果推出人民币利率掉期业务,保险公司可借此以规避利率风险。

不过也有业内人士指出,虽然人民币互换业务的市场需求旺盛,但推出后可否顺利开展还有待观察,因为国内金融市场每推出新交易品种都会有由热到冷的一个过程,市场会由积极支持转变为态度谨慎。人民币利率互换目前存在着远期定价的问题,由于市场上没有完整的收益率曲线,人民币利率掉期缺乏准确的利率基准,其利率定价有待市场的认可。

爱华网

爱华网