中国迄今最大一笔私人股本交易的台前幕后 11月9日,一场罕见的大雾笼罩徐州。 金山桥的徐州工业园,这是徐州市机械制造企业聚集的地方,宽阔的道路两边,众多机械公司一一排列,井然有序。尽管已经是初冬,但透过院墙的栏杆,里边依然绿意盎然,大型轧路机整齐地沿墙排列着,一律鲜艳的红。整个工业园鲜有休闲娱乐设施,在工厂之外,无论白天和晚上,都是同样的静谧。在这静谧中,居住在此的徐州工程机械集团有限公司(简称“徐工集团”)——当地最大的企业——的一些员工,则在焦躁不安地等待一个不可知的未来。 “已经有七八百人报名申请内退了。”徐工筑路机械公司的一位员工忧心忡忡,“美国人就要来了,不知道以后怎么办。” 就在此前的10月25日,美国凯雷集团(简称“凯雷”)与徐工集团签署协议,出资3.75亿美元(约合30亿元人民币)收购徐工集团工程机械有限公司(简称“徐工机械”)85%的股权。 这是中国迄今最大的一笔私人股本交易。在经历了57年前那场著名的淮海战役之后,徐州,这座保守而沉默的城市再次因为凯雷与徐工的交易而成为西方舆论关注的焦点,他们普遍把凯雷的胜利视为私人资本在中国收购大型国企股权的破冰之举,而交易能否得到监管层的最终批准,则是检验中国政府是否有诚意让国外资本控制其企业的试金石。 如是,随着传统的国有企业管理方式在徐工的终结,徐州这座城市的命运也将因此改变——徐州是中国传统的工业城市之一,2004年,工业总产值占全市经济总量的49.5%。徐工集团是惟一一家营业收入过百亿的企业,占徐州规模以上工业企业产品销售收入总额的1/7强,全市出口总额的1/10也来自于它;而在徐州56.31万人的城镇单位在岗职工中,有4.4%是徐工集团的员工。考虑到与之相联系的庞大的供应商、配套企业和经销商们,将有数万个家庭的生活因凯雷的交易受到波及。 在“野蛮人入侵”变成现实之前,一些员工选择了一种中国国有企业特有的方式来保障自己的权益:内退,提前获得经济补偿。 “报名人数太多,如果全部批准,就无法保证正常生产了。”一位内部员工对本刊记者说。那些在交易前提前内退的员工,则因没有机会拿到同样的补偿而愤愤不平。 他们放弃的并不是一座危城。事实上,徐工集团的体质堪称健康:现拥有136个国内工程机械产品品种中一半以上的制造能力,其中有20个左右的产品在市场占有率方面进入前三名。仅在今年上半年,徐工集团的营业收入就达85亿元。 徐州有关主管部门对此交易三缄其口。 “这一天在萧瑟与寒冷中破晓了。”1920年代的威廉8226;福克纳在其名著《喧哗与骚动》的开头写道。

“不改已经不行了”

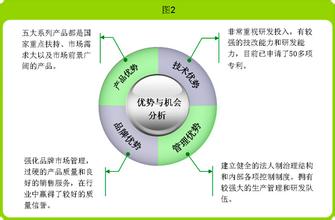

对于徐工集团的大多数员工而言,3年前他们就明白,自己和企业的命运终有一天会改变。但个中的跌宕往复,仍出乎他们的意料。 徐工始建于1989年,是在原徐州重型机械厂、徐州工程机械制造厂(即筑路机械)、徐州装载机厂(铲运机械)和徐州工程机械研究所的基础上组建而成,当时,正是工程机械行业的低潮期。 从1992年起徐工集团开始大规模扩张,在全国各地展开大量收购,加上政府委托管理的企业,最后集中了大大小小一二百家子公司,但集团资产质量十分低下。2000年,徐工现任董事长王民上台不久,即开始采取股份退出、破产等处置方式,清理当年扩张恶果,剥离辅业,并使得徐工在2003年成为中国工程机械行业首家营收超百亿的企业集团。 与此同时,徐工的改制方案也提上议事日程。2002年底,徐工集团被列入江苏省政府82家改制企业的名单,其下属的徐工机械迅速被确定为改制平台。 徐工机械是年7月28日刚刚成立,由徐工集团与华融、信达、长城和东方四家资产管理公司共同出资;其中,徐工集团以净资产6.43亿元作为出资,持股51.32%。四大资产管理公司以其拥有的徐工集团的债权转为股权持有。 次年1月,徐工机械无偿受让了徐工集团持有的徐工科技35.53%的股权,成为上市公司的第一大股东。徐工机械由此成为徐工集团最大的下属企业。 拟改制的徐工机械迅速吸引了国内外无数投资者和企业的青睐。 但在整个2003年前期,改制的模式并不清晰。徐工集团邀请了来自集团内外的众多专家学者,对此进行研究和讨论。反对派的声音也一度高涨,持有不同观点的学者们甚至展开了激烈的辩论。 “但是,不改已经不行了。”回忆当年的情景,徐工的一位高管感叹说。 背负着老牌国企的沉重包袱,徐工集团的人才流失状况一直严重,近年来虽也努力进行国际化,但国际化水平和层次都处于低级阶段,海外营销网络也不好。 而国内外市场一体化的推进无疑给徐工带来了相当大的挑战。国际巨头咄咄逼人之势令这个中国最大的工程机械制造企业胆寒——大宇、沃尔沃、卡特彼勒等来势汹汹,迅速占据国内工程机械市场的1/3份额;在国内工程机械的高端市场,外资企业占据的份额更是高达95%左右。而国内同行,则大多在低端市场进行同质化的竞争,大大小小的民营企业亦势若猛虎。 对于这个拥有数万员工的庞大国企来说,出售股权、引进资金成为惟一的出路。 2003年,徐工集团开始聘请摩根大通为出让徐工机械股权一事作财务顾问。至2004年中,初步的淘汰结果揭晓,华平创业投资有限公司、卡特彼勒公司、美国国际投资集团、摩根大通亚洲投资基金、凯雷亚洲投资公司、花旗亚太企业投资管理公司等入选。 两年中,一度传出卡特彼勒与徐工接触频繁的消息。 作为履带式推土机的鼻祖,有着80年历史的美国卡特彼勒公司如今是世界上最大的土方工程机械和建设机械生产商,在中国,卡特彼勒也一向以扩张迅猛而著称。目前,卡特彼勒在华建立了9家合资和独资企业,这其中就包括卡特彼勒徐州有限公司。此次徐工机械出售股权,自然没有逃过卡特彼勒的眼睛。为什么是凯雷

2003年初,卡特彼勒总裁奥伯8226;海曼即率高层访问徐工;2004年5月,卡特彼勒亚太地区主席杰克8226;聂高一行又与徐工集团高层在上海会晤。当月底,卡特彼勒副总裁乐文礼再次来华,向中国政府表达了扩大在华投资的愿望。 但徐工机械一位不愿披露姓名的副总裁在接受《环球企业家》采访时,对徐工曾青睐卡特彼勒的说法断然否认。“双方分歧太大,我们从一开始就对卡特彼勒没有兴趣。”他解释说,传说中的徐工与卡特彼勒亲密接触,只是出于徐工方面尽地主之谊的考虑。卡特彼勒尽管技术实力雄厚,但只是技术的挪移,并不能进行技术再创新。另外,在保持徐工品牌一事上双方无法达成一致。 “徐工机械改制的基本原则从没动摇过。”他说。他指的是徐工科技在公告中曾发布过的“一个目的、两个基本稳定、五个有利于”:“一个目的”就是要把“徐工”这一民族品牌打造成国际知名品牌;“两个基本稳定”就是保持高管层的基本稳定和职工队伍的基本稳定;“五个有利于”是:有利于徐工持久、健康的发展;有利于经营机制的彻底转换;有利于徐工整体形象的提高;有利于徐工的国际化发展;有利于一并解决所有历史遗留问题。 而卡特彼勒在中国扩张秉承的基本原则恰恰是,保持其自有品牌、控股和掌握管理权。 2004年秋天,卡特彼勒就这样怀着志在必得的信心来到南京的东郊宾馆,关于徐工股权出让的第一轮正式竞标正在这里举行。 评审团由徐州市市长徐鸣牵头,涉及股权转让的各个政府职能部门、律师、银行家也来到现场,一本本厚厚的竞标书至今仍让那位徐工机械的副总印象深刻。参与竞标的机构当场详细陈述了各自的改制方案,并回答评委会提出的问题。后者则根据估值、交易条款、业务发展等对方案进行评估,严格打分,整个过程都进行了录相和录音,非常公开。 至2004年10月,该轮竞标结果揭晓。清一色的金融资本——美国国际投资集团、摩根大通亚洲投资基金和凯雷亚洲投资公司胜出,卡特彼勒正式出局。这一次,它是为自己的野心埋单——徐工方面参与谈判的人士向本刊透露,正是因为政府对卡特彼勒在中国的扩张风格有所忌惮,才给凯雷带来了机会。 此后,在首轮竞标中成功的3家投资集团主要以书面形式开始了第二轮角逐,对竞标的价格等具体条款进行进一步的洽谈。今年5月,凯雷脱颖而出。 “其实当时并没有签署凯雷获得排他性的条款,但是大家在心里都已经明了,基本敲定凯雷了。” 参与徐工机械改制全程谈判的摩根大通证券(亚太)有限公司副总裁顾宏地对《环球企业家》说。 不过,早在首轮出价中就以接近徐工机械两倍净资产的价格亮相的凯雷,与徐工的博弈进行得也并不容易。徐工有律师、银行顾问和监管机构的顾问,凯雷则有国内、国外的律师顾问等。双方庞大的顾问队伍,令摩根大通都惊诧不已。“漫长啊!”回忆这场牵动多方的交易,顾宏地不禁感慨。 因为文化的差异以及体制的不同,徐工与凯雷的沟通在开始时出现了相当大的困难,最初5轮谈判甚至都没有什么进展。谈判多得连顾宏地都记不清具体的次数。 自始至终,徐州市政府的态度一直保持着强硬姿态,谈判的最终成功,是因为“凯雷做出了很多有质量的让步”,顾宏地透露。 就在凯雷与徐工最后谈判期间,卡特彼勒仍没有放弃希望。2005年8月,在人民大会堂召开其全球董事会年会后,卡特彼勒CEO欧文斯率领全体董事和高管层,浩浩荡荡直奔徐州。知情者透露,欧文斯与徐工集团总裁王民进行了会谈,要求徐工集团放弃与其他外资企业的谈判,选择卡特彼勒。这就是此后一度传出“卡特彼勒9月收购徐工”的由来。 不过,徐工坚持了初衷。最后,在徐工与凯雷双方就控股权比例、价格、款项安排、付款时间等一系列“小节”上多番“讨价还价”后,呈现给公众的,是双方协议中的一系列限制性条款。其中,凯雷承诺不会将持有的徐工机械股权卖给同行业竞争对手,延续了政府不愿意卡特彼勒染指徐工的思路。对于未来公司员工的具体数量和待遇也有相应的承诺,极为周密。 知情人士还透露,协议中已经将以后可能出现的问题做了详细的划分,不同份量的问题在未来的合资企业董事会进行表决时,所需要得到的支持比例也各有不同。凯雷最后的退出方式,则需要董事会一致通过才可以实行。 变更后的徐工机械董事会由9名董事组成,其中6名来自凯雷为这次收购专门成立的全资子公司凯雷徐工,两名董事由徐工集团派出,1名由总经理担任,任期4年。

目前,以上人员的具体人事安排还没有公开,但因为拥有了两名董事的表决权,徐工至少在凯雷最终退出方式上,保证了自己的发言权。

喧哗与骚动

眼下,凯雷收购徐工机械的协议还有待国家有关部门批准。但是,徐州当地一位接近徐工集团和卡特彼勒合资公司的人士向《环球企业家》透露,徐工机械真正的幕后买家是卡特彼勒。卡特彼勒拒绝对这一传闻发表看法。11月17日,凯雷就此事向本刊发表声明说: “凯雷作为一家全球性的私人股权投资机构,我们所有的投资决策都是依据我们基金投资者的利益而进行,不会受任何公司委托。” 摩根大通顾宏地以及徐州市国资委主任洪涛,都将此称为“无稽之谈”。 “只要是涉及徐工的事情,我们一概只字不谈。”洪涛以项目尚未经国家审批终结为由,拒绝向本刊透露任何相关信息。徐州市政府其他相关部门以及徐工集团,也一致采取了回避策略。 但在国家审批完毕之前,徐工集团显然没有袖手等待。 实际上,协议签署的次日,徐工机械旗下上市公司徐工科技(000425.SZ)就发布了《股东持股变化报告书》及《收购报告书摘要暨要约收购报告书摘要》,在宣告公司第一大股东徐工机械发生股权变更的同时,向所有股东发出了要约收购。 而在徐工机械的子公司——徐州重型机械公司里,正在为新主人的到来做准备。这个通常被大家亲切地称为“重型厂”的子公司是徐工体系内的赢利大户,原本以哑铃式结构著称,共分技术中心和营销中心两大部分。现在,技术中心的组织结构开始进行调整,原本下设的技术厂长职位已经有两个被取消,仍保留的技术厂长和所长在人事上也进行了重新安排;而营销中心的调整也近在眉睫,分管领导已经在会议上被告知,以后将在华南等地成立更多的分公司。此前,这样的分公司只有华东和东北两大区域才有。 徐工科技下属的子公司:徐工筑路机械公司,早就为凯雷的进入提前进行了“吹风”。前不久,该公司从1000多名退休员工中挑选出12名代表,开了一个专门的会议,声称凯雷入主乃大势所趋,请大家理解并支持。 这个内部会议召开的背景是,目前亏损的徐工筑路机械公司需要为收购进行部分裁员。两年前,曾经有过一次大规模的裁员;如今,新的裁员已经开始,和往常一样,对尚未达到退休年龄的职工,公司倡导其“内退”。一些工龄接近退休的员工,正面临着人生中的重大挑战。 徐工机械的员工们目前得到的承诺是:3年之内,员工队伍保持基本稳定,并以买断工龄的方式,逐渐完成从国有企业职工到合资企业职工的身份转变;3年之后,员工的去留将由新公司决定。 这种不明朗的前景,让一些工龄接近25年的员工开始考虑自己的未来。“没办法,与其将来被开除,不如现在就内退,既可以拿到一部分买断工龄的钱,又可以领取内退的退休金。”一位在徐工筑路机械公司工作了20多年的员工说。尽管内退后每个月只能领到三四百元,即使加上养老保险金也就五六百元,但总归是笔稳定的收入。与这样的无奈相比,早几年退休的老员工则更多地感到心理不平衡。 不过,这些牢骚与抱怨已经不是第一次。徐工集团下属的几家子公司在近几年改制时,都会有人因失望而不满。 2001年初,徐工集团下属企业——徐州金属结构厂成为徐州首批试点改制企业之一,当时的企业净资产为“-449.77万元”。改制采取了以零价出售给全体职工的方式,在职工内部募集股本金。376名员工共出资570万元作为注册资金,成立徐工金属结构有限公司。但两年多后,企业状况明显好转,公司却收回了职工持有的股票,而被裁掉的职工,并没拿到一分买断工龄的钱。这些前几年已经经历过改制风波的员工,表现出更多的愤怒。 然而,年轻的知识分子们对自己的未来满怀希望。 “我应聘的时候,人力资源主管就告诉我,说公司快被外资收购了,到时候待遇一定会上涨。”另一位不愿透露姓名的徐州重型机械公司员工对本刊记者说。在徐工集团的所有下属企业中,“重型厂”的效益出了名的好,普通员工可以拿到将近2000元的月薪,他们希望凯雷的到来能给予自己更多的机会。 比这些年轻人更高兴的是该厂即将退休的员工。那些拥有40多年工龄的老员工们,现在可以额外拿到一笔买断工龄的钱,据说每年的工龄补偿敲定在2500-3000元之间——他们更盼望合资成功。 当然,对于凯雷来说,收购这样一个老牌国企,能否经营、合作得顺畅,现在还是未知数。10月27日——凯雷与徐工签署协议后的第三天,徐工科技发布第三季度财报显示,公司今年前九个月已亏损8126.5万元,预计全年将亏损1.2亿元人民币。而徐工集团内大多数企业目前也处于亏损状态,且情况比较严重。 “凯雷对这次投资充满信心,并将努力打造徐工的国际品牌。”在发向本刊的声明中凯雷如是说。 爱华网

爱华网