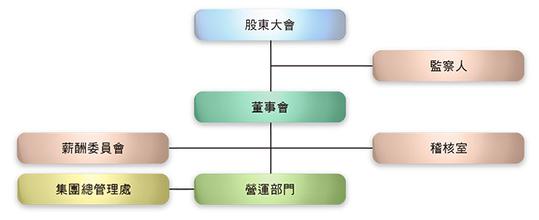

董事会超稳定性,是指在发生重大经营失败和其他严重损害股东利益的情况下,董事会成员依然保持任职稳定性。研究表明,国内一些上市公司董事会有着异乎寻常的超稳定性,股东大会的一股独大、董事会成员自身和监事会监督作用的失效是公司董事会超稳定性的内在原因,而相关法规的不完善是这一问题的外部原因。

正是国内一些上市公司在公司治理方面的缺陷使得董事会超稳定性持续存在。而反过来,这种超稳定性又进一步恶化了公司董事会结构,加重了公司治理方面的问题,损害着公司和股东、特别是广大中小股东的利益。只有随着公司治理水平日益提高,监督机制日益健全,这种现象才会根除。

非正常离任的

重要性

2004年1月9日壳牌石油公司出人意料地宣布将占其已探明总储备量五分之一的油气储备等级由“确定”和“已探明”降为“可能”和“未探明”。这一虚报油气储备的会计丑闻一经曝光,对壳牌石油公司的市场信誉造成了极大损害,当天股价急跌7%,市场价值骤减30亿美元。此后,壳牌石油公司董事长菲利浦·沃茨Philip Watts和开采业务负责人范德维加Walter van de Vijver于3月3日引咎辞职。

一般说来,稳定的管理团队是良好公司治理的要素之一。董事任期内离任,无论何等理由,如工作调动、健康状况、辞职、撤换等,均视为非正常离任。未经合法程序实现的董事非正常离任应视为公司治理的一个重大缺陷。

但是,在某种情况下,非正常离任是非常必要的,例如上述壳牌石油因董事会虚报油气储备而导致投资者利益受到严重损害的情况。所有权与经营权分离令股东对公司的控制愈来愈表现在对董事的选择上。聘任有能力的董事,解聘不可信任的董事,是所有股东作为委托人对受托人享有的固有权利。当股东发现董事由于过错未能正常履行其被赋予的职责、违反法规或发生重大失误致使股东利益受到重大损害,股东大会有权撤换负有责任的董事。这是对过错董事的惩戒,也是对股东利益的保全。

应当说,因过错导致的董事非正常离任不仅不属于公司治理瑕疵,反而是良好公司治理必须做到的,是董事受托人责任及可问责性的体现。可问责性意味着就已形成的股东利益伤害事实对公司董事及相关当事人进行责任调查,包括由其他董事、股东以个人或法人名义,董事会或监事会以股东大会常设机构名义,司法机关、行政机关、消费者、供应方等以其他利益相关者名义进行的调查。其目的是在厘清责任的基础上,采取必要的补救措施,包括解聘有过错的董事。

两组案例

令人遗憾的是,与壳牌石油董事长菲利浦·沃茨命运完全不同的是,国内一些上市公司董事会有着异乎寻常的超稳定性。本文所指董事会超稳定性,是指在发生重大经营失败和其他严重损害股东利益的情况下,董事会成员依然保持任职稳定性。

表一列举了一些存在业绩大幅下滑与董事会超常稳定性矛盾现象的公司。ST鞍成等公司在最近几年业绩持续下滑,其平均下滑幅度分别高达105.765%、680.22%、405.745%和482.535%。由于连年的亏损,这些公司都被降级为ST公司,面临着退市的危险。如此糟糕的经营情况,作为公司管理层的董事会难辞其咎。

此外,近一步探求这些公司业绩大幅下滑的具体原因,我们发现董事没有正常履行其职责是公司业绩下滑的重要原因。以ST鞍成和ST太光为例,ST鞍成业绩下滑的主要原因是公司对外担保逾期计提了大量负债。如果该公司董事会在决定对外担保的时候多考虑一下由此所带来的风险,就不会在后来对公司的利益造成如此大的损失,董事会在对外担保问题上的决策失误不能不说是业绩下滑的一个重大原因。而ST太光业绩下滑的主要原因是计提了其他应收款下应收关联方款项的专项坏账准备。该公司董事会在决定向关联方提供资金的时候,就已经违反了相关的规定,当这些款项无法收回,不得不计提相应坏账准备的时候,更近一步损害了公司的利益,降低了业绩水平。ST陈香业绩下滑主要是由公司计提关联方应收账款坏账准备造成的。公司董事会在与关联方之间进行的销售业务时,没有充分考虑到对方的偿还能力,留下了隐患,对公司后期的赢利情况造成了重大损害。ST戈德业绩下滑是公司销售恶化的直接结果。这反映出公司董事会成员在决策和领导能力上都有一定的缺失,有负于股东的委托。可以说,董事会成员的失职是公司业绩下滑的罪魁祸首。

与上述因董事会成员失职的过错而引起的公司经营失败形成鲜明对比的是,这些公司的主要董事会成员并没有因此受到责任追究,更不用说像壳牌石油的董事长一样引咎辞职。这几家公司主要董事的任期没有发生任何变化,ST陈香的董事长在公司严重经营失败的情况下任期更是长达6年半之久,董事会似乎没有受到任何影响。看起来,是无人为公司的经营失败“买单”了。

表二中列举的是一些存在着关联方严重非经营性占用公司资金与董事会超稳定性矛盾情况的公司。关联方对公司资金的长期占用是严重危害公司利益、妨碍公司发展的现象。然而如表二所示,这些公司连续几年为关联方提供平均额度高达上千万元的资金。像黑龙股份这样的公司,为关联方提供的资金的平均金额居然高达45,360.09万元。

更让人吃惊的是,证监会已经于2003年9月下文明确禁止关联方对公司资金的占用。但是,即使在此规定颁布实施之后的2003年,这几家公司为关联方提供的资金额较上年仍呈现增长的趋势。

为关联方提供资金的行为能得到通过并实施,这本身就意味着董事会在管理公司的过程中存在着对公司利益不负责的嫌疑。而连续几年成倍增长的占用额和在禁止占用的条款出台后更加严重的占用情况让我们对董事会在这一事项中所起的角色和应负的责任更为关注。这种明目张胆挖空上市公司、严重损害公司利益事项的出现,不能不说是董事会成员的重大过错。

然而,与公司经营失败而董事任期保持稳定一样,存在大额关联方非经营性占用情况的这些公司的主要董事依然得以免责,其中云南铜业在近三年关联方占用呈现上升趋势的情况下,在2004年6月换届选举董事会后,其董事长居然得以继续留任,前后任期长达6年。

壳牌石油虚报储备丑闻中董事长的命运和这两组国内上市公司董事会成员的命运成了鲜明的对比。相对于壳牌石油丑闻事件只是间接影响公司盈利的情况而言,上述这些国内公司连续的经营失败及直接危害公司利益的情况似乎更为严重,而这些公司董事会成员依然稳坐其位。董事会超稳定性显现出的国内公司在董事义务履行和责任承担等公司治理方面,以及在维护股东,特别是中小股东的利益方面存在的问题,都是值得我们深思的。

根源何在

那么,国内一些上市公司董事会超稳定性的根源到底是什么?

应该说,造成这种局面的原因首先就是相关制度和法规的不健全。我们可以将中国公司法规中关于董事责任及相关规定与外国的同等法规做一下对比,见表三。

从表三中可以看出各国对董事责任和解职事项相关法规的区别,中国法规在此方面的缺陷也昭然若揭。韩国、日本、欧美和OECD原则均对董事的法律地位有着明确的说明,而中国公司立法中对董事没有明确的定位。没有明确的法律定位,在界定董事义务、责任的时候,难免会出现模糊不清的情况。

此外,几个国家和组织的法规均对董事的义务和责任做了相关描述。同时,除中国以外的其他国家和组织的法规中都对董事的解职情况有一定的描述,即在董事出现违反法规、重大经营失败及其他不当行为的时候,公司有权解除其董事职务,让他为自己的失职负相应的责任。这种对董事的惩处措施加大了对董事的监管,也是董事责任具体化的一种表现。有了法规条文中这些明确的规定,这些国家和组织的公司董事在履行其职责的时候,势必会更加谨慎和认真,对公司的责任感亦会更加增强。

反观中国法规,对董事解职的相关说明仅仅为“董事在任期届满前,股东大会不得无故解除其职务”,这种说法实质是对董事的一种维护。尽管中国法规也对董事的责任进行了一定的说明,但还是缺乏像“解职条款”这样的震慑性条款。即使董事会成员没有真正履行忠实、诚信、勤勉的法定义务,也没有按照可问责性的原则对之进行相应的调查,更别说是处罚,这也许正是那些业绩连年下滑、存在大额关联方占用等现象的公司的董事会仍然可以保持稳定性,没有董事为此下台的原因。

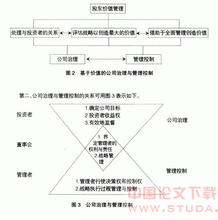

剖析了国内一些公司董事会超稳定性的法规性原因,我们来探讨这一现象更深层次的原因。如果说法规对相关方面的规定语焉不详是中国公司董事会超稳定性现象的表面原因,那么股东大会中一股独大、缺乏中小股东参与的现状以及公司自身约束机制的缺乏则是这一问题的根本性原因。

国内一些上市公司的控股股东一般多占有绝对多数股份。股东大会要想真正充分代表全体股东的意见,仅有多数股份参与是远远不够的。在股权割裂的情况下,召开股东大会应当注意类别股东的代表性,即关注是否有相当数量的中小股东参加股东大会,参与决议。否则,股东大会有可能被有控制权股东操纵,由此通过对无控制权股东不利的决议。

但实际情况是,绝大多数上市公司召开的股东大会流通股出席率均没有超过总股份的10%。以ST鞍成和云南铜业为例,ST鞍成分别于2003年5月12日和10月18日召开股东大会,其流通股出席率为0%。而2003年度云南铜业分别于5月30日、9月24日和12月6日召开了股东大会,出席股东所代表的股份比例分别为64.85%、64.85%和64.85%,流通股股东出席率均为可怜的0.01%。

也就是说,很多上市公司股东大会仅体现控股公司的意志,存在大股东操纵的危险。在这种前提下,股东大会选举出来的董事往往代表的是大股东的利益,而不是公司整体资金的受托人。董事在产生阶段就存在只为大股东利益服务的隐患。正是因为这样,才会出现关联方长期占用公司资金的现象,而公司董事会成员无人为这些损害公司利益的行为负责也就不足为奇了。

董事会成员独立性及相互监督的缺乏也是一个重要原因。尽管各个公司都设立了独立董事,而他们的职责就是针对董事会的工作提出有益的监督意见,以专业眼光评判董事们在公司经营管理中是否尽到了必要的注意义务。但是我们并没有从上市公司中听到“独立”的声音。即使是在屡屡发生损害股东利益事件的公司中,也鲜见独立董事发表独立的声明。独立董事不独立,其监督作用也就荡然无存。

另外一个造成董事会超稳定性的因素是监事会功能的缺失。上市公司监事会的主要职能就是监督董事会的工作,以维护公司利益,但目前的情况是,监事会基本是以一种“傀儡”的形式存在。ST鞍成2003年召开监事会会议次数占董事会次数的75%,监事会议题个数占董事会的59.09%。而黑龙股份2003年召开的监事会召开次数是董事会的40%,监事会的议题为董事会的35.71%。监事会对董事会的议题都未能全部涉及,如何谈得上对之进行有效的监督?而且,上市公司年报中的监事会报告基本是对董事会报告的简单肯定和认同,这样看来,监事会空有其名,根本起不到最初被赋予的作用。

爱华网

爱华网