管理层先暂时退出上市公司,然后以配角的身份参与母公司的改制,以顺利跨过最终完成获得控制权第一个门槛

本报特约撰稿 吕爱兵 姚文祥

11月18日,深交所停止新股上市前的最后一只股票长沙中联重工科技发展股份有限公司(000157,中联重科(资讯 行情 论坛))前两大股东相继发生重大变更。

公司说,它的第一大股东长沙建设机械研究院(下称建机院)将改制成为国有控股的有限公司。在新股本结构中,国有股为38%,员工持股比例为30%,引进的两名财务投资者持股比例为32%,单一财务投资者持有改制后新公司的股比将不超过20%。

而半个月之前,由中联重科高管控制的原公司第二大股东中标公司,将所持15.83%股份,转让给深圳市金信安投资有限公司(下称深圳金信安),过户手续已经完成,中标公司正式退出上市公司。

两个动作配合紧密,相信不是巧合。在员工参与大股东改制之时,安排高管们退出上市公司,似乎在刻意向外界传递一个信息:中联重科大股东改制并不是只是为了完成MBO。

二股东全面退出

中标公司退出上市公司的筹划,在一年前即有迹像。

去年8月19日,中标公司将其全部经营性资产和相关负债,包括民用改装车辆生产领域的特许经营资格、专利技术、“中标”牌商标等无形资产,作价1.27亿元卖给上市公司。其时,中标公司总资产为4亿多元,负债却高达2.77亿元,负债率近70%,1.27亿元的净资产中有相当部分来自土地增值。

但是对双方而言,这是一笔并不经济的交易。中标公司主导产品道路清扫车、高压清洗车的市场占有率已超过50%,卖出全部经营性资产,意味着把苦心培育并形成绝对优势的市场拱手送与上市公司。

而此前,中联重科已先后收购了做开挖机械的英国保路捷公司、湖南机床厂和湖南另一家重量级的机械工程企业,在自身资金链趋紧之下,仍不惜向银行借贷1.27亿元,去完成收购。

在变卖光全部资产后,2004年6月,中标公司又与深圳金信安达成协议,前者转让所持中联重科15.83%的股权,总价1.96亿元,折合每股2.44元。这也不是一个理想作价。

截至2003年底,中联重科每股净资产为2.58元,中联重科自2000年10月登陆资本市场以来,创造了连续3年利润平均增长率为63%的奇迹。然而,苹果熟了,中标却心甘情愿地以低价出手。

洗脱嫌疑

这些都让人难以理解。

中标公司与中联重科的关系,多年来也一直为外界揣摸不透。成立于1999年的中标公司注册资本5680万元,主要股东是罗安平等14名自然人。上市公司历年的财报均表示,公司前两大股东之间不存在关联关系。

但实际上,罗安平等不过是站在前台的人,背后则是以中联重科董事长詹纯新为首的管理层。中标的出资人实际是詹纯新以及李佑民等27名中联重科重臣,其中詹纯新出资422.69万元,占比7.44%,为最大股东,原建机院党委书记李佑民,出资307.40万元,占比5.41%。

中标公司在成立5个月之后,即以第二大股东的身份,参与发起成立中联重科,其以所持长沙中联混凝土机械有限公司和长沙起重机械有限公司各49%的少数权益出资,持有股份公司发行前23.76%的股份。

中标公司作为出资的两家公司都成立于1997年8月,其余51%的股权均为中联高科的前身中联公司持有,并且是中联公司产品生产经营的主体。中标公司从什么人手中获得这两家公司49%的股权,如今已无法查知,但在购买股权之后再以股权出资的方式,中标公司以极低的价格介入中联重科——从招股说明书看,应不高于1.35元/股。而至1999年底,中联重科每股净资产为1.446元,一年后,它更以12.74元/股、34.43的市盈率IPO。

中标公司的发展速度惊人。它在2000年中期总资产8571万元,净资产7137万元,实现销售收入1940万元,净利润418万元。而3年后与中联重科交易时,外界看到的是一个总资产4.46亿元、净资产1.27亿元、2003年1-5月实现销售收入7371万元、利润总额1415万元、净利润1203万元的中标公司。

这种超常规发展部分缘于和上市公司之间的关联——据媒体报道,中标公司设在建机院内,而在中联重科的生产厂房内,中联重科的泵车打着中标的名称,中标的生产厂房与中联的实际上在一起。

因此,如果中标公司不退出上市公司,就去进行建机院改制,这固然是完成MBO的捷径,但是方案难免会面对更多疑问,能否顺利通过审批,也在难定之中。所以高管们的暂时退出,实际为了表明了一种意图:虽然建机院改制,但随着中标公司的退出,与MBO无关。而过去那些关联关系,也随着中标公司的全面退出而被洗脱。

退而复进为哪般?

在这样退而复进的安排之后,从账面上看,中联重科高管层当年投入5680万元,如今收回3.23亿元,年均回报率超过110%,大大超过中联重科。

这些仅是摆在桌面上的收益。我们去看上市公司控制权能否落进管理层手中?建机院改制之后,中联重科员工将通过建机院间接持有中联重科14.949%(49.83%×30%)的股权,与此前中标公司所持15.83%的股权相近。即使建机院30%的股权溢价出售,高管层的3.23亿元,应当足够支付。这足以打消外界对于MBO资金来源的质疑。

市场人士认为,建机院改制之所以引进财务投资者,在某种程度上是国有资本逐步退出中联重科的一种方式。与海尔的张瑞敏、TCL的李东生等人的辉煌创业历程一样,当年詹纯新等8名创业者依靠50万元的借款,在建机院打造出一个资产17亿元、年产值逾30亿元的工程机械航母,并成为中国工程机械行业中拥有最多生产目录的公司。

这是一群完全不同于资本玩家的创业者,获利了结不会是他们的选择。事实上,近年MBO之所以风起云涌,获得现实利益固是一因,但最大冲动来源于创业者避免自己养大的孩子让别人抱走,以致陷入健力宝的李经纬结局。

既然国有资本退出中联重科势不可挡,那么以退为进显然是不错的选择:管理层先暂时退出中联重科,然后以配角的身份参与建机院的改制,以顺利跨过最终完成获得控制权第一个门槛(见辅文?,最后借国有资本退出之机成为第一大股东的控股股东,完成控制权的乾坤大挪移。

从MBO到MPA

当詹纯新这样的创业者将企业做大之后,蓦然回首,往往发现他们已经错过了MBO(Management Buy-out)的最佳时机。

一是上市公司MBO是以取得控股权为目的,所需资金量较大,管理层难以用自有资金进行,主要靠融资取得。而相关法规禁止将融资资金用于股本收益性投资,因此管理层没有正常的融资渠道。

二是在国企出资人缺位及监督机制不健全的情况下,上市公司国有股出售给管理层容易出现自买自卖,国资低价出售、流失;

三是由于目前上市公司大股东侵害小股东利益时有发生。因此,MBO的结果不仅是可能继续加深内部人控制情况,而且会造成经理层利用信息不对称,利用绝对控制上市公司而损害其他股东权益的情况更加严重。

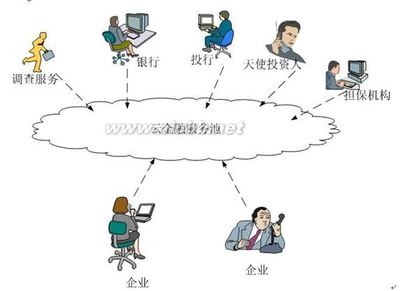

解决问题的一种可能办法就是MPA(Management participative acquisition,管理层参与收购)。这是一种混合型收购主体的组建(即由上市公司管理层、外资,甚至其他社会股东,或者包括上市公司原来的国有股东共同参与组建成),它采用各种灵活的收购方式(或者对上市公司母公司进行增资改制,或者共同收购持有上市公司控制权),在信息充分公开的条件下完成收购过程。

从近期案例来看,沿着MPA思路进行的美罗药业(资讯 行情 论坛)(600297)方案已经获批。2004年7月,美罗药业控制的大连凯基投资有限公司联合西域投资(香港)有限公司、大连海洋药业有限公司、哈药集团股份有限公司,收购了美罗药业控股股东大连美罗集团有限公司。而在收购比例上,大连凯基投资有限公司只持有37%的股权,从而有效地规避了管理层收购资金大、且来源困难的问题。

爱华网

爱华网