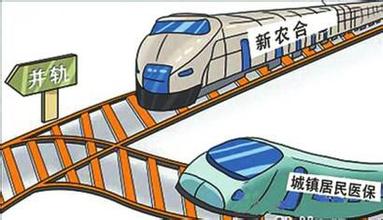

内外资所得税率并轨这一几无争议之事都可因局部利益一再缓行,更关乎多方利益的深层改革又如何能推行

记者近日获悉的种种迹象表明,旨在对内外资企业实行统一税率的《企业所得税法(草案)》已被“搁置”,原因之一是一些政府主管部门担心税率并轨会影响外资流入;而“搁置期”甚至可能达三四年之久。

“搁置”之事在政学两界引起很大关注。记者了解到,各方不乏对相关部门提出“暂缓并轨”意见的批评。尽管相关政府主管部门并不反对内外资税负并轨的原则,亦承认“两税并轨是大势所趋”;但此间观察家分析,正是商务部的态度影响了“并轨”的进程。

采访中,颇多学者提出,基于效率、平等竞争和透明公正的原则吸引外资应作为长期经济政策,并成为市场基础设施建设的一部分;而“吸引外资”的意愿,更不应阻碍统一、公平市场体系的建设。

“并轨”何时“实施在望”?

早在20世纪90年代中期FDI(外商直接投资)大规模流入中国之时,学界、政策界就曾开始讨论对内外资企业统一所得税税率的可能性。由于内外资企业所得税率不一样,有违公平竞争原则,直到目前为止,我国的内资企业所得税的名义税率是 33%,外商投资企业和外国企业的名义税率为15%(五个经济特区)到24%(14个沿海开放城市)不等。

内外资企业适用两套税法,在全球极为鲜见。表面看来,内外资企业所得税并轨这一动议,在政策界、学界和绝大多数相关地方、部门间似乎并无显著争议与分歧;统一内外税率,也是财税改革的基本原则和目标之一。近期闭幕的中央经济工作会议也在文件中指出,要在2005年推进统一内外资企业所得税工作。

近三年来,财政部、税务总局相关官员一再表示这一并轨“实施在望”,然而实施时间表往往又滞后于公众预期,可见此事并非全无阻力。

按照立法程序,《企业所得税法(草案)》应当由财政税务部门和国务院法制部门共同起草,然后提交全国人大常委会和法工委,最后提交全国人大全体会议讨论表决。据《财经》了解,这项工作进展缓慢,正常情况下无法提交明年春天人大讨论表决。据此推断,至少2005年无法实现内外资企业所得税并轨。

这项“实施在望”的动议,到底何时可以实施呢?中央财经大学教授刘桓告诉《财经》,自上个世纪90年代中期起,“并轨”税法的提议和草案前后已有数十稿。目前财政部税政司、国家税务总局、国务院法制办都在围绕“并轨”事宜修订相关法规,争取近几个月内统一草案,2005年完成立法工作,2005年“一读”争取通过,2006年开始实施。 “围绕着各方利益之争,一次通过的可能性不大;而2005年两会期间,估计财政税务部门会加大这方面的宣传力度。”他说。

内外资企业税制的差别,原本出于吸引外资的目的。此前中央和地方政府对外资企业有自盈利之日起税收待遇“三减两免”之承诺:前两年免所得税,接下来的三年减征所得税。如果实施并轨,如何处置原有承诺?

刘桓表示,为履行承诺,有关部门提出在“并轨”的同时为外资企业设置过渡期,原有的税收减免承诺在过渡期内履行完毕。“法案起草过程中已经考虑了这些既得利益和过渡性要求。”他说。

税率并轨未必影响总投资

基于本国经济的后发地位,发展中国家客观上需要获取外资流入以促进本国经济发展和产业升级,而由于外资直接投资在发展中国家具有额外的风险,出于“风险溢价”的要求给予外资一定的税收优惠是基本合理的,但如果这一优惠违背了“创造竞争平台”(level the playing field)原则,使外资享受了高于东道国企业、也高于外资在母国待遇的“超国民待遇”,置本国企业于不利地位,对本国经济造成的损害正违背了吸引外资的初衷,效果上往往得不偿失,实际上造成了外资对内资的挤出效应。

外资在中国一些地方、一些产业领域享受“超国民待遇”并非全无端倪。除税率差别之外,各级地方政府为推动“招商引资”,往往对“三资”企业有相当多的税、费优惠和抵扣政策(外资企业所得税归地方所有,内资企业所得税由中央和地方分成),遑论土地、信贷方面的种种倾斜。外资企业面临的实际税率恐怕还要低于15%-24%这一区间。这实际是在税负方面令内资变相补贴外资。

进一步而言,税收改革的目的应是提高效率、减少扭曲、增加透明度、尽力杜绝寻租机会。抛开差别税率的效率损失不论,对外资的税收优惠,已经严重扭曲了企业行为。

形形色色的“假合资、假外资”(FDI-round-tripping)就是扭曲的实例:相当数量的内资通过种种渠道“走出国门”,而后以外资身份回到中国投资设厂,享受优惠条件。有研究估计“假外资”占了实际FDI利用额的三分之一左右。而地方和部门给予外资优惠中一定程度的自由裁量权又可能带来种种腐败、寻租和“监管俘获”行为,全无透明度可言。

有专家指出,税收优惠对外资流入的作用不宜夸大,一方面,就国际比较而言,外资在中国的所得税实际税负水准相对并不低(如自由港香港的税率都达17.5%);另一方面,十多年来的跨国经验研究和对中国FDI流入的分析都表明,真实有效的FDI流入主要应归结于东道国良好的宏观经济环境、市场前景、人力资本、市场和司法基础设施等因素,税收优惠和政策倾斜往往被置于“吸引因素”的最后几位。

“如果中国不是有庞大的人力、资源和销售市场,税收优惠再多外资也不见得会大规模流入;否则流入的就不过是意在偷漏税和避税的外资而已。”社科院财税研究所研究员杨之刚对《财经》说。

有论点认为,“假外资”是对税率最敏感的外资,因此两税并轨势必减少“假外资”的流入——尽管这些外资名不副实,但也是实实在在的投资。言下之意,“招商引资”将受影响。然而,有专家指出,既然“假外资”的主题是内资实行“税收套利”的产物,那么内外资税率统一之后,“假外资”会减少,外资对内资此方面的“挤出效应”也将不复存在,对总投资的影响可谓微乎其微。

税改不能受阻于局部利益

“对外资全部优惠,对内资全无优惠,这种普惠制是违反国民待遇原则的,对内资损害较大。在今后的税制改革中,应当实行特惠制,即政府根据促进或限制企业进入和发展的领域要求,无论内外资,一概给予相同待遇。”刘桓这样建议。

统一税率对外资发出的信号是,政府将致力于创造竞争平台,而非本末倒置地实施差别政策。这同样会提高外资流入的意愿和信心,可谓长期利好。

实际上,与“优惠”并存的种种腐败、设租寻租、不透明和不确定性,以及政府对市场基础设施建设的忽视,更为外资所忌惮,往往抵消了税收优惠本身的作用,因此有专家认为,统一税率即便在短期内也不会对外资流入的积极性和规模产生显著影响。对相当关心“招商引资”成绩的相关部委和地方而言,若过分关注短期引资数额的“纸面政绩”,无疑是鼠目寸光。

有专家进一步指出,就决策过程而言,各方利益博弈、多方参与法案起草,本来无可厚非。但税率作为财政收入政策,属于宏观经济范畴,法案最后提交权力应归属财政税务部门。既然各方并无原则性分歧,而此事一再反复、缓行,难免会影响市场和公众对制度建设的信心——内外资所得税率并轨这一几无争议之事都可因局部利益一再缓行,更关乎各方利益的深层改革又如何能推行?

爱华网

爱华网