许多经销商生意越做越大,资金却越来越紧,真正在手上的现金流非常少,周转困难,许多经销商总感觉“钱不够用”。资金周转率低,现金流入量少,这是企业经营中危险的信号之一。经销商大都面临这样的问题,是什么原因导致这样的现象?有什么方法可以解决这个问题呢?

首先,我们来分析有一下现象产生的原因。

笔者以为,出现这样的现象,从大的环境来看,主要有两方面的原因。从企业自身的情况来看,主要是没能很好的认清大环境,认清企业实际情况,从而给企业找到在大环境下的适合自己实际情况的定位。

社会大环境主要包括以下两个方面

一、零售商对经销商资金的占用

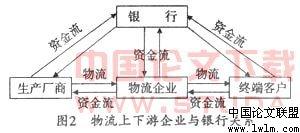

随着新的零售业态的发展,尤其是连锁零售企业的迅速崛起,在商品流通环节占据主要地位,这些终端零售企业具有了越来越大的话语权,牢牢控制着供应商。外资的家乐福,沃尔玛等国际零售巨头在中国的门店逐步增加,各地本土的零售巨头也忙着跑马圈地,如上海的农工商,联华,武汉的中商集团,中北集团等,甚至一些二线城市,也都存在当地数一数二的连锁商业企业,这些零售企业都在迅速扩张,扩张的资金哪里来?很大程度上是占用供应商的资金。

零售商占用资金的方式一般包括:帐期时间较长(家乐福一般的牌子都是六十天,甚至九十天),新店开业的赞助费,新店开业正常结帐期推后,新店的进场费用,新店的铺底货物(沃尔玛的首单全免费)等等。零售商新店不停的开,你想跟着做生意,就要不停的“支持”,你不支持还有大把供应商等着“支持”呢?于是为了市场份额,就要不停的“支持”零售商。有的零售企业完全是强制要求,只要跟我做生意,我的新店开业你就要支持。这些“支持”说到底就是给费用,压货款,现金都流到了零售商手里。

零售商门店越多,经销商的资金占压就越来越大,如今正是零售企业大扩张时期,供应商的资金就被零售企业毫不客气的占用了,经销商的现金流入越来越少。

另一方由于各地的零售网点增加,单店销售业绩越来越差,资金回报率也越来越低,资金占用了不少,利润却是微薄的,难怪有人说如今是“钱赚钱”的时代,没有较强的资金实力很难做好生意。尤其是传统的商业。

二、厂家对经销商资金的抢占

常常听经销商说:“前些年只要开个门面,就有厂家把货物免费给你卖,销后付款,既不用占用资金,利润还高”。如今,商业信用的缺失,使得各企业不再轻易赊销,哪怕是行业内的小企业,一般都是要求现款现货,宁可让利也不赊销,经销商必须付现金才能进货。

一些知名大企业,虽然提供信用额度,但是一般都有远大于市场实际消化能力的进货任务,而且对资金的要求非常严格,信用期到必须回款,不管库存是否消化。款付了,大量的货物还堆在经销商的仓库里。经销商为了获得返利和支持,每月的进货任务还一定要完成,就这样库存越来越高,现金越来越少,现金都变成货物了。知名品牌基本上都是这样,更有些强势品牌不仅不给信用帐期,还要求每单进货不低于多少金额。

就这样,不同的厂家为了打压竞争对手,想尽办法抢占经销商的现金和仓库,经销商的现金都变成了仓库里货物。

简单来说,经销商一方面要用现金进货,另一方面在销售的过程中还被终端零售商压榨费用,拖欠货款,尽一切可能占压资金,这样就造成了经销商现金流入减少的问题。

从企业自身实际情况来看,往往存在库存过大,滞销产品积压,资金回收周期长,甚至坏死帐等问题,其实这些在运做中都是可以逐步改进的。而忽视现金管理,企业超负荷运做,才是致命的,往往能陷企业于恶性循环的经营状态中,长期无法摆脱现金短缺的困扰,甚至毁掉企业。而许多经销商恰恰忽视现金流的分析。|!---page split---|

一、现金流的重要性

经销商一方面面对生产厂家的“胡萝卜加大棒”,一方面面对终端零售企业的“南京条约”,利益的诱惑和风险并存,这样的环境下,经销商只有清醒面对,企业才能稳健发展,而企业稳健发展,良好的现金流是必不可少的指标之一,要想保持企业良好的现金流,财务分析必不可少,只有注重财务分析,科学决策,才是适应环境,改变困境的有效方法。

中国巨人集团当年失败,许多人把他归罪于多元化经营,贪大求洋,其实其实质就是缺少正确的财务分析和运做。电脑,生物保健品,房地产全面发展,巨人大厦从当时预计的十七层涨到七十层,投资从两亿增加到十二亿。而当时巨人集团的也就仅有一亿的资产规模,盲目的扩张,造成资金短缺,于是便“拆东墙补西墙”,最后是几方面的生意都无法正常运转。没有进行有效的现金流分析,激进的扩张战略使资金流断裂,给企业造成致命的打击。

笔者当年自己做经销商,经销几个牌子的化妆品,企业在一年多的时间取得了不错的业绩,因为我们是几个刚刚毕业的学生创业,引起当地媒体关注,做了一系列的报道,在社会上也产生了一定的影响,这样年轻浮躁的心就有些飘飘然了,我们就计划着使企业快速扩张,做大,做出名气,没考虑到企业自身实力,使仅有限的资金超负荷运转,结果资金周转速度无法跟上企业扩张速度,就发生了“拉缸熄火”的现象。我们上的“清X化妆品世界”这个项目(化妆品零售),当时只考虑了前期投资预算和投资回报率问题,没考虑到可能出现的现金流量问题,开业了生意虽然不错,但是企业需要花钱的地方太多了,现金流出大于流入,一致于货物无法补充,柜台越来越空,顾客也跟着减少,白手起家,又无背景的我们没有办法再筹到资金,半年后全面陷入困境,后续资金跟不上。

现金流问题毁了一个初具规模的企业,还欠下不少债务。失败后我深深的认识到:光有市场经营的思路,而缺乏详细的财务分析是不行的。忽视现金管理,即使是赚钱的项目也有可能无法经营下去。

二、分析现金流的工具——现金流量表

解决经销商现金流问题,通常的想法都是如何和厂家争取更多的铺底或者帐期,如何搞定终端零售企业,在合作条件上争取到更大的优惠等等。其实,这些都是停留在问题的表面,大势所趋的情况下,你凭什么能获得零售企业的优惠条件,又凭什么能得到厂家更大的支持?这些都是很难的。

做为经销商,认清企业现状,对企业资源状况认真分析,知道自己能做什么项目,不能做什么项目,可以做好什么等情况了如指掌,只有这样完全认清企业实际,科学决策,运做适合企业资金状况的项目,才不会被拖到现金流入短缺的境地,才不会给企业带来危机。

对经销商企业实际情况的分析,其中最重要的是现金流分析,如果企业资金状况不能支撑项目的运作,就会陷入现金短缺的困境。实际情况是经销商一方面盲目扩大经零售网点,占用更多流动资金;另一方面,对现有渠道不断塞进新的品牌和品种,占用了更多流动资金。资金利润率未能实质性提高,却使流动资金的周转速度减缓,现金流变慢,。

对经销商的商贸企业来说,现金流非常重要,现金流量表是分析企业现金流量的重要工具。

现金流量是某一段时期内企业现金流入和流出的数量。是企业正常周转运作和支付的保证。如企业销售商品、提供劳务、出售固定资产、向银行借款等取得现金,形成企业的现金流入;购买原材料、接受劳务、购建固定资产、对外投资、偿还债务等而支付现金等,形成企业的现金流出。现金流量信息能够表明企业经营状况是否良好,资金是否紧缺,企业偿付能力大小,从而为企业管理者提供非常有用的信息。

现金流量分为三类,即经营活动产生的现金流量、投资活动产生的现金流量、筹资活动产生的现金流量。经营活动的范围很广,就工商企业来说,经营活动主要包括:销售商品、提供劳务、经营性租赁、购买商品、接受劳务、广告宣传、交纳税款等等。对一般经销商而言,主要是经营活动产生的现金流量。现金流量净额是分析经营状况好坏的重要指标,现金流量净额=现金流入—现金流出

通过现金流量表及相关数据,可以分析企业的一些经营状况

(一) 析经营活动现金净流量是否正常。在正常情况下,计算结果如为负数,表明该企业现金状况有问题,经营的现金收入不能抵补有关支出。经销商分析该数据可以了解到库存现金状况

(二) 分析现金购销比率是否正常。现金购销比率=购买商品(接受劳务)支付的现金/销售商品(出售劳务)收到的现金。如果购销比率不正常,可能有两种情况:购进了呆滞积压商品;经营业务萎缩。两种情况都会对企业产生不利影响。经销商发现问题就可以及时采取具体的措施加以改进。

(三) 分析营业现金回笼率是否正常。营业现金回笼率=本期销售商品(出售劳务)收回的现金/本期营业收入*100%。在通过了“发出商品分期收款”会计科目核算的经销商企业,此项比率一般应在100%左右,百分比越低,说明资金回笼速度越慢,做为经销商,掌握了这一信息,就要及时调整,减少资金被下游客户占压数量及占压时间。

(四) 分析支付给员工的现金比率是否正常。支付给员工的现金比率=用于员工的各项现金支出/销售商品(出售劳务)收回的现金。这一比率可以与企业过去的情况比较,也可以与同行业的情况比较,如比率过大,可能是人力资源有浪费,劳动效率下降,或者由于分配政策失控,职工收益分配的比例过大;如比率过小,反映职工的收益偏低。

(五) 分析企业固定付现费用的支付能力。固定付现费用支付能力比率=(经营活动现金流入—购买商品接受劳务支付的现金—支付各项税金的现金)/各项固定付现费用。这一比率如小于1,说明经营资金日益减少,企业将面临生存危机。可能存在的问题是:经营萎缩,收入减少;资产负债率高,利息过大;投资失控,造成固定支出膨胀;企业富余人员过多,有关支出过大。

经销商在应用现金流量表的时候,为了更好的发挥实际运用效果,应根据实际需要,结合企业实际情况确定现金流的计算周期,一般建议30天,起始日期和实际经营活动相吻合,以准确反映一个阶段内的现金流状况,并以此指导企业调整与上下游合作伙伴的结算时间,有效利用时间差,保证现金高效运用。

三、现金流量分析帮助经销商实现良性现金流

对于经销商而言,时刻面临市场利益的诱惑,新的厂家,新的项目,新的零售网点开业等等,都对经销商充满诱惑,经销商希望借助经销新产品扩大生意范围,希望多进新的网点扩大零售终端网络,但是在目前市场大环境下,这些生意机会都要投入相当的现金的,如果不分析自己的现金状况,不分析现金回收的周期问题,是很容易使企业陷入现金紧张的境地的,更严重的甚至出现资金链断裂,给企业带来致命的打击。通过现金流量分析,就能掌握企业的现金状况,为决策提供依据,避免盲目扩大生意引起的现金流入减少的问题。量力而行,这是从根本上解决现金流入减少的最可靠方法。

当然,现金流量表及表中相关数据在企业经营的过程中,也能明确的反映企业经营的状况,帮助企业经营者发现问题所在,比如通过分析现金购销比率是否正常,发现商品是否呆滞积压;经营业务是否萎缩等情况;通过分析营业现金回笼率,来发现企业资金回笼速度是否正常等等,经销商通过这些分析,就能明确问题的关键所在,就可以有的放矢的解决问题,使思路能加清晰。

现金管理的目的就是在保证企业生产经营活动所需现金,同时在保障正常经营活动所必需的库存现金同时,尽量将闲置的现金用于经营周转,防止资源浪费,以获取更多的投资收益。换言之,企业应该在降低风险与增加收益之间如何寻求一个平衡点,以确定最佳现金流量。这是现金流量管理的意义所在,通过现金流量的管理,既保证目前生意的正常稳健运营,也为新的生意投资提供参考依据,避免盲目投资导致的现金流断裂问题。

经销商管理好了现金流量问题,就能如约履行对上游生产厂家货款的支付,逐步建立自己良好的商业信用,有了良好的商业信用,上游生产厂家才可能给更多的信用额度和更长的信用帐期,这些对经销商增强竞争力,扩大生意来说,都是具有较大帮助的,而一个实力强大的经销商对终端零售商的讨价还价能力也是很强的,如此一来,经销商的企业便进入良性运做状态,现金流入速度,资金周转速度都能提高,企业效益也就能更好。这比在非良性状态下一味和上下游合作伙伴争取支持要高明的多。达到“不战而屈人之兵”的效果。

原载:《销售与市场》

欢迎与作者探讨您的观点和看法,电子邮件:[email protected]

爱华网

爱华网