管理层收购者所购买的不是停留在某一时点上的资产,作为收购者的管理者和作为出让者的公司股东,由于各自所处的地位及专业程度的限制,很难确定一个比较公平的价格。

由于历史和制度的原因,中国企业的MBO操作存在众多的困难。这些问题处理不好,不但收不到预期的效果,甚至可能弄巧成拙。在这些问题中,以下四个问题是最为关键的,必须认真处理。定价问题

MBO过程中不管是谋求部分股权还是谋求控股权都存在一个交易和行权的问题。那么交易、行权又都存在一个最基本的问题,即定价的问题。管理层收购者所购买的不是停留在某一时点上的资产,而是购买拥有支配这些资产并使其在这一时点以后的相当长时间里产生的效益的权力。作为收购者的管理者和作为出让者的公司股东,由于各自所处的地位及专业程度的限制,很难确定一个比较公平的价格。

由于中国MBO收购的股份均为非流通股,其价格的确定多以协议方式,因此公平地确认MBO中股权的转让价格,是防止出现国有资产流失、成功完成MBO的关键。具体价格的确定必须严格按照规范的资产评估过程和国有资产的管理规定进行评估和量化。而目前中国中介机构的执业水平尚存在一定差距。

以低于每股净资产的价格出售国有股是否属于国有资产流失?粤美的管理层对此的看法是,转让价格较低是考虑了内部职工对公司的历史贡献等因素,并不违反现有关规定。但由于中国长期存在着产权主体缺位问题,如何界定管理者对原国有企业、集体企业的贡献就成为确定收购价格的关键,同时,在确定收购价格时,如何保证对管理者原有贡献积累进行补偿,同时又不损害其他股东的权益就成为监管收购价格的重点关注点。

融资问题

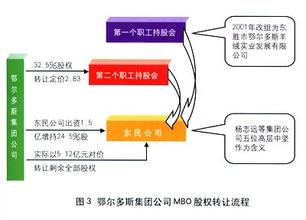

在MBO的实际操作过程中,由于收购标的价值一般都远远超出收购主体的支付能力,在收购中,管理层往往只能够支付得起收购价格中很小的一部分。他们能够支付的部分和收购价格之间的差额就要通过融资来弥补,因此融资能否成功事关整个收购能否进行和成功的关键。而在较大规模的管理层收购中,通常还需要有多个金融机构联合组成的财团来满足这种融资的需求。

在中国,由于长期受计划经济的影响,管理层的收入相对较低,国内商业银行的贷款和企业之间的借债行为又受到严格的限制,因此国内已经发生的MBO案例,管理层大都对收购资金的来源讳莫如深。

在成熟的市场经济国家,积极投资者在MBO中起着至关重要的作用。除了传统意义上资金提供者的身份外,他们还积极地参与企业管理层的变更,参与重组后的企业战略决策或监控企业的经营、管理等。积极投资者的偏好和所寻求的预期目标影响其投资类型的选择。积极投资者筛选目标公司的标准以及所采取的融资结构会影响着企业重组的效果。

积极投资者对重组公司实施的监控手段是实现重组目标的重要保证。由于中国的资本市场发育不完善,各级政府或主管部门虽然对发动MBO起了很大作用,但其控制主要通过行政控制,而不是通过融资来控制,称不上积极投资者。因此,缺少积极投资者是中国MBO的一大弱点。

信息披露问题

MBO最大的风险是内部人交易问题,解决内部人交易问题首先要规范信息披露问题。所谓内部人交易就是由于管理者为了获得最大利益而利用自己获得的信息,利用对自己企业架构的控制权,利用自己选择中介机构职务的方便,利用自己在董事会上的话语权,作出一个对自己有利的企业定价。然后将企业在缺乏社会监督,缺乏竞争机制的情况下,不适当地把资产转移到自己的部门。

从已经发生了MBO的上市公司信息披露的情况来看,有的没有披露交易价格,有的在收购的原因(意义)方面的阐述过于简单、笼统,没有针对上市公司各自的具体情况说明此次收购活动的原因(意义),有的虽然披露了收购价格,但对收购价格的确定依据未能作进一步说明。

另外,在收购资金的来源披露上,一般都是披露为由受让方自筹或自行解决。我们知道,管理层收购所需的资金量是比较大的,一般来讲,这个收购活动的完成是需要管理者通过融资方式来解决,这也是管理层收购属于杠杆收购的一种的原因所在。为此,应要求上市公司加强这方面的信息披露,详细披露收购原因、收购价格、收购价格的确定依据、收购资金的来源等问题。

整合问题

整合一般分为两个方面:内部整合和外部整合,前者指公司组织结构、财务结构及经营管理本身的调整与整合,后者则是指公司针对资本市场的运作和调整。经过整合,公司要实现改善经营管理、获得稳定现金收入并通过资本市场的运作最终使投资者获得可观的投资回报。

上市公司的管理层收购活动完成之后,企业的管理层集所有权与经营权于一身,在某种程度上实现了所有权与经营权的统一,如果监管没有跟上,上市公司有可能出现新的以管理者为基础的一股独大或内部人控制,并引发诸多问题。在这种情况下,如何对这部分“管理者股东”的行为进行有效的约束和监管,防止出现管理人员利用自身的特殊地位或由MBO取得的控股地位损害国家、集体和其他中小股东利益行为的发生就成为一个不容忽视的问题。

爱华网

爱华网