一:3+3模式确立,二线品牌生存困难,乃至集体灭绝,行业分化趋势明显。 所谓3+3模式就是以雪花、青岛、燕京为主的三大国有品牌以及英博百威、SAB(拥有雪花啤酒49%的股份)、嘉士伯三大外资品牌为主。二线品牌以珠江啤酒、金星啤酒、金威啤酒等为代表,目前徘徊在亏损或者低盈利,甚至“卖身”的边缘。 中国啤酒市场作为世界第一消费大国对于大鳄们无疑是巨大的诱惑,英博百威在中国已经达到460万吨的总销量,未来几年中,英博在中国将会有200个亿的投入,在中国市场上将有8-10个100万吨的新厂布局,目标直逼1500万吨。 未来三年中国啤酒市场将出现三家千万吨级别的企业:雪花啤酒、青岛啤酒、英博百威。千万吨级别的企业碰撞已经不能局限在一城一池的地盘争夺。企业一手抢地盘,一手抢利润量利平衡成为新的竞争主体。 二:从传统地盘战到品牌战,从资本闪电战到运营持久战。 啤酒行业的低值高物流特性决定了啤酒经营必须依托分厂为跳板,不适宜远距离进攻,从而造就了传统的啤酒行业就是以地盘战为主的作战方式。占据几个县乃至一两个地级市就可以成就一个十万吨级别的中小啤酒企业,占据一个省的市场就可能成就一个百万吨级别的大型企业。 以地盘争夺为中心的营销战就此展开。地盘小到一个个终端,一个个县城乡镇,大到一个地级市一个省,纵观啤酒行业的营销发展过程,以攻城夺地为核心的地盘争夺战一直是核心,具体表现在: 1:小企业买店。 因为没有大资本,小企业因地制宜利用地产优势把当地终端中的优质网点用返利或者返酒的方式“买“下来,只允许卖自己的啤酒,以此利用地头蛇效应阻击外地品牌,使其无法落地。 这种手法屡试不爽,曾经让众多的中小企业看到了以小搏大的奇迹和希望。 2:大企业买厂。 大企业可以不买店,但是会买厂! 攻击中小企业以专卖店为主组建的围城,是一个不得已而为之的下下策。攻击的过程就是一个血拼的过程,就单店瓦解而言,往往会形成不计后果的竞标式抬价,从一万到两万甚至到十几万、几十万……结果是店抢到手了,赔本的日子也就开始了。 一个店赔本没关系,当成千上万的终端都亏损时,企业不战自败。 上兵伐谋,其次伐交,其次伐兵,其下攻城;攻城之法为不得已。 在资本面前,营销手段大多都要失灵的。很多中小企业的营销将士们在攻城伐兵中血淋淋厮杀的不分胜负时候,总部却被资本袭击了。不战而屈人之兵,这就是资本的闪电战的魅力。 如果说攻城破店是持久战,那么资本收购就是闪电战。 资本收购尤其是战略性的连片收购造就了巨头们以省为单位的基地市场开始形成,垄断型的基地市场打造也就成功了,基地市场也就是企业的品牌基地,利润基地! 传统地盘战与资本闪电战贯穿了中国啤酒的发展历程,但是在集中度越来越高的今天,可以争夺的地盘没有了,可以收购的对象少之又少了。资本的逐利本性就显现了,品牌战就此开始! 对于企业而言,品牌的最直接作用就是盈利,企业能否持久的发展不是销量多大,而是通过运营获取持久的盈利能力,发展能力。量利选择,大与强的徘徊成了企业决策者两难的命题。 三:销量减速,利润提速。 啤酒是个利润率不足5%的微利行业,与其他行业相比,啤酒行业利润甚至不及搬运工报酬。 案例:来自上市公司年报。 白酒前几名企业行业经营情况 1、贵州茅台2011年实现营收184.02亿元,净利润87.63亿元 2、五粮液实现2011营业收入202.26亿元,净利润61.92亿 3、洋河公司2011年实现营业总收入127.16亿元,净利润40.10亿元 啤酒行业前三名企业盈利情况 1、2010年青岛啤酒营业收入 196.10 亿元 利润 15.2亿 2、2010年雪花啤酒营业收入174.57元 利润5.56亿 3、20120年燕京啤酒 营业收入103.00 亿元 利润7.7亿 白酒行业利润率:588/189=36.9% 啤酒行业利润率:473/28=6% 行业三甲6%的毛利与银行利息基本持平,这种微利环境给三甲之外的中小品牌带来了极为恶劣的生存环境,众多的啤酒企业因此而倒下,被收购兼并。 2008年之前,啤酒行业的增幅连续多年高居在10%以上。截止目前,中国啤酒行业已经连续5年增幅下降到个位数,今年1-7月份销量增幅仅仅为4%。 销量的低增长对于行业并非末日,吨位销量的低增长是现实,但是销售收入的增长却成为亮丽的一面。也就代表着行业的顿酒价格提升速度会大大快于吨位销量的增长。行业消费升级、产品升级的大幕就此拉开!低价竞争的下行路线渐行渐远,以中高端竞争为主流的品牌上行竞争惨烈。 四:易拉罐来了。 易拉罐罐体国产化及成本下降,加之消费结构升级给易拉罐普及带来机会。 瓶啤易碎、笨重、回瓶等弊端导致了销售中必须采取高劳动力密集操作手法,在人力成本急剧上升的今天,很多经销商会为无人送货、回瓶烦恼。 易拉罐的低营销成本及消费便利性给普及带来可能。易拉罐市场井喷式增长时代来临,未来增长幅度会大大超过瓶啤,拉罐市场从高端消费下移到普通消费,从季节性节日消费变为常态化消费,年度增幅会超过30%。 现阶段,中国啤中国啤酒市场的罐装啤酒挑战瓶装啤的各种条件已经成熟。 从世界市场上看,美洲啤酒市场罐装产品占到70%—80%,日本啤酒市场的罐装啤酒占到80%—90%的份额,从全世界范围来看,易拉罐占比达到27%。而目前中国市场的罐装啤酒产品份额尚不足13%,可以预见,易拉罐未来的增幅将会成为啤酒行业的所有品类中最快的一种。 啤酒在细分市场竞争上没有白酒成熟,白酒的文化内涵及香型、度数上的变化,加之包装上的千变万化是啤酒所不能企及的。纵观啤酒的近几十年的发展历史,度数上在变小,口味上变淡,瓶型上变小,包装上的变化受制于机械化流水线,无外乎从捆扎时代转为塑包、塑框、纸箱时代。这些制约条件造成行业整体换代的速度很慢。 包装物的变化成了啤酒行业产品升级的最主要标志。从捆扎到塑包,啤酒行业用了几十年!塑包啤酒风行了也有20年,目前逐步在淡出,纸箱普及时代已经来临,未来包装物的升级必然是易拉罐市场的放大及普及! 五:高端、超高端时代来临。 如果说单瓶啤酒价格能到50元,很多人会大跌眼镜。在传统的观念里面啤酒就是和饮料差不多,几块钱一瓶。单瓶几十元那是白酒才能做的事情。 未来几年中,啤酒的价格带将进一步拉长,单瓶价格从2元到50元并存,低档酒萎缩,产品结构从金字塔型向橄榄型过度,具体表现在低端市场萎缩,中档产品上量,高档产品飞速增长,超高端产品被外资垄断。 以塑包塑框为代表的单瓶2-3元为低端; 以单瓶4-6元为中端;

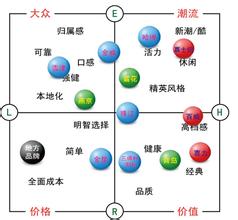

以7-10元为高端; 以10-50元为超高端。 未来五年高档啤酒消费量将逐步增长,中国啤酒市场的平均价格将增长17%,中高端产品比例迅速放大,其中,超高档酒占比将达20%,。以塑包塑框为代表的2-3元产品逐步退出城市市场,下沉到农村市场。 近几年,啤酒厂商纷纷对产品价格进行调整,基本形成了6元以上每瓶的高档啤酒和4-6元每瓶的中高档啤酒的消费格局。中低档和3元以下的啤酒销量在逐年萎缩。据统计,百威品牌占到了整个高端啤酒市场份额的40%。在超高端市场,单箱定价则将在50-150区间,通过以价格相应的品质,满足新族群的消费需求。以百威、喜力等为代表的外资品牌基本垄断了超高端市场。青岛啤酒近几年推出逸品纯生,奥古特等超高端品牌,也在努力抢占这部分蛋糕。 就全国性品牌打造而言,各个啤酒巨头以青啤经典(醇厚)、雪花勇闯天涯、燕京清爽,哈啤冰纯为代表,集中在单箱35-50元价格带,成为企业利润主体。在这个平台之上,各个啤酒巨头绞尽脑汁寻找向上延展的机会。近几年,青啤祭出青岛纯生、奥古特、逸品纯生,雪花推出纯生、自然之美,燕京玩起了无醇,哈啤之上则是百威一枝独秀。 价格带的拉长给企业带来了腾挪的空间,啤酒行业向上的追求成为主流。行业竞争从地面战转为制空权争夺的空战,也就是说未来哪个企业占据消费者的高端需求,就会在这场空战中占据主动。

爱华网

爱华网